Биржа. Перезагрузка

Как санкционная война изменила российский фондовый рынок

Российский фондовый рынок окончательно закрылся от международных инвесторов. Лучше всего к новым условиям приспособился долговой рынок, где уже в ближайшее время ожидаются размещения бумаг. Рынок акций пока не успел приспособиться, но и здесь не исключены новые размещения.

Фото: Александр Казаков, Коммерсантъ

Фото: Александр Казаков, Коммерсантъ

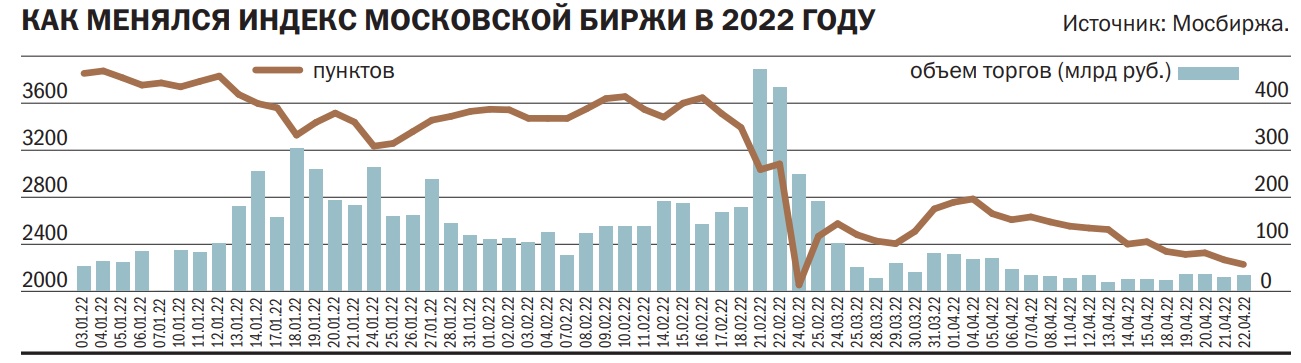

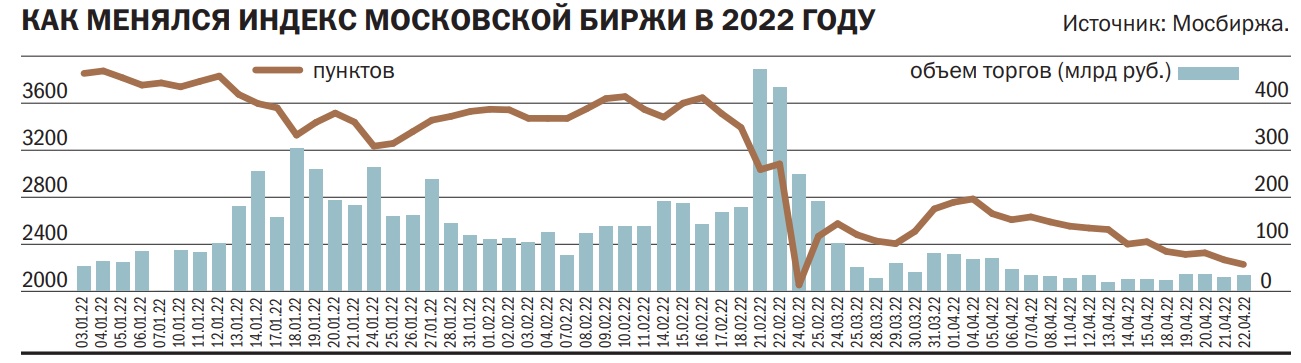

Полтора десятка лет власти России сетовали на недостаток внутреннего частного инвестора для снижения зависимости рынка от инвесторов международных. Особенно это стало заметно после кризиса 2008 года, когда из-за массового бегства нерезидентов индекс Московской биржи сжался раза в четыре. После 2014 года власти поняли, что отечественный частный инвестор жизненно необходим. С тех пор общее число частных инвесторов на Московской бирже выросло в 20 раз, до 17,4 млн, то есть счета имеет четверть экономически активного населения страны. Если в третьем квартале 2013 года на нерезидентов приходилось 75% free float российского рынка акций, то к концу 2020 года — уже меньше половины. Неудивительно, что после обострения санкционной войны этой весной финансовые власти РФ запретили операции международных инвесторов с рублевыми активами и временно закрыли фондовый рынок. В результате операции иностранных фондов с акциями российских эмитентов в виде депозитарных расписок остались доступны только на международных площадках. После начала украинской «специальной военной операции» 24 февраля, когда индекс Московской биржи падал в моменте почти на 50%, они проявляли к ним интерес. 28 февраля торги российскими ценными бумагами отменили NASDAQ и NYSE, 2 марта — Deutsche Borse. Над депозитарными программами российских компаний нависла угроза расконвертации в локальные акции и, как следствие, их заморозка на счетах в России. В итоге фонды массово распродавали российские активы по любым ценам. В последние дни торгов в Лондоне депозитарные расписки российских компаний падали в цене на 40–90% в день. 3 марта прекратила торги практически всеми российскими ценными бумагами и LSE. В конце марта Bank of New York Mellon первым из глобальных эмитентов депозитарных расписок российских эмитентов принял решение об их расконвертации.

Реанимация рынка

Российский фондовый рынок был закрыт почти месяц, и все это время ЦБ и профучастники вели активную работу по стабилизации ситуации, чтобы предотвратить неуправляемую распродажу ценных бумаг. Были запрещены короткие продажи на биржевом и внебиржевом рынках, расширен лимит по предоставлению ликвидности банкам, смягчен учет валютных активов и облигаций как для банков, так и для НПФ и УК. 1 марта Минфин направил из ФНБ на поддержку рынка 1 трлн руб.

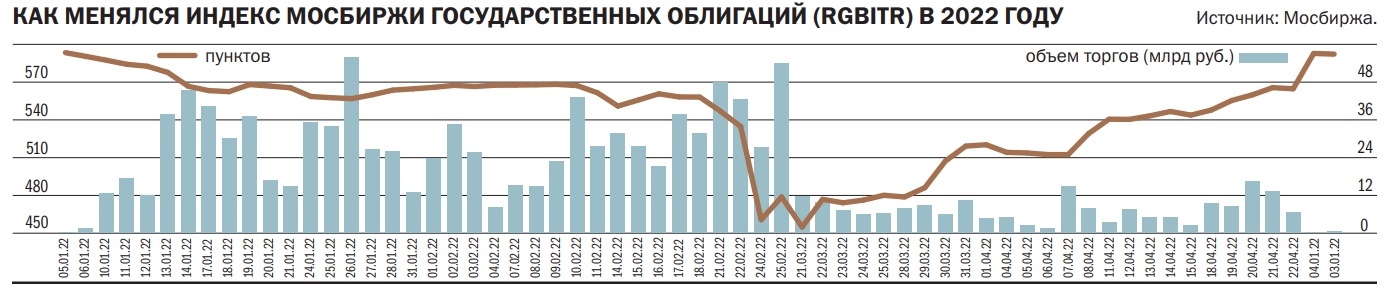

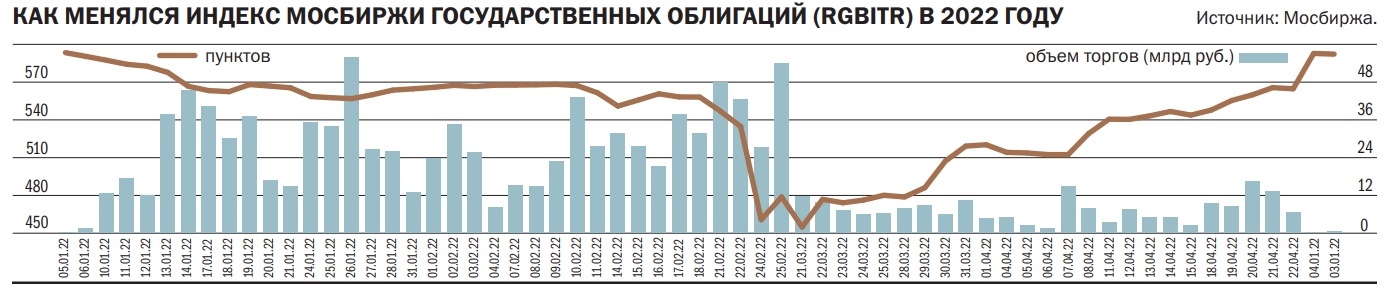

После трех недель простоя были возобновлены торги гособлигациями. Но первые часы операции с бумагами проводились в тестовом режиме через дискретный аукцион, во время которого собираются лимитные заявки, после чего уже определяется итоговая цена бумаг. По итогам аукциона доходность ОФЗ выросла в среднем по рынку на 420 б. п. (при максимальном повышении порядка 700–800 б. п.) к уровню закрытия торгов 25 февраля. По словам главного аналитика долговых рынков БК «Регион» Александра Ермака, на «коротком конце» кривой ставки по ОФЗ составляли в пределах 19–20% годовых, а по долгосрочным выпускам — 14–18% годовых.

Однако уже во время обычной торговой сессии цены ОФЗ начали повышаться. Тенденция сохранилась и в последующие недели. 21 апреля доходность десятилетних ОФЗ достигла 9,96% годовых, двадцатилетних ОФЗ — 9,72% годовых. Доходность менее длинных бумаг со сроком обращения от одного года вернулась в район 10% годовых, тем самым ставки откатились к минимумам с начала третьей декады февраля. По оценкам Александра Ермака, доходность ОФЗ-ПД (ОФЗ с постоянным купонным доходом) в среднем по рынку снизилась на 445 б. п. и на 220 б. п. к уровню закрытия торгов 25 февраля.

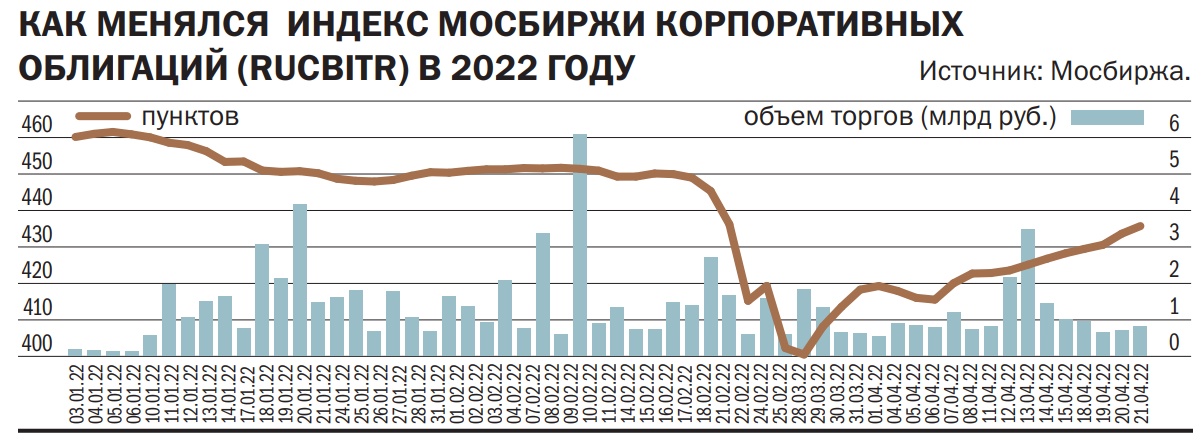

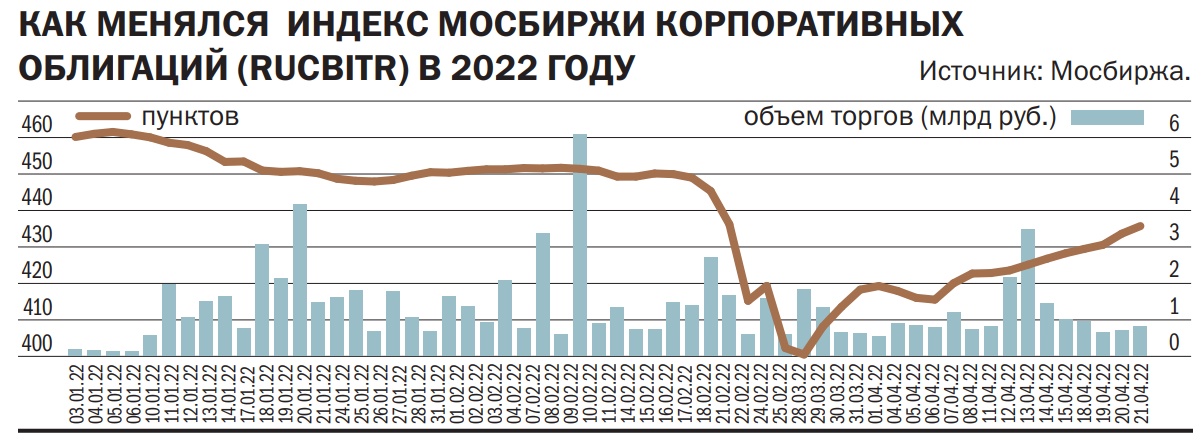

Схожая картина наблюдалась и на рынке корпоративных долгов, торги которыми возобновились 28 марта. По итогам первого дня доходности облигаций первого эшелона выросли в среднем на 200 б. п., до 17–22% годовых, второго и третьего эшелонов — на 365 б. п. и 685 б. п., соответственно до 18–30% и 19–35% годовых. 21 апреля доходности скорректировались до 9–13%, 12–21% и 13–27%. По словам Александра Ермака, повышение цен на рынке корпоративного долга происходило более медленно, чем на рынке гособлигаций. «В результате спреды между доходностью корпоративных и государственных облигаций постепенно расширялись до порядка 300–500 б. п. для корпоративных бумаг первого и второго эшелонов»,— отмечает господин Ермак.

Ускорению роста цен облигаций способствовало укрепление рубля и улучшение ликвидности у банков. С 9 марта курс доллара упал в России более чем на 45 руб. и 21 апреля составил 74,5 руб./$. По состоянию на конец второй декады структурный профицит ликвидности в банковском секторе составил 1,3 трлн руб. Улучшению ликвидной позиции банков способствовало снижение ставок по депозитам, которые упали с 20% до 17%. «Удешевление пассивов активизировало спрос со стороны банков. Инвесторы на фоне снижения ставок также стали проявлять больший интерес к ОФЗ»,— отмечает главный аналитик ПСБ Дмитрий Монастыршин. Важнейшим фактором роста цен на долговом рынке стало смягчение денежно-кредитной политики ЦБ. После того как 28 февраля Банк России поднял ставку с 9,5% до 20%, уже 11 апреля она была снижена на 300 б. п., до 17% годовых. Помимо этого регулятор дал сигнал о возможности снижения ставки на ближайших заседаниях. 29 апреля аналитики ждут снижения ставки еще на 200 б. п., до 15%. «Инвесторы стали закладывать в цены снижение ставки до 10–12% к концу года. Тем временем регулятор сообщил, что ожидает снижения инфляции до целевых 4% в 2024 году, ставка в этом случае может снизиться до 7–7,5%»,— отмечает господин Монастыршин.

Пробные торги

Торги акциями, как и облигациями, начались частями. 24 марта возобновились торги только 33 наиболее ликвидными акциями, входящими в индекс Московской биржи. В первый час индекс вырос почти на 11%, при этом котировки большей части бумаг взлетели на 16–34%. По итогам дня рост показал 4,4%, остановившись на отметке 2578 пунктов. Остальные российские акции начали торговаться, как и корпоративные облигации, 28 марта. Торги открылись преимущественно снижением, что привело к падению индекса Московской биржи на 2%, до 2430,7 пункта. К 4 апреля индекс прибавил почти 15% и достиг отметки 2787,7 пункта. «В конце марта российский рынок акций открылся ростом на отложенном спросе. Отсутствие нерезидентов и нежелание продавать с убытком у локальных участников подняли рынок акций до максимальных уровней после 22 февраля»,— отмечает главный аналитик УК «Ингосстрах-Инвестиции» Виктор Тунев.

Оптимизм на рынке акций был недолгим, преобладали продажи. 21 апреля индекс опустился до отметки 2271 пункт, что на 18% ниже локального максимума, установленного в начале апреля. Индекс вернулся на уровень открытия торгов 25 февраля. «Медвежьим» настроениям способствовало отсутствие прогресса в переговорах России и Украины и сильное укрепление рубля, что невыгодно для экспортно ориентированных компаний, занимающих основную часть рынка. Поддержку рынку могли оказать покупки акций за счет средств ФНБ. «Средства ФНБ нам нужны будут для финансирования видов поддержки предприятий, которые попали в сложную ситуацию. Пока мы это право не используем»,— заявлял 28 марта глава Минфина Антон Силуанов.

Не нужен нам инвестор чужой

Фондовый рынок сможет и дальше существовать без международных инвесторов из «недружественных» стран, считают участники рынка. По словам заместителя директора департамента инвестиционного бизнеса банка «Открытие» Евгения Ананьева, текущие ограничения в части валютного контроля значительно снизят отток капитала, который, очевидно, может быть инвестирован в ОФЗ. «Если говорить про локальный корпоративный долг, то участие нерезидентов в последние годы там было нематериальным»,— считает господин Ананьев.

Дополнительную поддержку долговому рынку окажут ожидания сокращения в обращении гособлигаций. Минфин пообещал не размещать в этом году новые выпуски. «В этом году предстоит погашение Минфином ОФЗ на 1 трлн руб. Сокращение госдолга будет поддерживать спрос на остающиеся в обращении гособлигации»,— отмечает Дмитрий Монастыршин. По словам Евгения Ананьева, ожидается финансирование дефицита бюджета за счет средств ФНБ, что даст банкам дополнительную ликвидность и будет стимулировать спрос на ОФЗ.

По мере снижения доходности ОФЗ и сокращения спредов к ним ставок корпоративных и субфедеральных облигаций на фоне дальнейшего снижения ключевой ставки можно ожидать открытия первичного рынка корпоративного долга уже в ближайшие месяцы. «Первое вторичное размещение корпоративных облигаций (облигаций "Ростелекома" на срок порядка шести месяцев) показало наличие высокого спроса со стороны инвесторов, который более чем в три раза превысил предложенный к размещению объем и позволил эмитенту несколько раз повышать цену размещения и разместить облигации со спредом к G-кривой ОФЗ менее 100 б. п.»,— отмечает Александр Ермак. На фоне успешного размещения о начале вторичного размещения уже заявили или могут заявить эмитенты, по облигационным выпускам которых недавно прошли выкупы по офертам. «На фоне улучшения конъюнктуры на рублевом долговом рынке и снижения ставок до приемлемого уровня мы не исключаем возможности возвращения на рынок ОФЗ во второй половине текущего года»,— отмечает господин Ермак.

Акции отстают

Менее уверенно без нерезидентов будет чувствовать рынок акций, но и он сможет функционировать и без иностранцев. По мнению директора по анализу финансовых рынков и макроэкономики «Альфа-Капитала» Владимира Брагина, многое будет зависеть от того, как будут вести себя компании-эмитенты на российском рынке: будут ли платить хорошие дивиденды, показывать стабильные финансовые результаты, блюсти интересы миноритарных инвесторов или нет.

Есть мировые примеры изолированных рынков акций (типа польского и китайского), где инвесторы «заперты» и это не мешало рынку расти и показывать отличные результаты. «Конечно, средства иностранных инвесторов могут "разогреть" котировки, но рынок акций может существовать и без них»,— полагает господин Брагин. Из-за произошедшего падения и заморозки счетов иностранных инвесторов объем акций в свободном обращении упал до 4 трлн руб. «Поэтому любой, даже небольшой, новый спрос может существенно поднять котировки»,— считает Виктор Тунев.

В нынешних условиях еще больше выросла роль частных инвесторов, которые на банковских счетах держат более 33 трлн руб. «Сейчас многие зафиксировали ставки по депозитам на три месяца более 20% годовых, но в июне—июле эти депозиты закончатся, а новые ставки будет гораздо ниже. Тогда можно ждать нового интереса к российским акциям»,— считает господин Тунев. В отсутствие иностранцев крупные размещения акций российскими компаниями будут затруднены. «В принципе компании все равно будут иметь возможность выхода на рынок, если будет формироваться достаточно хороший спрос внутри»,— резюмирует Владимир Брагин.