На фоне ужесточения скоринга микрофинансистами и всплесков потребительской активности из-за геополитических событий заемщики стали выбирать более 82% от одобренной им суммы займа. Это максимум с 2020 года. Хотя напрямую показатель не оказывает существенного влияния на бизнес МФК, он свидетельствует об изменении потребительского поведения, что важно для формирования дальнейшей риск-политики, отмечают участники рынка и эксперты.

Фото: Олег Харсеев, Коммерсантъ

Фото: Олег Харсеев, Коммерсантъ

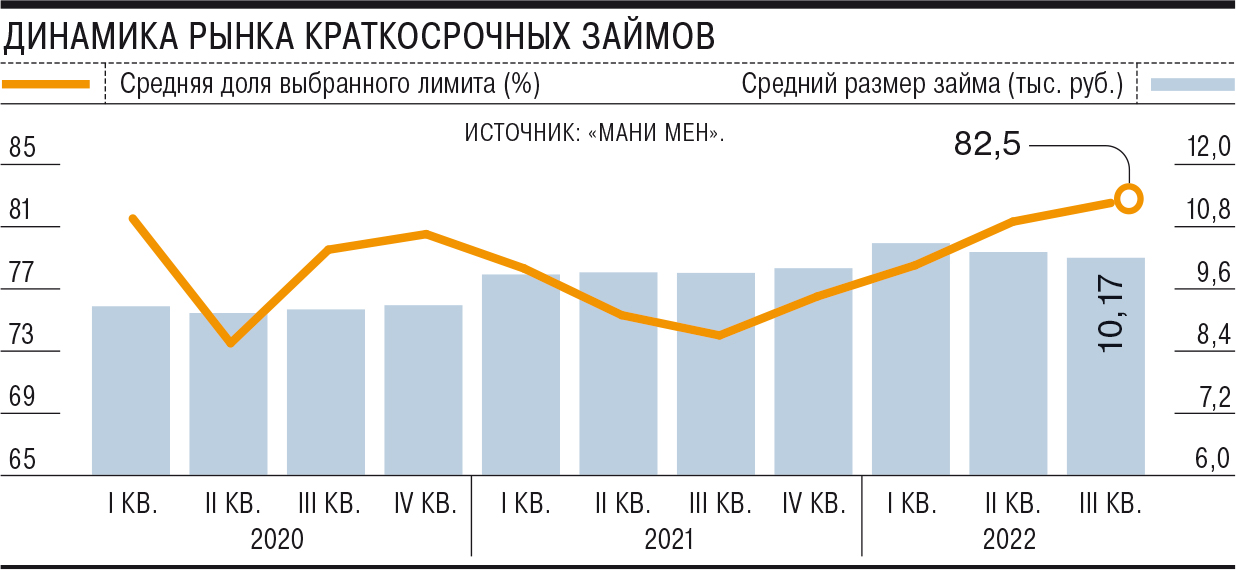

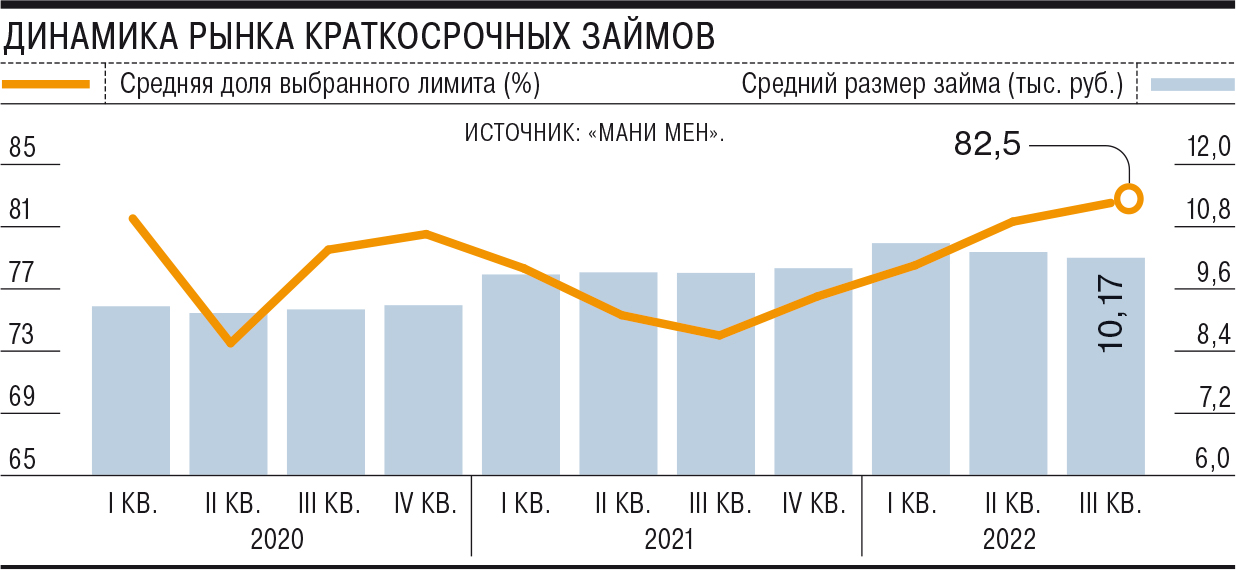

“Ъ” ознакомился с данными исследования онлайн-сервиса альтернативного кредитования Moneyman. Согласно документу, по итогам третьего квартала заемщики микрофинансовых организаций (МФО) выбирали 82,5% от одобренной им суммы. Это максимальное значение с 2020 года. В исследовании речь идет о так называемых займах до зарплаты (PDL, суммой до 30 тыс. руб., сроком на месяц).

По словам гендиректора экосистемы Unicom Дмитрия Африканова, запрашиваемая сумма займа в сентябре—октябре находилась на уровне 20–24 тыс. руб., показатель существенно не изменился по сравнению с летними цифрами.

Однако разница между реально выданной суммой и желаемой различается в 2,5–3 раза.

Средняя одобряемая сумма снижается третий квартал подряд, следует из материалов Moneyman. Так, по итогам третьего квартала этот показатель составил 10,17 тыс. руб. Для сравнения, по итогам первого квартала он был на уровне 10,45 тыс. руб.

В Moneyman объясняют рост доли использования займа ужесточившимся скорингом и всплесками потребительской активности. Кроме того, сами заемщики в условиях неопределенности ведут себя более осторожными и запрашивают ровно те суммы, которые необходимы, не делая заявку на «запасные» деньги, отмечает гендиректор Moneyman Сергей Весовщук.

После довольно продолжительного периода потребительской активности (май—август) клиенты МФО все больше предпочитают сберегательную модель, согласен директор по маркетингу Национального бюро кредитных историй (НБКИ, входит в топ-3) Алексей Волков. Но население нуждается в заемных средствах и отказаться от них в долгосрочной перспективе не сможет. Сегодня клиентская база заемщиков МФО превышает 7 млн человек, заключает господин Африканов.

По данным НБКИ, в сентябре было выдано 2,59 млн руб. микрозаймов. Месяцем ранее этот показатель был на 6,15% меньше.

«С одной стороны, мы видим достаточно высокую инфляцию — более 13% год к году, по данным Росстата,— говорит гендиректор финансовой онлайн-платформы Webbankir Андрей Пономарев.— С другой, получить кредит в банках стало далеко не просто, но и МФО тоже внимательно следят за качеством своей клиентской базы. Поэтому люди понимают, что надо использовать имеющиеся ресурсы, в том числе заемные, максимально эффективно».

Практика микрофинансового рынка сейчас такова, что клиент, как правило, приходит за той суммой, которая ему нужна в настоящий момент, и полностью выбирает ее. То есть если клиенту нужно 8 тыс. руб. и МФО готова их предоставить, то он забирает всю сумму, а не, скажем, 5 тыс. руб. Есть и регуляторные ограничения, которые не позволяют больше раскручивать воронку из-за рисковых процедур и требований к идентификации заемщиков, описывает ситуацию на рынке коммерческий директор МФК «МигКредит» Марат Аббясов.

Если рассуждать с точки зрения рисков, то выборка лимитов займов полностью не окажет заметного влияния, полагает господин Аббясов. «Если клиент запросил 10 тыс. руб. и их забрал полностью, это не повлияет влияния на риски. Ведь компания исходно готова была дать ему такую сумму, исходя из риск-профиля клиента,— поясняет эксперт.— Сама скоринговая система МФО отнесла заемщика к разряду тех, кому можно предоставить 10 тыс. руб. Поэтому риски в данном случае под контролем. Вероятность того, что клиент не сможет вернуть 10 тыс. руб., но смог бы 9 тыс. руб., тоже близка к нулю».

Между тем изменение тенденции, отмечают эксперты, явно ухудшит ситуацию для микрофинансистов.

«Доля выборки внутри лимитов влияет прежде всего на экономику отдельного займа,— пояснил главный аналитик ИК "Иволга-Капитал" Марк Савиченко.— Дефолт/просрочка заемщика слабо зависит от суммы выборки в рамках лимита, поэтому при снижении выбранной суммы вероятность дефолта не уменьшается, но снижается сумма процентов». За каждый выданный заем компания получает меньше процентов, притом что издержки на выдачу (скоринг/маркетинг) от размера не зависят. Таким образом, поясняет Марк Савиченко, снижение выборки внутри лимита делает каждый выданный заем чуть менее прибыльным.