Доллар проследовал за ФРС

А рублю все нипочем

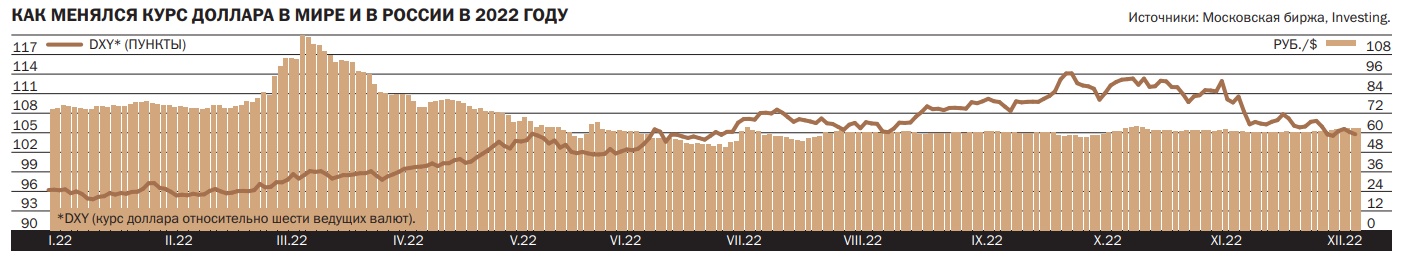

Второй год подряд американская валюта укрепляет позиции на мировом рынке. За это время индекс DXY (курс доллара относительно корзины из шести основных валют) вырос на 17%, до 105 пунктов. Инвесторы уходят в доллар США на фоне рисков глобальной рецессии и роста ставки ФРС США. В исключительном положении оказался рубль, который за счет внутренних факторов укрепил позиции к доллару почти на 20%.

Фото: Александр Казаков, Коммерсантъ

Фото: Александр Казаков, Коммерсантъ

Уходящий год доллар США завершает сильным укреплением позиций на мировом валютном рынке. По данным Investing, 28 сентября индекс DXY достигал максимума с весны 2002 года — 114,8 пункта, прибавив с начала года более 20%. Даже с учетом последующей коррекции и закрепления 9 декабря на отметке 105 пунктов он остался на максимальных уровнях. За два года уверенного подъема американец подорожал почти на 17%. Сильнее дорожал в 2014–2015 годы, тогда рост превысил 20%.

Стремительный подъем американской валюты связан со сползанием мировой экономики в рецессию и ужесточением денежно-кредитной политики ФРС США. «В условиях нарастания рисков рецессии мировой экономики инвесторы со всего мира склонны бежать в доллар в качестве защитного актива»,— поясняет начальник аналитического управления банка «Зенит» Владимир Евстифеев. Интенсивнее всего инвесторы выводили капитал из Европы на фоне украинского кризиса и энергокризиса в регионе. Плюс в текущем году ФРС осуществила сильнейшее за последние четыре десятилетия повышение ключевой ставки с околонулевого уровня до 4%. На аналогичное движение шестнадцать лет назад потребовалось три года. «По мере роста ключевой ставки возрастает привлекательность инструментов с фиксированной доходностью (депозитов, облигаций), и это привлекает международных инвесторов, в том числе для операций кэрри-трейд»,— отмечает главный аналитик Совкомбанка Михаил Васильев.

В ноябре доллар отступил от пиковых уровней после многомесячного укрепления. Поводом для этого послужило сразу несколько факторов, ключевым из которых стало смягчение риторики ФРС на фоне снижения инфляции в стране. «Динамика потребительских цен в США замедлилась в октябре и ноябре. Это свидетельствует о том, что Федрезерв, вероятно, уменьшит шаг повышения размера базовой процентной ставки начиная с декабрьского заседания»,— полагает господин Евстифеев.

Не на того напали

Из общей картины выбивается российский рубль, который почти весь год двигался по внутренним правилам. В начале марта курс доллара на фоне бегства капитала из России взлетел выше уровня 120 руб./$, но уже к концу июня курс упал до 50 руб./$, минимума с 2015 года. В начале осени курс доллара вернулся на уровень выше 60 руб./$, по состоянию на 9 декабря за него давали 62,43 руб./$, что более чем на 12 руб. ниже конца 2020 года.

Ключевой причиной устойчивости российского рубля к шокам, вызванным санкциями, были меры поддержки Минфина и Банка России. Одними из первых были предприняты шаги по запрету торговых операций иностранных инвесторов на российском рынке и обязательной продаже 80% валютной выручки экспортерами. Первый шаг ограничил отток капитала из страны, второй простимулировал предложение валюты. Для борьбы со спросом резидентов на валюту ЦБ повысил ключевую ставку до 20% и ограничил вывод капитала за границу. «Высокие цены на нефть и газ наряду с падением импорта из-за санкций привели к тому, что в этом году наблюдается рекордный профицит текущего счета платежного баланса РФ ($250 млрд против $122 млрд в 2021 году)»,— отмечает Михаил Васильев.

Валютная псевдодиверсификация

В последнее время задачи, касающиеся снижения валютных рисков, диверсификации и просто инвестиций в иностранные ценные бумаги, стали намного сложнее и запутаннее. Если раньше не принято было задумываться о вероятности блокировки активов, потери ликвидности, введения санкций, которые могут затронуть рядового инвестора, то сейчас эти вопросы — чуть ли не самые важные. Как распределять инвестиции между валютами в таких условиях?

Директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин

Директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин

Для правильного ответа следует сперва вспомнить, для чего формируется инвестиционный портфель. Цели могут быть разными — от краткосрочного инвестирования с минимальным риском потерь до долгосрочных агрессивных вложений с ожиданиями вернуть средства, не только сохранив их покупательную способность, но и получив что-то сверху. Каждый из вариантов предполагает свои требования.

Чем длиннее горизонт инвестирования — тем ниже толерантность к рискам, способным «обнулить» позиции. Поэтому долю инструментов в ныне токсичных валютах, которые раньше были основой долгосрочных инвестиций в портфелях, лучше снизить до минимума. Для краткосрочных же инвестиций валютная диверсификация не дает очевидных преимуществ, так как целевая валюта может локально не только слабеть к валютам портфеля, но и укрепляться.

Основное ограничение, с которым приходится сейчас сталкиваться,— это дефицит, а местами и полное отсутствие инвестиционных инструментов в соответствующих валютах. Вариант держать активы просто в кэше имеет смысл только при очень коротком временном промежутке. Все, что за горизонтом пары месяцев, требует вложений в инструменты с положительной ожидаемой доходностью, иначе инфляция начнет заметно «подгрызать» сбережения. И вот с соответствующими инструментами в валюте возникает проблема.

Если говорить о долларах и евро, то привычные еврооблигации, а также инвестирующие в них фонды, теперь в основном недоступны в России. Есть, конечно, возможность покупки еврооблигаций с хранением в НРД, но с очень скромной доходностью. На СПБ Бирже с недавнего времени возобновились торги ETF, причем на достаточно широкий круг активов, а также по-прежнему торгуются иностранные акции. Это окно выхода на западные рынки и на рынок Гонконга пока работает вполне исправно. Гонконгский доллар исторически крайне стабилен в паре с долларом США, поэтому рассматривать его отдельно с точки зрения валютной диверсификации не следует, разве что как вариант с меньшими санкционными рисками.

В юанях санкционные риски тоже ниже, зато и вариантов инвестиций меньше. По факту на внутреннем рынке доступно только несколько выпусков облигаций российских эмитентов, доходности по которым оставляют желать лучшего. Что касается остальных альтернативных валют, то для розничных инвесторов выбора инструментов нет вообще.

Уже с этой точки зрения валютные инвестиции не должны сейчас занимать ощутимую часть портфеля, что сильно противоречит традиционной картине. За последние три десятка лет выбор валюты накопления стал для большинства инвесторов чем-то сродни инстинкту: доллар, реже евро, еще реже другие «твердые валюты». Обычно такой выбор был оправданным, учитывая достаточно высокую инфляцию в России при низкой в развитых странах, а также периодические волны девальвации рубля (в 1998, 2008, 2014 годах). Инстинкт сработал и этой весной — все помнят дефицит иностранной валюты на фоне ажиотажного спроса.

Мне кажется, что от данного инстинкта стоит, пока не поздно, отказаться. Во-первых, ситуация в мировой экономике уже не настолько благоприятна для сохранения покупательной способности доллара и евро. Даже если мы, как многие надеются, проходим пик инфляции в развитых странах, это не означает, что их валюты останутся безусловной ценностью. Если сопоставить роль Европы и США в мировой экономике сегодня и 10, 20 или 30 лет назад, то легко заметить постепенную утрату позиций. Продолжение этой тенденции неизбежно будет подрывать позиции доллара и евро, в том числе как удобного средства сбережения.

Второй момент — экономические изменения в самой России. Опять же, если отмотать на 10, 20 или 30 лет назад, то мы увидим совсем другую картину. Это касается и экономики в целом, и основных макропоказателей, включая инфляцию, режим валютного курса, резервы и бюджет. Позиции рубля пусть медленно, но усиливаются, и укрепление, которое мы наблюдали после паники, вызванной началом СВО,— не случайное стечение обстоятельств, но также и результат длительного периода консервативной макроэкономической политики. По той же причине российская экономика не находились в состоянии перегрева, поэтому довольно спокойно вынесла удар из-за проблем с внешней торговлей, бегства иностранных компаний и т. п.

Третий важный момент: на самом деле не принципиально, в какой валюте вы инвестируете, важно во что. Например, покупая акции за рубли (напрямую, через паевый фонд или в портфель доверительного управления), вы получаете долю, пусть и очень маленькую, в реальном активе, который не только генерирует доход в виде дивидендов, но и при успешном развитии бизнеса не должен терять своей стоимости относительно общего уровня цен в экономике. А это главное на длинном горизонте — не просто доходность вложений, но и возможность опередить инфляцию.

При инвестировании вдолгую валюта портфеля, состоящего в основном из акций или ПИФов на акции,— скорее вопрос выбора конкретных компаний и диверсификации. Скажем, я бы выбрал фонд российских акций (ОПИФ или БПИФ) и добавил фонд или стратегию доверительного управления на акции, торгуемые на СПБ Бирже,— в долларах США и гонконгских долларах. Долю последних лучше увеличить, американский доллар — все-таки потенциально токсичная валюта даже в форме акций.

При относительно коротком горизонте сильно уходить из рублей нет смысла, особенно на фоне все еще высоких доходностей по рублевым облигациям и инструментам денежного рынка. В них с точки зрения диверсификации и ликвидности лучше всего инвестировать через открытые фонды или БПИФы. Из долларовых инструментов я бы посоветовал еврооблигации российских компаний в НРД или замещающие облигации — но здесь нужно учитывать порог входа (он может быть высоким), а также все еще низкую ликвидность. Можно добавить в портфель и уже упомянутые облигации в юанях, которые торгуются на Мосбирже. К сожалению, таких бумаг выпущено слишком мало, чтобы управляющие компании могли формировать из них фонды, так что для инвестиций придется использовать брокерский счет.

А вот дирхамам, тенге и прочим новым валютам, на мой взгляд, в инвестиционном портфеле пока делать нечего по банальной причине отсутствия инвестиционных инструментов в соответствующих валютах, доступных розничному инвестору.

Ослабление рубля в осенние месяцы связано со снижением цен на сырье и ожиданиями начала действия эмбарго на поставку нефти в Европу. «Снижение экспортных поступлений на фоне введения ограничений давит на курс рубля. Объемы импорта восстанавливаются, что увеличивает спрос на валюту на внутреннем рынке»,— отмечает Владимир Евстифеев.

Прогноз

В зависимости от того, как будет развиваться ситуация в мире в 2023 году, аналитики ждут либо небольшого снижения курса доллара, либо его подъема. В базовом сценарии в будущем году ФРС США выходит на пик роста ставок, Европу ожидает неглубокая рецессия, риск умеренной рецессии подразумевается и в Штатах, что предполагает возникновение к концу 2023 года условий для начала снижения ставок ФРС, считает начальник отдела глобальных исследований «Открытие Инвестиции» Михаил Шульгин. В этом случае к концу года DXY закрепится в диапазоне 100–105 пунктов. «Если реализуется рисковый сценарий с высокой инфляцией, к концу года индекс доллара будет ближе к верхней границе диапазона 105–110 пунктов»,— считает господин Шульгин.

На российском рынке курс будет определяться профицитом торгового баланса. На фоне снижения цен на нефть и объемов поставок экспорт может сократиться. При этом импорт может продолжить восстановление по мере переориентации цепочек поставок с Запада на Восток. «Мы закладываем в прогноз на 2023 год профицит текущего счета на уровне $100 млрд»,— говорит Михаил Васильев. Все опрошенные «Деньгами» эксперты в итоге ждут ослабления рубля. Господин Васильев прогнозирует средний курс доллара в России на уровне 70 руб./$. По мнению Владимира Евстифеева, к концу 2023 года курс может подняться до 71 руб./$. В «Открытие Research» предполагают, что доллар к концу 2023 года подорожает до 74 руб.