Ипотека на широкую ногу

Как изменились правила господдержки жилищного кредитования

Правительство России в очередной раз продлило действие льготных ипотечных программ с господдержкой. При этом условия программ были изменены: по обычной льготной ипотеке выросла процентная ставка, по семейной существенно расширили число тех, кому она доступна. Вместе с тем эксперты прогнозируют стагнацию или даже снижение цен на рынке жилой недвижимости и не рекомендуют кратко- и среднесрочные инвестиции в нее.

Фото: Константин Кокошкин, Коммерсантъ

Фото: Константин Кокошкин, Коммерсантъ

И себе, и людям

Постановление о продлении и корректировке условий государственных льготных ипотечных программ подписал в конце декабря председатель правительства Михаил Мишустин. Программы, срок действия которых истекал в конце 2022 года, были продлены еще на полтора года, до конца июня 2024-го.

Продление это было вполне ожидаемым. Впервые субсидированием ипотечных ставок при займах на приобретение жилья в новостройках правительство России занялось еще в 2015 году на фоне первого «санкционного» кризиса, не особо при этом скрывая, что одна из основных целей соответствующих мер — поддержка в тяжелый период строительной отрасли, активизация которой в силу высокого мультипликативного эффекта строительства должна была поддержать и смежные отрасли промышленности, а также многочисленные подрядные организации.

Опыт, судя по всему, был признан удачным, и льготную ипотеку для всех граждан вновь «расчехлили» весной 2020-го на фоне коронакризиса (программа «Семейная ипотека», запущенная в 2018-м, на тот момент уже действовала, по ней лишь смягчили условия). Предполагалось, что эта антикризисная мера будет действовать до середины 2021 года, но потом программу продлили еще на год, при этом существенно урезав максимальные суммы займов, что сделало их малоактуальными для Москвы и Петербурга.

Весной прошлого года на фоне нового санкционного кризиса льготная ипотека вернулась в повестку дня: лимиты были расширены (более того, были разрешены сверхлимитные кредиты, где по льготной ставке выдавалась лишь часть займа, остальная сумма — по рыночной), а программа была продлена до конца 2022 года, когда и последовало решение о новом продлении.

«На наш взгляд, продление госпрограммы окажет позитивное влияние как на строительный рынок, так и на банковский сектор»,— прокомментировал решение главный аналитик ПСБ Дмитрий Монастыршин. На его взгляд, девелоперы смогут увеличить объемы строительства и продаж жилья, а банки — нарастить кредитные портфели. В 2022 году доля кредитов на жилье в новостройках по банковскому сектору составляла около 50% всего объема ипотечных кредитов, из них 95% приходилось на льготные программы. По его мнению, увеличение объемов жилищного строительства простимулирует спрос на мебель, бытовую технику, строительные и отделочные материалы, а возведение необходимой коммунальной и социальной инфраструктуры одновременно со строительством жилья будет способствовать повышению уровня жизни населения.

«Льготная ипотека на новостройки — важный антикризисный механизм для поддержки строительной отрасли, она существенно поддержала рынок в прошлом году, в период резкого роста рыночных ставок и общей неопределенности»,— считает управляющий директор «Дом.РФ» Светлана Некрасова. По ее словам, в 2022-м наблюдалось перераспределение спроса на первичную ипотеку в пользу госпрограмм, их доля достигла 35%, это исторический рекорд. «Продление льготной ипотеки позволит не допустить снижения спроса и даст возможность застройщикам спокойно планировать свою работу в среднесрочной перспективе»,— говорит эксперт, добавляя, что льготные госпрограммы важны еще и с точки зрения демографии: квартирный вопрос по-прежнему является ключевым фактором при принятии решения о рождении ребенка.

Государственные программы поддержки ипотечного кредитования

|

Источник: «Дом.РФ».

*В случае комбинации с рыночными продуктами банков сумма кредита может быть увеличена до 30 млн руб. для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и до 15 млн руб. для остальных регионов. При этом процентная ставка по кредитному договору в отношении превышающей суммы может быть выше льготной ставки.

**В случае комбинации с рыночными продуктами банков сумма кредита может быть увеличена до 15 млн руб. в регионах с населением менее 1 млн человек и до 30 млн руб. в регионах с населением более 1 млн человек. При этом процентная ставка по кредитному договору в отношении превышающей суммы может быть выше льготной ставки.

Действительно, с социальной точки зрения программы льготной ипотеки играют не меньшую роль, чем с макроэкономической. «На сегодня льготные ипотечные программы являются весьма востребованными населением, люди пользуются этой возможностью и ценят ее. Например, в преддверии формального окончания сроков программ всегда рос спрос на них»,— отмечает заведующий кафедрой ипотечного жилищного кредитования и финансовых инструментов рынка недвижимости Финансового университета Александр Цыганов.

Продление льготных ипотечных программ является популярной мерой среди россиян, говорит исполнительный директор аналитического центра НАФИ Людмила Спиридонова. По данным исследований НАФИ, ипотека наряду с потребительскими и автомобильными кредитами является одним из самых востребованных видов банковских кредитов по целям кредитования. На сегодняшний день 64% россиян заявляют о желании улучшить свои жилищные условия (приобрести новое жилье или отремонтировать имеющееся), при этом на приобретение новой недвижимости ориентирован каждый пятый: 15% россиян потенциально рассматривают покупку квартиры, а значит, могут искать для себя подходящие льготные программы на квартиры в новостройках, а 8% хотели бы построить дом и заинтересованы в продлении льготных программ на индивидуальное жилищное строительство и в сельской ипотеке. Две трети россиян, которые планируют улучшать свои жилищные условия (66%) в перспективе трех лет, хотят сделать это за счет собственных средств, потратив свои накопления. В то же время каждый десятый предполагает использовать для этого потребительский (13%) или ипотечный кредит (12%).

Ипотека на сегодня — основной инструмент улучшения жилищных условий для большинства домохозяйств страны, а для рынка это основной инструмент поддержки спроса, не единственный, но главный драйвер, считает заместитель директора Института налогового менеджмента и экономики недвижимости НИУ ВШЭ Татьяна Школьная. Правда, само продление госпрограмм она оценивает «неоднозначно». «С точки зрения поддержки спроса это правильный шаг в текущих условиях, и в краткосрочной перспективе это скорее плюс,— поясняет эксперт.— Однако с точки зрения устойчивого развития рынка безусловная поддержка — это мотивация к стагнации и возможному снижению качества, которое и так во многих случаях оставляет желать лучшего».

Шире круг

Продление льготных ипотечных программ сопровождалось и их коррекцией. Неизменными остались только лимиты кредитования: как по «Льготной ипотеке», так и по «Семейной ипотеке» максимальный размер кредита по льготной ставке в Москве, Санкт-Петербурге, Московской и Ленинградской областях составляет 12 млн руб., для остальных регионов — 6 млн руб. При этом, правда, еще в мае 2022 года была предусмотрена возможность увеличения максимального размера кредита для ипотеки с использованием льготной ставки до 30 млн руб. в столичных областях и 15 млн руб. в остальных регионах; при этом 12 млн и 6 млн руб. соответственно будут субсидированы государством, остальная сумма может быть выдана по рыночной или другой субсидируемой ставке.

Скорректированы же были условия допуска к программам и процентные ставки. Наибольшие изменения коснулись программы «Семейная ипотека»: она стала более доступна. Если ранее на получение кредитов могли претендовать семьи, в которых ребенок родился после 1 января 2018 года, то с 1 января этого года программа стала доступна также и для семей, где есть два ребенка, которым еще не исполнилось 18 лет, при этом сроки их рождения не имеют значения.

Данная программа весьма чувствительна к расширению круга потенциальных заемщиков. «В прошлом году программа была распространена на семьи с первенцами (до июля она касалась только семей с двумя и более детьми, хотя бы один из которых родился после 1 января 2018 года.— "Деньги"), в результате выдачи выросли: если в 2021 году ею воспользовались 133 тыс. семей, то в 2022-м — уже более 170 тыс.»,— отмечает Светлана Некрасова. По оценкам «Дом.РФ», нынешнее изменение условий программы принесет дополнительно порядка 30 тыс. кредитов в год. «Расширение круга потенциальных заемщиков может увеличить объем выдач по данной программе на 10–15% к уровню 2022 года»,— прогнозирует главный аналитик «Росбанк Дом» Ирина Бабина. В банке «Открытие» считают, что «новые условия увеличат доступность программы на 10–20%». «По нашим оценкам, в ближайшие полтора года программой "Семейная ипотека" на покупку жилья смогут воспользоваться 200–240 тыс. российских семей»,— говорит Дмитрий Монастыршин.

«Расширение спроса точно произойдет, таких семей немало,— уверен Александр Цыганов.— Но многое будет зависеть от общей уверенности в завтрашнем дне — своем, предприятия, на котором работают потенциальные заемщики, страны как таковой». Спрос, на его взгляд, может вырасти в небольших региональных центрах, где для решения жилищных вопросов в совокупности могут использоваться социальные выплаты и возможности льготных программ.

Что касается процентных ставок, то их максимальный размер для заемщика в рамках семейной ипотеки остался неизменным — 6% годовых (государство при этом компенсирует банкам недополученный процентный доход, рассчитывая его как разницу между увеличенной на 2,5 п. п. ключевой ставкой ЦБ и данной величиной).

В реальности ставки будут несколько ниже, полагают эксперты.

«Предельная ставка по программе "Семейная ипотека" составляет 6% годовых, но кредиторы дополнительно снижают ставки, конкурируя друг с другом за возможность выдавать такие кредиты.

В настоящее время средняя ставка по программе составляет 5,6%»,— говорит Светлана Некрасова. Ставки по этой программе, вероятнее всего, останутся неизменными до конца года, на уровне 5–6%, считает Татьяна Школьная. «Полагаем, что ставки сохранятся на текущем уровне, в диапазоне 5,3–6%»,— говорят в «Открытии».

По льготной ипотеке же (она доступна всем гражданам) роста процентных ставок как раз следует ожидать, поскольку в новой, продленной, версии программы размер предельной ставки для заемщика был поднят с 7% до 8% годовых. «Повышение максимальной процентной ставки по льготной ипотеке с 7% до 8% повлекло пропорциональное увеличение клиентских ставок по программе на 1%»,— говорят в банке «Открытие». Там ожидают, что до конца года уровень ставок сохранится на уровне 7,1–8%.

По данным НАФИ, на выплату ипотечных кредитов чаще всего приходится до трети ежемесячных доходов домохозяйства, имеющего такой кредит, поэтому ипотечное кредитование большинством россиян по-прежнему воспринимается как долгосрочное финансовое бремя, рассуждает Людмила Спиридонова. Поэтому даже малейшее повышение ставки будет снижать доступность ипотеки для граждан. Однако, отмечает она, ситуация постепенно меняется: «Сегодняшний ипотечный заемщик — в большинстве случаев молодая столичная семья со стабильным уровнем дохода, взвешенно принимающая решения об оформлении ипотечного кредита и обладающая достаточным уровнем финансовой грамотности для того, чтобы правильно распределять доходы и не задерживать выплаты по кредиту».

Повышение ставки с 7% до 8% приведет к снижению спроса, соглашается Дмитрий Монастыршин. С другой стороны, полагает он, стабилизация цен на недвижимость и постепенное улучшение ситуации в экономике будут способствовать восстановлению интереса людей к ипотеке. «По нашим оценкам, темпы прироста ипотечного портфеля банковского сектора в 2023 году будут на уровне 15–17%, что сопоставимо с уровнем 2022 года»,— прогнозирует эксперт. Ирина Бабина прогнозирует снижение интереса к льготной ипотеке из-за повышения ставок: «Наиболее вероятным видится сценарий, в котором в первом квартале рынок будет перестраиваться под новые условия льготной ипотеки, и вероятна коррекция спроса на новостройки в пределах 5–10% с выравниваем во втором-четвертом кварталах 2023 года».

«Изменившиеся условия программы будут комфортны для покупателей с учетом того, что средняя ставка по рыночной ипотеке сегодня составляет порядка 11%, разница в платежах очевидна»,— говорит Светлана Некрасова. С учетом значительных скидок к предельной ставке от банков средняя ставка по программе сегодня составляет 7,4%. По мнению госпожи Некрасовой, продление программы позволит улучшить жилищные условия еще 300–350 тыс. семей за полтора года.

Ловушка от застройщиков

Фото: Олег Харсеев, Коммерсантъ

Фото: Олег Харсеев, Коммерсантъ

Рынок процентных ставок за последний год претерпел серьезные изменения, и в первую очередь из-за развития сегмента так называемых ставок от застройщика. В рамках таких программ ставки по ипотечным кредитам могут быть околонулевыми.

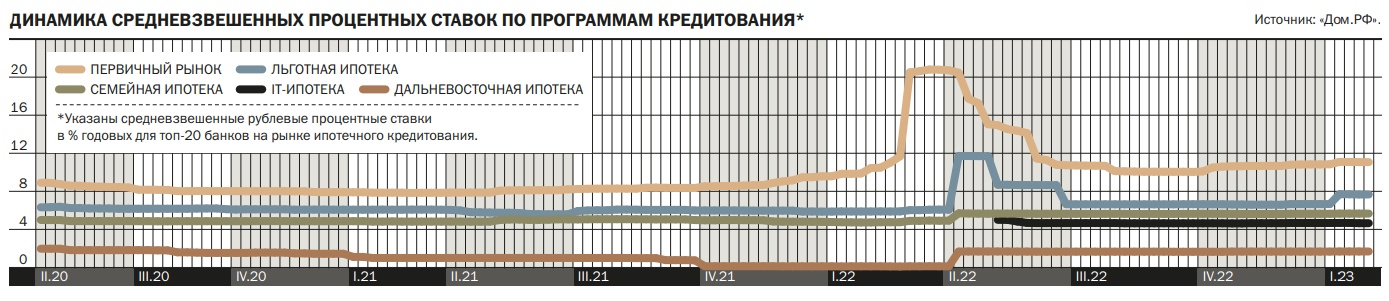

Как отмечает в своих материалах Банк России, с начала лета прошлого года ипотека с господдержкой стала все чаще комбинироваться с так называемой субсидией от застройщика. Это позволяет банкам выдавать кредиты по экстремально низким ставкам (вплоть до 0,01%). По результатам опроса пяти крупнейших ипотечных банков, в июне почти две трети всей ипотеки на первичном рынке в сегменте строящегося жилья под залог прав требования по договорам участия в долевом строительстве выдавалось именно в рамках таких «комбинированных» программ. В результате этого средневзвешенная ставка на рынке первичной ипотеки с господдержкой снизилась в прошлом году с 5,9% годовых в январе до 3,7% в августе, подсчитали в ЦБ.

При этом в Банке России утверждают, что экстремально низкие ставки по программам «льготной ипотеки от застройщика» достигаются как за счет использования льготной государственной ипотеки, так и за счет завышения стоимости квартиры для покупателя и выплаты застройщиком банку этой разницы в составе комиссии для компенсации его выпадающих доходов. Как подсчитали в ЦБ, заемщику при этом квартира продается по цене на 20–30% выше, чем если бы он покупал ее за наличные либо используя классическую или льготную ипотеку от государства.

Это выливается в существенный рост рисков для заемщиков. Основной из них — невозможность продать недвижимость на вторичном рынке без потерь, то есть по той же цене, по которой она была приобретена, если только цены на недвижимость за время владения не выросли на эти самые 20–30%. «Наиболее неблагоприятная ситуация, если заемщик, например, из-за потери работы или болезни не сможет обслуживать кредит в первые годы после покупки жилья и банк будет взыскивать принудительно задолженность путем продажи жилья на торгах. В этом случае заемщик, скорее всего, полностью потеряет первоначальный взнос, а вырученных от продажи средств может не хватить на погашение всей задолженности»,— пишет Центробанк.

«Практика показывает, что чаще всего "вкусное" предложение от застройщика оборачивается завышенной на 25–30% ценой на новостройку»,— соглашается Александр Цыганов. Это вполне объяснимо: прибыль все равно должна получиться, в данном случае ее формирование перенесено на будущее, а значит, в будущем заемщику придется заплатить все разом. Поэтому он советует сравнивать предложения по «ипотеке от застройщиков» с реальными рыночными ценами на аналогичную недвижимость и не покупать жилье по завышенной стоимости.

Практика «условно нулевых» ставок по кредитам создает риски не только и не столько для заемщиков, но для банков и рынка в целом, считает Татьяна Школьная. «Продолжение такой практики выгодно в первую очередь застройщикам, но только в очень короткой перспективе, а в конечном итоге ударит и по ним»,— говорит она, советуя заемщикам помнить, что бесплатный сыр бывает только в мышеловке.

Большая часть «кредитов от застройщиков» сейчас перестраивается с практики увеличения стоимости недвижимости для уплаты комиссии банкам для снижения ставок на предоставление скидок на размер таких комиссий, отмечает Ирина Бабина. «Заемщикам при оформлении ипотечного кредита мы советуем не ориентироваться исключительно на размер процентной ставки, а оценивать все параметры такого кредита: размер ежемесячного платежа, срок кредитования, размер итоговой переплаты»,— заключает она.

Застойные настроения

Если следовать логике Центробанка, особо рискованными кредиты от застройщиков становятся в периоды стагнации или тем более падения цен на рынке недвижимости. Именно тогда нет шансов, что рост рыночной стоимости жилья в кратко- и долгосрочной перспективе позволит «отыграть» наценку, свойственную таким кредитам. Эксперты полагают, что именно такой период сейчас и наступает.

«В первой половине 2023 года на рынке жилья в целом по стране мы, вероятно, увидим сохранение тенденций последнего квартала 2022-го: цены как на первичном, так и на вторичном рынках будут опускаться в среднем на 0,2–0,5% в месяц, в каждом регионе могут быть свои темпы снижения»,— прогнозирует Ирина Бабина. Вместе с тем сильного снижения стоимости вторичного жилья в Москве и Санкт-Петербурге в «Росбанк Дом» не ожидают: в этих городах собственники квартир, как правило, неохотно снижают цену при падении спроса и предпочитают снять жилье с продажи до лучших времен.

В силу достаточно слабого спроса на жилье в 2023 году цены на первичном рынке жилой недвижимости в России могут стабилизироваться и сохраняться на уровне 2022 года, полагает Дмитрий Монастыршин.

В банке «Открытие» ожидают, что цены на жилье в новостройках в этом году в среднем останутся на уровне 2022 года. Что же касается вторичного рынка, объемы сделок здесь будут примерно на треть ниже показателей 2020–2021 годов, но могут вырасти на 20–25% по отношению к продажам 2022-го, и в итоге рост цен на вторичное жилье по результатам 2023 года может составить 5–10%, правда, «при отсутствии новых значимых внешних потрясений».

В силу ожидаемой стагнации цен эксперты не советуют рассматривать вложения в жилую недвижимость как инструмент для кратко- и среднесрочных инвестиций. «Вложения в недвижимость эффективны только в том случае, если нет иной возможности для инвестирования свободных средств»,— полагает Александр Цыганов. Сохранить все или часть из них получится, но получить прибыль в ближайшей перспективе будет проблематично. Пока рынок не устоялся, но больше тенденций по снижению как стоимости квадратного метра, так и арендной платы. И пока, на его взгляд, есть тревожные настроения в обществе, эти тенденции будут превалировать. Хотя за счет величины российского рынка недвижимости, обширной географии и отсутствия значимых альтернатив для инвестирования средств населением могут быть и иные примеры с локальным ростом цен.

«При наличии достаточной суммы на покупку жилой недвижимости такой актив может стать хорошим инструментом защиты от инфляции, но в долгосрочной перспективе»,— советует Дмитрий Монастыршин. Если человек захочет продать жилье через год, то, возможно, придется предоставить скидку, которая не компенсирует инфляцию.

«Перспективность вложений зависит от многих факторов, в том числе наличия альтернатив. Альтернатив же сейчас мало»,— говорит Татьяна Школьная.

Для непрофессионалов, по ее мнению, недвижимость была и остается одним из основных инструментов сбережений. Использовать ипотечные кредиты она рекомендует только с целью улучшения своих жилищных условий и никак иначе, поскольку остальные варианты связаны с высокими рисками. При этом Татьяна Школьная ожидает более или менее плавного снижения цен на жилую недвижимость в течение всего 2023 года.