Ценам на топливо придумали меры

Правительство борется с нелегальным экспортом и дефицитом бензина

В России к середине лета назрел очередной кризис на рынке нефтепродуктов. Цены на бензин в течение нескольких месяцев держались на беспрецедентно высоком уровне, что вынудило власти принимать очередные меры для стабилизации ситуации. Прежде всего речь идет о квотировании экспорта как способе борьбы с теневыми поставками топлива и повышении нормативов продаж на бирже. Но даже если это приведет к снижению цены, в сентябре рынок ждут новые риски из-за вывода на ремонты нескольких НПЗ.

Фото: Евгений Павленко, Коммерсантъ

Фото: Евгений Павленко, Коммерсантъ

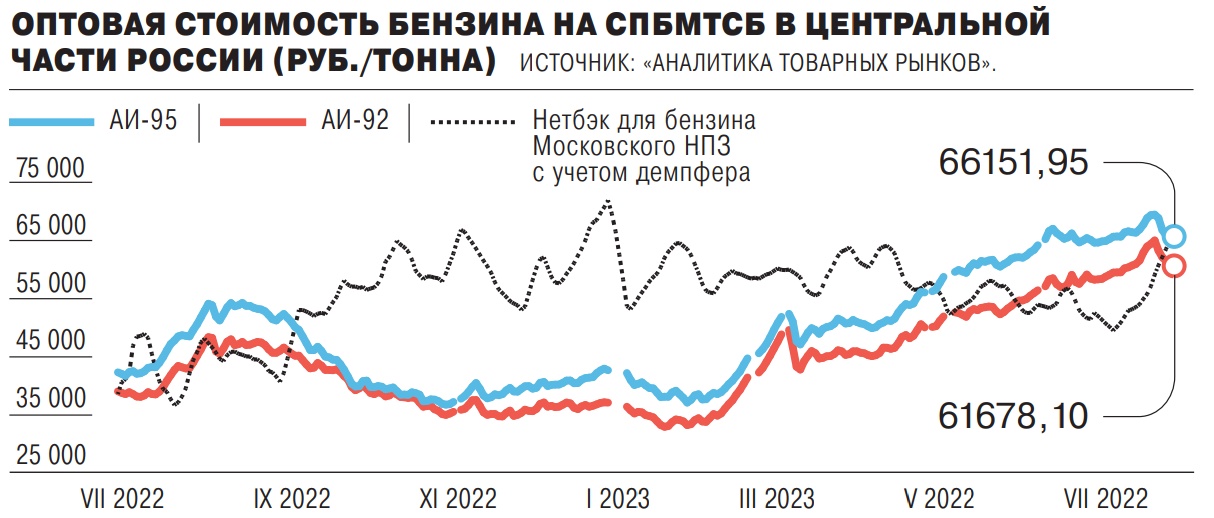

Оптовые цены на бензин на СПбМТСБ за последнюю неделю июля начали активно снижаться, на 5–6% отступив от исторического пика. В последний день июльских торгов стоимость топлива марки АИ-92 остановилась на уровне 60,4 тыс. руб. за тонну, АИ-95 — 66,5 тыс. руб. за тонну. Причиной падения цен стало снижение спроса со стороны потребителей с одновременным наращиванием на четверть продаж «Роснефтью».

До этого котировки росли с периодическими откатами с конца весны, систематически обновляя абсолютные максимумы. Поначалу это было связано с массовыми выходами на ремонт нефтеперерабатывающих заводов в мае, но даже когда в июне объемы производства восстановились (производство бензина за месяц выросло на 5,5% к маю, до 3,7 млн тонн), это не привело к коррекции. В целом с начала года к концу июня бензин на бирже подорожал более чем на 50% при снижении объемов реализации на 11,2%. И в июле этот тренд сохранялся почти в течение всего месяца. Наиболее критичной подобная динамика стала для независимых автозаправок, что привело многие из них к середине лета на грань рентабельности.

Как сообщал в письме премьер-министру Михаилу Мишустину глава Российского топливного союза Евгений Аркуша, в 2023 году рыночная ситуация для розничных операторов топлива оказалась даже более тяжелой, чем в 2021-м. Там указывают, что высокий уровень потребительской инфляции 2022 года (11,94%) и еще более высокий уровень промышленной инфляции привели к существенному росту операционных затрат розничных операторов (на 7–8 руб. на литр продаваемого топлива). При этом рост расходов никак не отразился на розничных ценах на моторное топливо в течение 2022 года, оставшихся практически на уровне 2021-го, отмечают в союзе.

Причиной текущего роста биржевых котировок, по мнению РТС, стало нарушение баланса спроса и предложения бензина в основную торговую сессию. В частности, потребление топлива в России увеличилось в связи с ростом деловой активности, внутреннего туризма, грузоперевозок, а также с присоединением новых территорий. В свою очередь, предложение топлива на рынке снизилось из-за плановых ремонтов на НПЗ, а также увеличения экспорта на фоне постепенного сокращения демпфирующих выплат. В союзе также считают дополнительным негативным фактором для топливного рынка увеличение сроков доставки по железной дороге купленного на бирже товара. Кроме того, растут отгрузки за рубеж с нефтебаз топлива, которое было поставлено на внутренний рынок с выплатой демпфера, указывают в РТС. По данным базы РЖД, с начала года объем серого экспорта составил более 200 тыс. тонн бензина и 380 тыс. тонн дизеля.

Власти согласны, что одной из причин резкого взлета цен на бирже является серый экспорт. Для борьбы с ним в конце июня вице-премьер Александр Новак поручил заинтересованным ведомствам принять меры к закрытию таких схем и проработать квотирование экспорта нефтепродуктов. В ответ Минэнерго предложило составить закрытые списки экспортеров, которым будут разрешены поставки за границу, сократив их количество. В результате мини-НПЗ могут быть отрезаны от экспорта.

Инициативу поддержал вице-премьер Александр Новак, но она вызвала опасения у ряда участников рынка. При этом, как пояснял в конце июля министр энергетики Николай Шульгинов, введение перечня экспортеров бензина никак не повлияет на реальных производителей топлива, и те, кто экспортирует собственный товар, будут иметь возможность его продавать. На рынке полагали, что причиной охлаждения ситуации на бирже стали в том числе заявления правительства. Потребители сократили закупки в ожидании эффекта от обсуждаемых мер.

Но пока, как сообщил «Ъ» Евгений Аркуша, существенного сокращения серого экспорта не наблюдается. В союзе полагают, что помимо ограничения экспорта для компаний, не производящих топливо, надо принимать и другие меры. В частности, там предлагают повысить приоритетность его перевозок железнодорожным транспортом, а также уменьшить до 3% и 5% допустимого роста оптовых цен на бензины и дизель относительно индикативной цены, при которой обнуляется топливный демпфер. Кроме того, в союзе выступают за повышение нормативов биржевых продаж минимум до 15% для снижения волатильности биржевых ценовых индикаторов.

Но пока обязательный уровень реализации бензина и дизеля на торгах вырастет только до 13% и 9,5% соответственно, то есть на процентный пункт. Совместный приказ об этом подготовили ФАС и Минэнерго. Действовать новые нормы начнут с сентября. По мнению обоих ведомств, этих мер будет достаточно для охлаждения рынка. При этом глава регулятора Максим Шаскольский в конце июля заявлял, что ФАС не считает ситуацию с топливом на внутреннем рынке кризисной. По его мнению, рост цен на него носит временный характер и ситуация стабилизируется.

С этим согласны и в Минэнерго. По словам Николая Шульгинова, сейчас маржа российских АЗС находится в положительной зоне, составляя в среднем по стране несколько рублей на литр. Но, уточнил он, если она станет отрицательной, Минэнерго обсудит дополнительные меры регулирования. В то же время прямое регулирование топливного рынка, которое уже применялось ранее, может, по мнению министра, привести лишь к дефициту предложения.

Именно этого опасаются участники топливного сектора уже к осени, так как в сентябре должна начаться очередная волна плановых ремонтов на НПЗ. Сокращение производства на фоне снижения или даже полной отмены демпфера в том случае, если цены на бирже превысят индикативный уровень (около 62,6 тыс. руб.), создает серьезные риски для рынка. С учетом таких перспектив, уверены участники рынка, нефтекомпании сделают все для того, чтобы нарастить поставки на внутренний рынок и полностью покрыть сохраняющийся высокий спрос.

При этом, по мнению экспертов, на фоне сложившейся ситуации часть производителей нефтепродуктов может пересмотреть графики выхода на ремонт их мощностей и, наоборот, дополнительно загрузить НПЗ.

Собеседники «Ъ» на рынке напоминают, что Россия в рамках ОПЕК+ взяла на себя добровольные обязательства по снижению добычи в 500 тыс. баррелей в сутки. «Но фактически речь идет о том, чтобы этот объем не попал на внешние рынки. Скорее всего, непосредственно производство снизится не более чем на 150 тыс. баррелей в сутки, а остальное будет направлено на переработку внутри страны»,— говорят эксперты. С этим согласен старший аналитик Альфа-банка Никита Блохин. В августе текущего года загрузка НПЗ может вырасти на 350–400 тыс. баррелей в сутки, в том числе за счет их выхода из ремонтов, говорил эксперт ТАСС. По его мнению, новые объемы топлива будут направлены на внутренний рынок, что стабилизирует ситуацию с ростом оптовых цен на топливо.