Частный сектор берет кадровый реванш

Мужчины выбирают заводы, женщины — науку

Данные Росстата о структуре рынка труда, заработных плат и прибылях корпораций за второй квартал фиксируют снижение занятости в госсекторе и ее переток в гражданские отрасли. На этом фоне внутригодовая динамика зарплат заметно охладилась, в том числе в промышленности, наряду с затуханием роста прибылей. Все это происходило при расширении потенциала экономики, о чем сообщил Банк России, а в промышленных компаниях в августе уже говорили о снижении спроса на труд в ближайшем квартале.

Фото: Игорь Иванко, Коммерсантъ

Фото: Игорь Иванко, Коммерсантъ

В июле, по данным Росстата, уровень безработицы второй месяц подряд оставался на новых исторических минимумах — 2,4% от рабочей силы против 2,6% в среднем с начала года. С учетом сезонности, по оценке Минэкономики, показатель в июле составлял 2,5% против 2,6% во втором и 2,7% в первом кварталах на фоне того, как численность занятых выросла до 74,2 млн человек в июле и втором квартале против 74 млн человек — в первом.

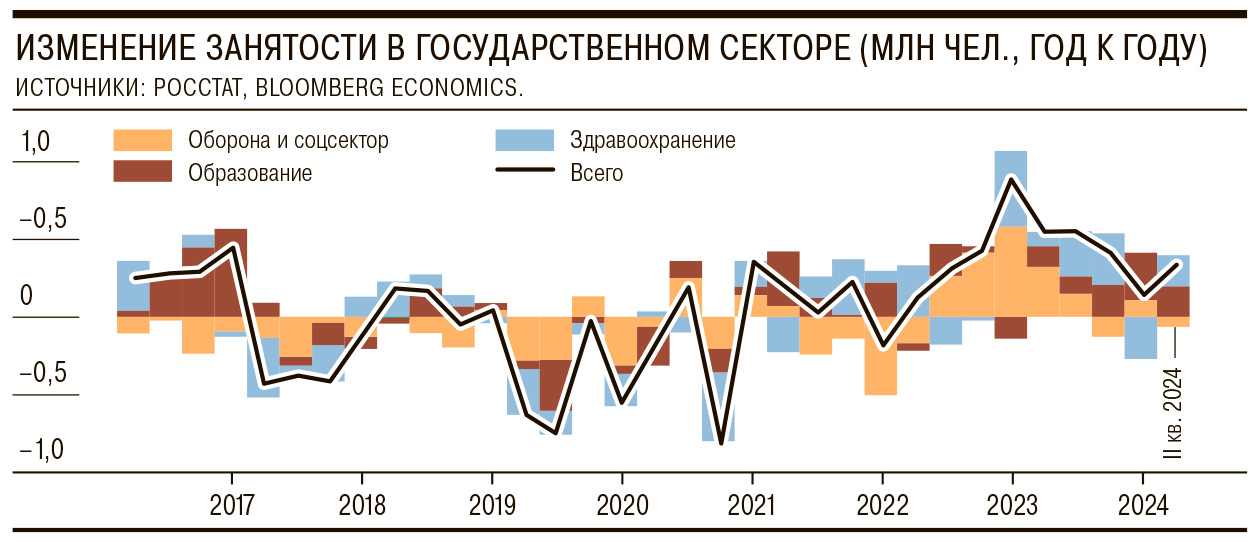

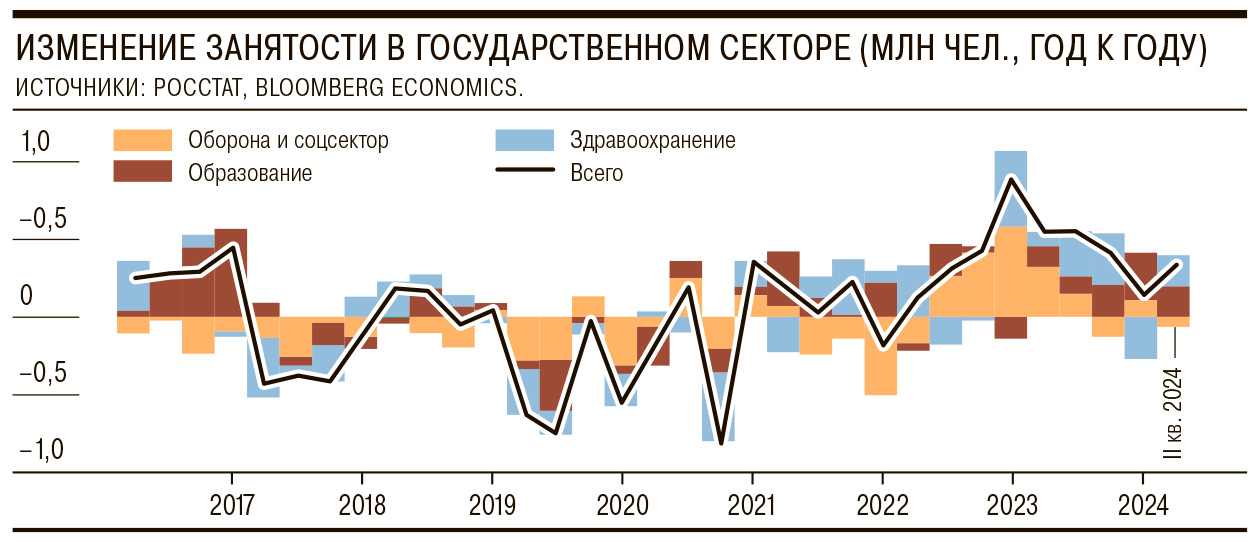

В структуре занятости за год произошли заметные изменения. Во втором квартале занятость выросла почти на 0,9 млн рабочих мест: на 110 тыс.— в торгуемых секторах (добыча, обработка и сельское хозяйство), на 400 тыс.— в неторгуемых и на 340 тыс.— в госсекторе, подсчитали в Bloomberg Economics. При этом «оборона и безопасность перестали быть драйверами роста занятости в госсекторе», заключает автор расчетов Александр Исаков, указывая, что занятость в обороне и госуправлении снизилась во втором квартале в годовом выражении на 60 тыс. человек, а рост занятости в целом по госсектору генерировали образование и здравоохранение (по 200 тыс. новых рабочих мест; см. график). Донорами рабочей силы выступали торговля и сельское хозяйство, реципиентам же для женщин стали сектора исследований и профессиональных услуг, для мужчин — обработка, добыча и прочие сектора.

Ускоренный рост зарплат в частном секторе помог последнему конкурировать с государством за трудовые ресурсы.

Но после прохождения пика в первом квартале номинальные зарплаты, в том числе и в частном секторе (они вносили львиную долю в прирост показателя), стали снижать темпы роста — до 15,3% в годовом выражении в июне. Из крупных разделов ОКВЭД в июне сильнее всего замедлилась динамика зарплат в финансах, где их годовые темпы прироста (6,3%) оказались минимальными с марта 2023 года, еще в мае они были равны 24,8%, отмечают аналитики Telegram-канала «Твердые цифры».

Это происходило на фоне охлаждения динамики прибылей: в июне сальдированный финансовый результат организаций (860 млрд руб.) оказался в 3,5 раза ниже, чем год назад. Напомним, по оценке ЦМАКП, среднемесячный прирост реальных зарплат месяц к месяцу с учетом сезонности во втором квартале оказался нулевым, а в июне — отрицательным (см. “Ъ” от 29 августа).

Впрочем, «тренд на рост зарплатных предложений сохранится и осенью этого года», полагает и. о. генерального директора ФГБУ «ВНИИ труда» Минтруда России Владимир Смирнов.

По его словам, в июле годовые темпы роста показателя в промышленности составили 3,3% против 4,8% за восемь месяцев. «Мы видим положительную динамику в производстве сельхозпродукции и в строительном секторе. Учитывая крайне низкие уровни безработицы этого года и устойчивую потребность предприятий в квалифицированных кадрах, работники всех возрастов смогут по-прежнему комфортно чувствовать себя в условиях "рынка соискателя"»,— добавил он.

Между тем в августе, судя по опросам ИНП РАН, промышленники (на сектор приходилась львиная доля прироста прибыли и занятости) рекордно снизили не только уровень своих оценок текущей деловой активности (см. “Ъ” от 29 августа), но и прогнозы на ближайший квартал. «Такого низкого оптимизма предприятий относительно своего ближайшего будущего наши опросы не регистрировали с декабря 2022 года»,— фиксируют авторы оценок. Баланс фактических изменений численности работников в секторе «рухнул в текущем августе до минус 5 пунктов — отрасль теряла работников, хотя июльские планы предполагали рост этого показателя в августе с балансом плюс 11 пунктов». «Промышленность не смогла конкурировать с другими работодателями в современных условиях»,— заключают в ИНП РАН.

На этом фоне разрыв выпуска в российской экономике (масштаб перегрева, разница между фактическим и потенциальным ростом ВВП), по оценке ЦБ, стал снижаться — вероятно, благодаря росту ее потенциала на фоне обильных капвложений. Нахождение экономикой нового равновесия может охладить спрос на труд. И если отклонение инфляции от цели в 4% в 2023 году было главным образом связано с шоками предложения (санкции и рост издержек) и макрополитикой (расходы бюджета, льготные кредиты), то в 2024 году на первый план вышел завышенный большими зарплатами и кредитами спрос с сохранением влияния макрополитики, тогда как рост потенциала экономики инфляцию сдерживал, суммирует свежие основные направления денежно-кредитной политики регулятора (см. “Ъ” от 30 августа) Дмитрий Полевой из АО «Астра УА». «Именно поэтому в начале этой недели президент призвал к совместным действиям ЦБ и правительства в борьбе с инфляцией и появились слухи о дальнейшем ограничении льготных программ»,— заключает он.