Всплывшие проблемы и их решения

Страховщики смогли расплатиться за прорывы дамб — интересно, как они это сделали

Страховое сообщество отчиталось о выплатах за имущество граждан, у которых пострадали дома в регионах, где минувшей весной бушевала стихия и прорывались дамбы. Одновременно участники рынка задумываются о том, как усовершенствовать многоуровневую систему защиты на будущее.

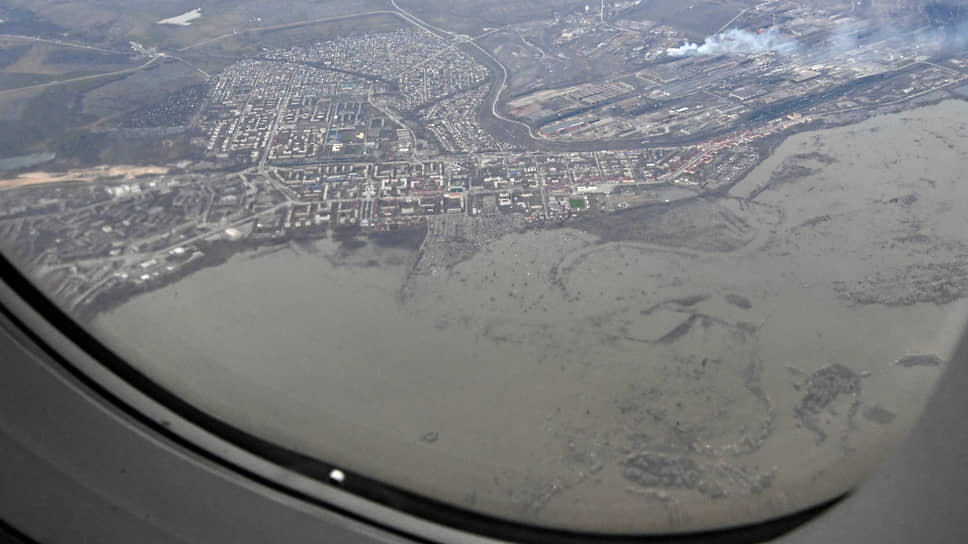

Страховщики выплатили пострадавшим около 3 млрд рублей в регионах, в которых произошли ЧС. На фото: жилые кварталы Орска в Оренбургской области, затопленные в результате прорыва дамбы

Фото: Анатолий Жданов, Коммерсантъ

Страховщики выплатили пострадавшим около 3 млрд рублей в регионах, в которых произошли ЧС. На фото: жилые кварталы Орска в Оренбургской области, затопленные в результате прорыва дамбы

Фото: Анатолий Жданов, Коммерсантъ

Совокупное взаимодействие

По данным Всероссийского союза страховщиков (ВСС), в период с апреля по август 2024 года страховщиками выплачено около 3 млрд руб. по договорам страхования имущества в регионах, в которых произошли ЧС. Львиная доля выплат из этой суммы пришлась на Оренбуржье, где прорвало дамбу, отмечают в союзе.

Так, в Оренбургской области выплаты составили 2,1 млрд руб., в Брянской области — 3,2 млн руб., в Курганской области — 720 млн руб. Десятки миллионов рублей выплачены в Омской и Тюменской областях, а также в Якутии.

Добровольным страхованием, по оценкам экспертов страхового рынка, покрыто не более 10% жилья россиян. Но на случай масштабных катастроф в России действует закон об обязательном страховании ответственности владельцев особо опасных производственных объектов (ОСОПО), в число которых входят гидротехнические сооружения и дамбы.

Именно на примере прорыва дамб этого года видно, что полис ОСОПО работает, говорят в отвечающем за реализацию закона Национальном союзе страховщиков ответственности (НССО): «В целом лимиты по ОСОПО достаточны для большинства страховых случаев, которые происходят в течение года».

Другое дело, что, когда возникают такие катастрофические события, как прорыв конкретной дамбы в этом году, лимита может не хватать. В этом случае собираются все заявления от пострадавших и выплата осуществляется по пропорции.

Руководитель управления урегулирования убытков по страхованию имущества и ответственности СК «Абсолют Страхование» Алексей Фокин добавляет, что при выплатах, когда имеется слишком большое количество пострадавших, выбирается весь лимит в последовательности обратившихся. «Если выплаты по договору ОСОПО не хватает для восстановления имущества, то производится доплата по договору добровольного страхования жилья. В любом случае общая выплата не должна превышать причиненный размер ущерба»,— пояснил господин Фокин.

Директор департамента урегулирования по немоторным видам ГК «Зетта Страхование» Сергей Пушкин уточнил, что в законе требования потерпевших разделены на очереди. В первую очередь возмещается ущерб жизни и здоровью, во вторую — ущерб имуществу физических лиц и условиям жизнедеятельности, и только третьей очередью удовлетворяются требования о возмещении ущерба имуществу юридических лиц. «При недостаточности страховой суммы для возмещения на любом из этих этапов применяется пропорциональный расчет с учетом веса ущерба каждого потерпевшего в общей сумме заявленных требований»,— прокомментировал господин Пушкин.

В НССО со своей стороны разъяснили, какой принцип применяется при комплексных выплатах: что касается соотношения страхования ответственности (ОСОПО) и добровольного страхования имущества, то в результате страхового случая человек не должен получить выгоду, то есть за поврежденное имущество в сумме нельзя получить больше, чем оно стоит. Поэтому совокупные страховщики взаимодействуют друг с другом для оформления окончательной суммы выплат, которая, конечно, должна полностью покрывать причиненный ущерб.

Бесхозный страховой случай

Участники страхового рынка отмечают, что в течение года происходили и другие наводнения, может быть не столь крупные, как в Оренбуржье, но также связанные с прорывом небольших дамб, и эти ситуации выявили зоны риска для населения.

Выясняется также, что на текущий момент в стране большое количество дамб являются бесхозными объектами, то есть сооружение есть, а владельца нет. Например, дамба была построена колхозом во времена СССР, колхоза не стало, земля продана под коттеджи, а дамба и водохранилище остались. «Вероятность того, что у такой дамбы нет владельца и, соответственно, полиса ОСОПО, близка к 100%. А если нет владельца, то нет и хоть какого-то технического контроля за исправностью дамбы, то есть вероятность страхового события возрастает»,— отметил представитель одного из крупных страховщиков рынка ОСОПО.

Если сравнивать в целом систему ОСОПО с системой, например, страхования ответственности перевозчика перед пассажирами (ОСГОП), то страховщики отмечают принципиальную разницу: в ОСОПО это агрегатная (исчерпываемая) страховая сумма, а в ОСГОП это сумма на каждого пострадавшего. То есть если из-за прорыва дамбы (она была застрахована и произошла авария на ОСОПО) погибнут 20 человек, а страховая сумма по договору была 10 млн руб., то максимальная выплата страховщика составит 10 млн руб., или по 500 тыс. руб. за каждого погибшего. В случае с ОСГОП и количеством погибших в количестве 20 человек выплата составит по 2 млн руб. за каждого погибшего, а в целом будет 40 млн руб.

«Вполне возможно, что и по ОСОПО надо перестать постоянно просто снижать страховые тарифы, а нужно видоизменить закон, чтобы обеспечить большую защиту граждан, которые могут пострадать из-за аварий на ОСОПО»,— делает вывод один из страховщиков. В другой компании говорят про недостаточность страховых сумм по гидротехническим сооружениям с учетом возрастающих рисков наводнений, связанных с прорывом дамб, участники рынка подняли дискуссию о том, чтобы лимиты покрытия увеличить и привести в соответствие с потенциальным риском.

Упрощенный порядок

Со своей стороны Банк России рекомендовал страховым организациям при поступлении к ним заявлений граждан об осуществлении страховых выплат учитывать, что страховой случай наступил в результате чрезвычайных ситуаций, и рассматривать такие заявления в кратчайшие сроки. Принимая при этом решения об осуществлении страховой выплаты строго на основе документов, предусмотренных правилами страхования или договором страхования, а при их отсутствии — на основании документов, доступных гражданам в сложившихся обстоятельствах.

По словам опрошенных “Ъ” страховщиков, именно такие подходы сейчас ими применяются в пострадавших регионах.

По словам Сергея Пушкина, при чрезвычайных ситуациях страховые компании взаимодействуют как друг с другом, так и с профессиональными объединениями страховщиков. В частности, НССО создал рабочую группу по взаимодействию и урегулированию событий по ЧС в Оренбуржье, в которую вошли и страховщик ОСОПО разрушенного ГТС, и участники рынка, страховавшие жизнь, здоровье, имущество и иные риски на пострадавшей территории.

На будущее ВСС намерен выработать со страховым сообществом единые подходы по упрощению выплат в тех регионах, где объявлен режим ЧС.