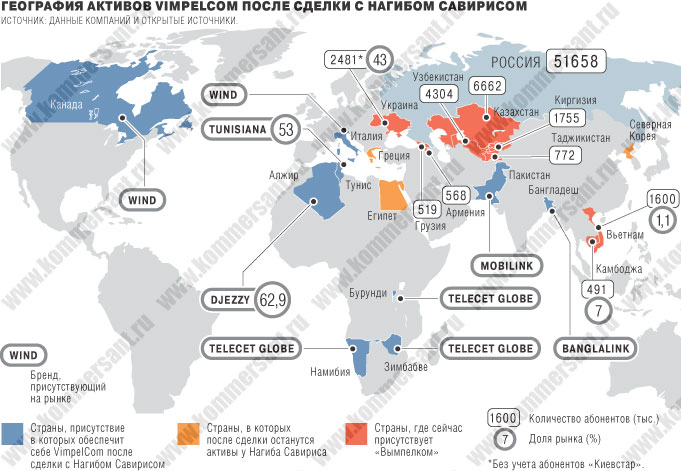

VimpelCom Ltd договорился о покупке 100% Wind Telecomunicazioni S.p.A и 51,7% Orascom Telecom Holding (OTH), владеющих сотовыми операторами в Италии, Африке, Азии, на Ближнем Востоке и в Канаде. В результате сделки абонентская база VimpelCom увеличится почти вдвое, до 174 млн клиентов, а выручка — до $21,5 млрд. Нынешний владелец Wind и OTH египетский миллиардер Нагиб Савирис и его семья получат 20% VimpelCom, а также $1,8 млрд деньгами.

Вчера VimpelCom и Weather Investments S.p.A объявили о подписании соглашения об объединении компаний (о том, что такая сделка может состояться, "Ъ" сообщал 12 августа). Weather принадлежат 100% итальянского сотового оператора Wind Telecomunicazioni S.p.A. и греческого Wind Hellas Telecommunications S.A., а также 51,7% OTH, владеющей долями в сотовых операторах в Египте, Алжире, Бангладеш, Пакистане, Тунисе, Северной Корее и ряде стран Африки. По условиям сделки акционеры Weather, семья Нагиба Савириса (владеет 74,6%) и неназванные финансовые инвесторы, обменяют свои акции компании на 325 639 827 новых выпущенных обыкновенных акций VimpelCom и $1,8 млрд деньгами.

Weather станет третьим крупнейшим акционером VimpelCom после управляющей телекоммуникационными активами "Альфа-групп", Altimo и норвежской Telenor, она получит 20-процентную экономическую и 18,5-процентную голосующую доли. Экономическая доля Altimo снизится с 39,19% до 31,4%, Telenor — с 39,58% до 31,7%, а миноритариев — с 21,23% до 17%. Голосующая доля Altimo составит 36,4% (вместо текущей 44,65%), Telenor --29,3% (36,03%), а миноритариев — 15,7% (19,32%).

Для совершения сделки компаниям необходимо будет получить соответствующие одобрения регулятора, например антимонопольного органа Пакистана, где уже работает аффилированный с VimpelCom Telenor. Также акционеры VimpelCom должны будут одобрить выпуск новых акций в пользу Weather. Внеочередное общее собрание акционеров VimpelCom планируется провести до конца этого года, для одобрения сделки необходимо простое большинство. Завершить сделку планируется в первом квартале 2011 года. После этого из Orascom выделят 34,7% египетского сотового оператора Egyptian Company for Mobile Services, 75% Koryolink в Северной Корее, а из итальянского Wind — интернет-портал Libero, ее "дочку" Wind International Services, оказывающую оптовые услуги связи, и бизнес, связанный с подводным морским кабелем между Италией и Грецией. Эти активы планируется передать существующим акционерам Weather. Греческий Wind полностью исключен из сделки.

После закрытия сделки VimpelCom будет оказывать услуги в 20 странах Европы, Азии, Африки и Северной Америки. Его абонентская база составит 174 млн клиентов, по этому показателю он станет пятым в мире. Выручка объединенной компании составит $21,5 млрд, показатель EBITDA — $9,5 млрд, а маржа по нему — примерно 44% (исходя из показателей 2009 года). Чистый долг — $24 млрд. В компаниях оценивают эффект синергии от объединения активов в $2,5 млрд. В первую очередь его можно достигнуть за счет операционных расходов в области закупок и капитальных затрат, отмечается в сообщении.

Аналитик "Тройки Диалог" Анна Лепетухина считает, что акционеры VimpelCom переплачивают за активы египетского миллиардера Нагиба Савириса. "51% Orascom сейчас на рынке стоят $2,3 млрд, стоимость Wind ввиду высокой долговой нагрузки, по нашей оценке, равна нулю. Таким образом, пессимистичная оценка компании — это $2,3 млрд. Потолок для этих активов, на наш взгляд, $4 млрд, но никак не $6,6 млрд, которые платят акционеры VimpelCom",— рассказала Анна Лепетухина.

Другое мнение у аналитика "ВТБ Капитала" Виктора Климовича. "На наш взгляд, условия обмена выглядят адекватными",— говорит он. Но негативным моментом является то, что VimpelCom взял на себя риски, связанные с алжирской "дочкой" Orascom. Власти Алжира обвиняют эту компанию в неуплате налогов и неоднократно заявляли о намерении ее национализировать. Ситуация вокруг этого актива может обсуждаться в ходе визита президента России Дмитрия Медведева в Алжир 6-8 октября (см. "Ъ" от 1 октября). Глава VimpelCom Александр Изосимов оценивает вероятность разрешения проблем алжирской компании как высокую, но не комментирует, будут ли они обсуждаться на высшем уровне.

Он считает сделку стратегически правильной. "Есть несколько групп инвесторов: одни инвестируют только в российские и украинские активы, другие — только в компании на развивающихся рынках. После сделки VimpelCom не будет соответствовать этим определениям. Но есть и другие группы инвесторов, которые вкладываются в компании вроде Vodafone, очевидно, что у компании будет изменение инвестиционной базы".