"Полиметалл" нашел выход в Лондон

Он проведет IPO на LSE через новую головную компанию

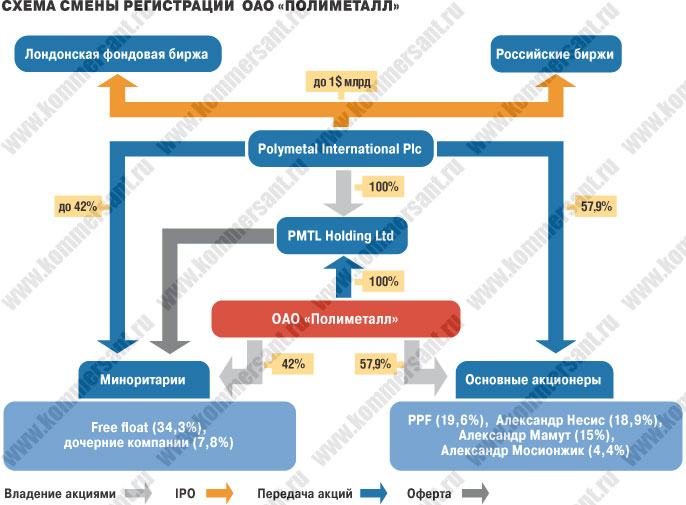

"Полиметалл" разработал схему выхода на Лондонскую биржу через новую головную компанию Polymetal International. Она получит акции "Полиметалла" через кипрскую PMTL, а затем проведет IPO на сумму до $1 млрд. Миноритарии "Полиметалла" могут получить как акции или депозитарные расписки Polymetal, так и денежную компенсацию.

"Полиметалл" планирует получить полноценный листинг на Лондонской фондовой бирже через новую головную компанию, зарегистрированную в Лондоне. Это подтвердили несколько источников "Ъ", близких к компании, ее основным акционерам, и сотрудник банка, участвующий в сделке. Один из собеседников "Ъ" описал схему смены регистрации "Полиметалла" (редомисайлинга). Она разбита на два этапа.

Сначала основные владельцы "Полиметалла" передают свои акции кипрской PMTL Holding Ltd. Она зарегистрирована 31 августа и на 100% принадлежит Polymetal International Plc (зарегистрирована 29 июля в Лондоне). В обмен на свои бумаги акционеры "Полиметалла" получают пропорциональное количество акции Polymetal International. На втором этапе Polymetal International осуществляет публичное размещение дополнительных акций на сумму до $1 млрд на LSE и в форме депозитарных расписок — на биржах России (по вчерашним котировкам — примерно 15% акций). Миноритариям "Полиметалла" будет сделано обязательное предложение о продаже акций PMTL.

По данным "Полиметалла", основными владельцами компании являются чешский фонд PPF (19,6%), президент группы ИСТ и основатель "Полиметалла" Александр Несис (18,9%), предприниматель Александр Мамут (15%) и глава совета директоров компании "Нафта Москва" Александр Мосионжик (4,4%). В целом они контролируют примерно 57,9% компании. Free float составляет 34,3%, в том числе 13,5% в форме GDR (депозитарий — Deutsche Bank Trust Company Americas). Еще 7,8% находятся на балансе дочерних компаний "Полиметалла".

Выставить оферту миноритариям обязывает российское законодательство, говорит собеседник "Ъ". По закону об АО, акционер, приобретающий более 30% акций общества, обязан выставить оферту остальным акционерам.

После завершения сделки доля PMTL в капитале "Полиметалла" составит 57,9%. Вчера "Полиметалл" стоил $6,54 млрд. То есть если бы сделка проходила сегодня, основным акционерам компании пришлось бы выплатить миноритариям $2,75 млрд. Но не факт, что выплаты по оферте будут денежными, говорит источник, близкий к сделке. Миноритарии смогут обменять акции "Полиметалла" на бумаги Polymetal International либо на российские депозитарные расписки в случае ограничения по владению иностранными бумагами.

Заявку в Федеральную антимонопольную службу (ФАС) на согласование сделки "Полиметалл" должен направить на днях. В ней компания просит установить срок действия разрешения на сделку — два года с момента выдачи решения. Чиновник ФАС говорит, что заявки пока не видел. В "Полиметалле", PPF, группе ИСТ и Deutsche Bank от комментариев отказались.

Выход "Полиметалла" на международные рынки совет директоров компании обсуждал в сентябре (см. "Ъ" от 29 сентября). Смена регистрации повышает ликвидность и открывает доступ "к международным рынкам капитала для получения дешевого и долгосрочного финансирования как для снижения долговой нагрузки на "Полиметалл", так и для финансирования инвестиционных проектов компании по добыче золота", считают в компании. Акции Polymetal International также могут быть использованы "для дальнейшей международной экспансии и приобретения золотых активов за рубежом". Изначально "Полиметалл" рассматривал несколько сценариев повышения ликвидности, в том числе вторичное размещение акций (SPO) за рубежом, объединение или обратный выкуп с публичной операционной компанией, а также регистрацию новой головной структуры в Великобритании. От SPO "Полиметалл" уже отказался, говорил "Ъ" гендиректор компании Виталий Несис.

Выход на международный рынок также рассматривает другая российская золотодобывающая компания — "Полюс Золото". Она готовила сделку по обратному поглощению с дочерней KazakhGold Ltd, зарегистрированной на Джерси. Завершить смену прописки "Полюс" планировал к 17 августа, но затем переносил сроки из-за возникших проблем с властями Казахстана. В итоге компания отказалась от сделки (см. "Ъ" от 27 октября) и сейчас также прорабатывает вариант смены регистрации через новую головную компанию по аналогии с "Полиметаллом", говорят источники "Ъ".

У "Полиметалла" самая низкая ликвидность среди российской тройки производителей золота, говорит аналитик "Уралсиба" Николай Сосновский. По его словам, выход на международные рынки откроет доступ к более широкому кругу инвесторов, к тому же домашние акции британских компаний торгуются с премией к депозитарным распискам российских. Миноритариев сделка, скорее всего, порадует, считает Максим Матвеев из ING: британские бумаги "Полиметалла" будут более ликвидными. Для инвесторов, ограниченных по владению иностранными бумагами, скорее всего, будет предложена премия, добавляет аналитик. Адвокат фирмы "Корельский и партнеры" Александр Ковалев уточняет, что, если миноритарии откажутся от оферты, они останутся акционерами российской компании, но уже не смогут продавать бумаги на рынке, только другим акционерам.