Конкурентные технологии

Разворачивающиеся в России программы строительства и модернизации ГЭС приводят к росту портфеля заказов машиностроительных компаний. В ряде случаев для реализации инвестпрограмм приглашают иностранных производителей, которые приносят с собой новые технологии и организуют здесь свое производство. Но при резком росте заказов места на рынке пока хватает всем: и российские, и зарубежные машиностроители могут занять свою нишу на рынке.

Российский след

Еще год назад сектор отечественного энергомашиностроения для гидроэнергетики выглядел примерно так же, как и 20-30 лет назад. Над всеми конкурентами возвышался гигант — ОАО "Силовые машины" Алексея Мордашова, которому и доставалась основная часть заказов на гидротурбины. Остальные производители удерживали сравнительно небольшие оставшиеся ниши. Например, гидротурбины могли также поставлять украинский "Турбоатом" (Харьков) и российские "Тяжмаш" (Сызрань), ЗАО "Энергомаш (Сысерть) — Уралгидромаш" и петербургское МНТО ИНСЭТ (причем два последних производителя специализируются исключительно на турбинах для малых ГЭС). Гидрогенераторное оборудование кроме "Силмаша" производили новосибирское НПО ЭЛСИБ, петербургский "РУСЭЛПРОМ-Инжиниринг" и "Электротяжмаш-Привод" из Лысьвы.

Однако список заказчиков выглядел еще беднее. При реформе российской энергетики РАО "ЕЭС России" передало большинство своих ГЭС ОАО "РусГидро", создав в этом секторе доминирующую компанию-лидера. Сопоставимыми гидромощностями обладало только "Евросибэнерго" Олега Дерипаски. Из всех остальных энергокомпаний заметную роль ГЭС играют лишь в бизнесе принадлежащей "Газпрому" ТГК-1 и "Татэнерго". До последнего времени строительство новых гидростанций вела только "РусГидро", остальные энергокомпании занимались лишь ремонтами и модернизацией оборудования.

В результате до 2011 года отечественный рынок оборудования для ГЭС в значительной степени определялся взаимоотношениями между "РусГидро" и "Силовыми машинами". В энергокомпании и сейчас оценивают свою долю в закупках гидросилового оборудования в России более чем в 90%. Остальные 10% — это модернизация старых мощностей, которую ведут в первую очередь ТГК-1 — ей достались 27 малых и средних ГЭС в Карелии, Ленинградской и Мурманской областях — и "Евросибэнерго", владеющее Красноярской ГЭС и тремя гидростанциями Ангарского каскада (входят в "Иркутскэнерго"). Более того, то же "Иркутскэнерго", менявшее рабочие колеса гидроагрегатов Братской ГЭС, также размещало заказы на предприятиях "Силовых машин". Ряд владельцев небольших ГЭС глубокой модернизацией своих мощностей не занимались и, соответственно, большого портфеля заказов машиностроительным компаниям обеспечить не могли.

Впрочем, некоторые отечественные машиностроительные компании вполне успешно работали и на международном рынке. Например, сызранский "Тяжмаш" помимо поставок турбин для "РусГидро" (Кашхатау ГЭС, Головная Зарамагская ГЭС, реконструкция Камской ГЭС) имеет заказ на поставку турбин в Эквадор для ГЭС "Тоачи Пилатон". Компания также купила чешское предприятие CKD Blansko, выпускающее гидротурбины с 1904 года. РУСЭЛПРОМ поставлял оборудование для ГЭС Бразилии (гидрогенераторы "Гойяндира" и "Новая Аврора") и Швеции. Но зарубежные поставки не занимали существенной доли рынка, в целом можно было говорить о том, что связка "гидромашиностроение--гидрогенерация" в России опиралась на отечественных производителей.

Ранее отмечались и отдельные случаи появления на российском рынке иностранных производителей. Так, австрийская Voith Hydro еще в 2007 году получила "пробный" контракт на поставку гидроагрегата мощностью 65 МВт для реконструируемой Угличской ГЭС "РусГидро", а в 2008 году заключила с энергокомпанией контракт на две мощные ковшовые турбины для строящейся Зарамагской ГЭС-1. Еще один европейский производитель Andritz Hydro с 2007 года получил заказы на гидротурбину для Цимлянской ГЭС ("ЛУКОЙЛ-Экоэнерго") и рабочие колеса для реконструкции Иовской ГЭС ТГК-1.

Но большая часть оборудования для действующих объектов "РусГидро" выпущена отечественными энергомашиностроителями, признает член правления компании, управляющий директор Борис Богуш. Доля машиностроительного импорта не так велика, можно отметить тот же "Турбоатом", в 1991 году оказавшийся зарубежным поставщиком. Харьковский завод поставит оборудование для модернизации Новосибирской и Камской ГЭС. Украинский Запорожский трансформаторный завод изготовил трансформаторы для Богучанской ГЭС, добавляет господин Богуш. Кроме того, "Турбоатом" будет поставлять оборудование для строящихся Гоцатлинской и Зарамагской ГЭС на Северном Кавказе.

В гостях как дома

Кардинально ситуация начала меняться только в 2011 году. Сначала в феврале "РусГидро" объявила о партнерстве с французской Alstom. СП должно построить завод в Башкирии для производства гидросилового оборудования для малых ГЭС (мощностью до 25 МВт, в перспективе — мощностью до 100-150 МВт). Инвестиции в предприятие должны составить от €50 млн, рассказывал в мае "Ъ" глава подразделения "Глобальная сбытовая сеть" Alstom Power/Russia Андрей Лавриненко. Завод должен заработать в 2013 году, "РусГидро" собирается разместить там заказ на новое оборудование для модернизации ГЭС Кубанского каскада (24 комплекта "турбина плюс генератор"). Программа техперевооружения этих гидростанций к 2019 году должна увеличить их мощность с нынешних 462,4 МВт до 500 МВт.

Уже в июне "РусГидро" заявила о создании СП с Voith Hydro с инвестициями порядка €1 млрд. Заместитель председателя правления "РусГидро" Михаил Мантров рассказывал, что завод, который предполагается построить в Саратовской области к 2014 году, будет делать оборудование для модернизации Саратовской ГЭС, а также поставлять гидротурбины для реконструкции Миатлинской ГЭС на Северном Кавказе. Контракт с этим предприятием предполагает поставку 20 турбин в течение 14 лет на сумму около €500 млн.

При этом сходные долгосрочные контракты "РусГидро" заключает и со своими традиционными поставщиками. Например, с "Силовыми машинами" в прошлом году были подписаны договоры на модернизацию 14 гидроагрегатов Жигулевской ГЭС, поясняет Борис Богуш. В рамках сотрудничества с ЕБРР и "Силовыми машинами" будет проведена модернизация четырех гидротурбин Волжской ГЭС.

Неожиданно появился потенциальный спрос на новое оборудование со стороны других заказчиков. Летом 2011 года "Евросибэнерго" объявило о планах строительства двух ГЭС в Сибири суммарной мощностью около 2 ГВт. Это значительно уступает объемам строительства "РусГидро", но до этого момента других энергокомпаний, инвестировавших в строительство крупных ГЭС, просто не было. "Евросибэнерго", готовившее IPO в Гонконге, намеревалось привлечь в качестве партнера китайскую China Yangtze Power Co., а новые мощности использовать для поставок электроэнергии в КНР. Тем не менее этот проект пока остается на стадии подготовки.

Новый передел

В результате прихода иностранных машиностроителей и постепенного роста спроса на оборудование для ГЭС стройная картина стала меняться. Через несколько лет вместо привычной схемы "оборудование "Силовых машин" поставляется "РусГидро", остальные заказчики и производители удерживают свои миноритарные доли рынка" может сложиться более сложная система с несколькими участниками. Такой схеме способствует намерение "РусГидро" диверсифицировать пул своих поставщиков, о чем говорил ранее господин Мантров.

Сейчас "РусГидро" ведет массированную программу технического перевооружения и реконструкции собственных гидростанций. "За последние 20 лет в России значительно возросла доля энергетического оборудования, в том числе и оборудования ГЭС, функционирующего за пределами нормативного срока эксплуатации",— признает заместитель председателя правления — главный инженер компании Рахметулла Альжанов. "Значительное количество мощных ГЭС было введено в строй в 1950-1960-х годах (к таким станциям, в частности, относится большинство гидростанций Волжско-Камского каскада),— поясняет он.— Поэтому к концу 1980-х — началу 1990-х годов возникла необходимость модернизации и замены их оборудования". Но экономические трудности, переживаемые тогда страной, сделали реализацию программы невозможной, говорит господин Альжанов.

Ситуация становится особенно наглядной, если посмотреть на сроки ввода "старых" ГЭС в европейской части России, особенно станций упомянутого главным инженером "РусГидро" Волжско-Камского каскада. Например, гидроагрегаты Угличской ГЭС были введены еще в 1940-1941 годах, первые два гидроагрегата соседней Рыбинской ГЭС заработали в 1941-1942 годах (остальные вводились в эксплуатацию уже после войны). Нижегородская (Горьковская) ГЭС дала первый ток в 1955 году, агрегаты Жигулевской (Куйбышевской) ГЭС вводились в строй в 1955-1957 годах. Сходная ситуация и на Северном Кавказе, где также есть станции, перешагнувшие "пенсионный рубеж". ГЭС Кубанского каскада вводились с 1948 по 1971 год, Гизельдонскую ГЭС в Северной Осетии построили к 1934 году, Дзауджикаускую ГЭС — к 1948 году. Крупнейшие гидроэлектростанции России, расположенные за Уралом, несколько моложе. Но и здесь есть ГЭС, достигшие солидного возраста. Например, гидроагрегаты Новосибирской ГЭС суммарной установленной мощностью 455 МВт заработали еще в 1957-1959 годах.

Объем строительства новых ГЭС в России сейчас не так велик, соглашается глава Фонда энергетического развития Сергей Пикин, но планы по модернизации старых ГЭС весьма значительны. Это может обеспечить существенный объем заказов для машиностроительных компаний, полагает он. Проектов новых станций, в первую очередь в Сибири, на Дальнем Востоке и Северном Кавказе, у российских гидроэнергетиков действительно много, но модернизационные потребности пока явно более значительны. "С середины первого десятилетия XXI века в рамках программы технического перевооружения и реконструкции на ряде станций "РусГидро" производилась точечная замена оборудования,— поясняет Рахметулла Альжанов.— К сожалению, темпы обновления активов компании в рамках данной программы не позволяли переломить тенденцию старения оборудования ГЭС компании в целом".

Сейчас общая стоимость программы комплексной модернизации генерирующих объектов "РусГидро", рассчитанной на период до 2025 года, оценивается в $10,9 млрд, поясняет Рахметулла Альжанов. Совет директоров компании принял ее за основу в марте этого года. Программа предусматривает замену до 50% общего парка турбин, 40% генераторов и 60% трансформаторов на электростанциях компании. В результате на станциях должно будет отсутствовать оборудование, выработавшее нормативный срок эксплуатации. При этом модернизация должна быть комплексной, охватывающей замену или реконструкцию основного и вспомогательного оборудования, общестанционных систем, гидротехнических сооружений, уточняет главный инженер "РусГидро". Программа, по его словам, предполагает заключение долгосрочных договоров с производителями оборудования, как отечественными, так и зарубежными.

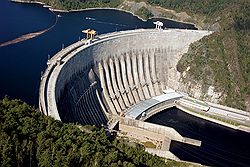

На Саяно-Шушенской ГЭС сейчас производится масштабная реконструкция

Первыми проектами, реализованными в идеологии программ комплексной модернизации "РусГидро", станут восстановление Саяно-Шушенской и Баксанской ГЭС. Авария на Саяно-Шушенской ГЭС, которая потребовала ремонта и замены поврежденного оборудования, стала серьезным стимулом для рынка энергомашиностроения, соглашается Никита Мельников из "Атона". Но восстановление крупнейшей гидростанции, полностью вышедшей из строя в 2009 году, началось еще до формирования партнерских альянсов "РусГидро" с иностранными энергомашиностроителями. Гидроагрегаты для СШГЭС, так же, как и при строительстве станции, поставляют "Силовые машины". Борис Богуш отмечает, что эти агрегаты "отличаются увеличенным до 40 лет сроком службы, улучшенными энергетическими характеристиками гидротурбины и повышенным КПД". Кроме того, они будут оснащены более эффективными системами технологических защит, срабатывающих при нештатных ситуациях.

При этом акцент, сделанный на модернизации старого оборудования, не обязательно означает, что объем заказов будет ниже, чем при строительстве новых гидроэлектростанций. "Глубокая модернизация гидроагрегатов по объему работ для машиностроительной компании сравнима с поставкой нового оборудования",— считает господин Мельников. После того как турбина выработала свой срок, требуется замена основных элементов агрегата, поясняет он, от старого оборудования может остаться только кожух. Программа "РусГидро" по техперевооружению и реконструкции мощностей на 2011-2013 годы оценивается в 57,65 млрд руб. Для сравнения отметим, что например, на восстановление Саяно-Шушенской и Баксанской ГЭС в тот же трехлетний период должно быть потрачено соответственно 20,6 млрд руб. и 1,3 млрд руб. Инвестиции в самый дорогостоящий проект Богучанского энергометаллургического объединения, реализуемый "РусГидро" совместно с ОК "Русал" и при поддержке ВЭБа, в эти годы составят 76,8 млрд руб. (в проект помимо достройки Богучанской ГЭС мощностью 3 ГВт входит и строительство Богучанского алюминиевого завода).

При этом модернизация мощностей — это не только поддержание существующих ГЭС на прежнем техническом уровне, реновация оборудования приводит и к повышению установленной мощности электростанций. Рахметулла Альжанов говорит, что результатом программы модернизации станет рост мощности ГЭС "РусГидро", оцениваемый более чем в 750 МВт. Для сравнения: это примерно в полтора раза больше, чем установленная мощность Нижегородской ГЭС.

Но даже после строительства совместно с Alstom и Voith Hydro заводов по выпуску гидротехнического оборудования места в отрасли может хватить для всех производителей. "Серьезной конкуренции между "Силовыми машинами" и западными производителями, заключившими соглашения с "РусГидро", пока нет,— считает глава Фонда энергетического развития Сергей Пикин,— они работают в разных нишах". В сегменте больших турбин фактическим монополистом в России являются "Силовые машины", поясняет Никита Мельников. Эта компания поставляет оборудование для ГЭС в течение многих десятилетий, причем не только на российский, но и на зарубежный рынок, тогда как количество производителей малых турбин более велико. Однако господин Пикин не исключил возможности, что в будущем в каких-то секторах западные и российские поставщики и будут конкурировать, но это должно пойти только на пользу отечественному машиностроению.

Большие гидротурбины иностранных производителей оказываются значительно дороже отечественных, говорит господин Мельников. Но при этом в сегменте малых турбин для ГЭС такого существенного разрыва нет, что позволяет зарубежным производителям в этом секторе конкурировать с российскими, добавляет аналитик. При этом в области качества российские компании, выпускающие силовое оборудование для ГЭС, вполне соответствуют международному уровню, считает он, здесь нет такого заметного технологического разрыва, как, например, в тепловой энергетике. "Силовые машины" и украинский "Турбоатом" способны поставлять на российский рынок вполне конкурентоспособное оборудование, говорит господин Мельников. "Нельзя говорить о каком-либо технологическом отставании российских производителей от западных,— подтверждает господин Богуш.— Никого догонять не придется, так как уже сегодня российские поставщики внедряют современные технологии, которые позволяют оборудованию соответствовать всем требованиям надежности и безопасности".

Эксперты не исключают, что на Alstom и Voith Hydro экспансия иностранных производителей силового оборудования для ГЭС не закончится. В Россию могут прийти и другие иностранные производители, считает Сергей Пикин. Например, оборудование для гидроэнергетики мог бы поставлять Siemens, добавляет он, но пока эта компания сосредоточилась в России на секторе газовых турбин. Господин Пикин отмечает, что возможен и приход китайских машиностроителей, которые уже успешно адаптировали ряд иностранных технологий и производят качественное оборудование. Но появление нового иностранного игрока зависит от тех условий, которые они смогут предложить российским заказчикам, поясняет эксперт.

Старший аналитик ФК "Открытие" Сергей Бейден соглашается с тем, что китайские производители делают оборудование достаточно хорошего качества, которое при этом оказывается сравнительно дешевым. Потенциально заказы на силовое оборудование для Китая могут обеспечить проекты новых ГЭС "Евросибэнерго", уточняет он. Но аналитик также не исключает, что если "РусГидро" в будущем заключит стратегический альянс с китайскими партнерами, то для производителей КНР откроется возможность участия в проектах российской компании. "Но это скорее долгосрочная перспектива",— считает господин Бейден. Правда, добавляет он, в стратегию "РусГидро" уже заложена экспансия на внешних рынках, в частности азиатских, а в таких проектах также возможно участие иностранных производителей силового оборудования, в том числе из Китая.

Совместные проекты ОАО "РусГидро" и зарубежных компаний в области энергетического машиностроения

|