Продовольственные навары

Сельское хозяйство, доля которого в ВВП Украины составляет немногим более 15%, является динамично развивающейся отраслью. Основные игроки рынка зерновых и масличных культур активно наращивают земельные банки и объемы экспорта, растет производство продукции и на предприятиях мясо-молочной отрасли. В то же время общую картину портит появление все новых запретов и ограничений на поставку продукции на внешние рынки.

Фото: Украинское фото

Зерновая и масличная отрасли

Этот год для производителей зерновых и масличных культур станет одним из самых неоднозначных за последнее время. Летом часть урожая в южных и восточных областях погибла из-за нехватки влаги, а осенью вследствие сложных погодных условий аграрии были вынуждены начать посевную кампанию достаточно поздно и проводить ее в сжатые сроки. Но даже в таких условиях, согласно оценкам Министерства аграрной политики и продовольствия, в этом году в целом по стране может быть собрано около 57,1 млн т зерновых, что на 0,4 млн т превысит показатель "урожайного" 2011-го и почти на четверть — показатели 2012 года, когда многие посевы погибли из-за аномальной жары.

По состоянию на 18 октября аграрии собрали 46,5 млн т зерна с 83% обрабатываемых площадей. Будет ли установлен рекорд, зависит от общего сбора кукурузы, уборка которой задержалась из-за сентябрьских дождей. По прогнозам Минагрополитики, ее урожай может составить от 23 млн до 28 млн т. Дожди помешали и сбору подсолнечника: как подсчитали в Украинском клубе аграрного бизнеса, аграрии могут недосчитаться порядка 1 млн т семян (по прогнозам, урожай должен составить не менее 8,5 млн т). Для сравнения, в прошлом году было собрано 7,9 млн т.

Хороший урожай зерновых в этом году может быть собран не только в Украине, но и во многих других странах мира. Согласно сентябрьскому отчету FAO (Продовольственная и сельскохозяйственная организация ООН), прогноз производства зерна в мире повышен до 2,5 млрд т, что на 179 млн т больше, чем показатель 2012 года. Так, производство пшеницы вырастет примерно на 7% — до 704 млн т. Естественно, хорошие виды на урожай не могли не отразиться на ценах: падение стоимости кукурузы на Чикагской товарной бирже происходит семь месяцев подряд, что является самым длительным периодом снижения котировок начиная с 1996 года.

Впрочем, падение цен не повлияло на объемы экспортируемой продукции: с начала 2013/14 маркетингового года и по состоянию на конец сентября аграрии поставили на внешние рынки 5,7 млн т зерновых, что на 10,3% больше, чем за аналогичный период прошлого года. Объем экспортируемой пшеницы составил 3,5 млн т, из которых 2,5 млн т пришлось на продовольственную пшеницу и 0,96 млн т — на фуражную. Участники рынка полагают, что если объемы экспорта будут увеличиваться, то профильное министерство может его ограничить по причине существенного снижения темпов сева озимых и возможного сокращения посевных площадей. "Аграрии могут не успеть засеять озимыми порядка 3 млн га — около 2 млн га пшеницы и 1 млн га других культур — из запланированных 8,2 млн га",— высказывает опасения президент Украинской аграрной конфедерации Леонид Козаченко.

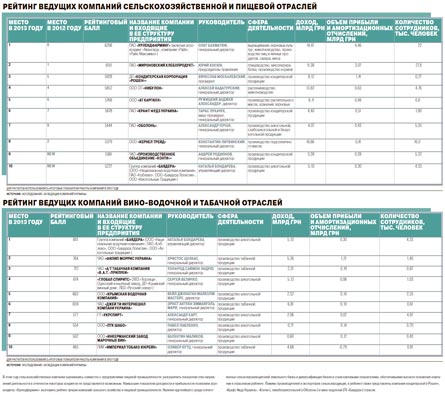

Основными игроками рынка зерновых и масличных культур являются крупные агрохолдинги, которые на протяжении последнего года активно наращивали земельные банки. Весной, например, основной игрок рынка подсолнечного масла компания "Кернел" приобрела агрофирму "Дружба-Нова", увеличив свой земельный банк сразу на 110 тыс. га. Крупнейший аграрный холдинг Украины UkrLandFarming Олега Бахматюка завершает сделку по покупке активов агрокомпании Valinor (продавец — Valars Group российского бизнесмена Кирилла Подольского). Это приобретение позволит агрохолдингу нарастить земельный банк в Украине на 20% — до 670 тыс. га. В октябре завершилась также сделка двух крупных игроков рынка — компаний Harmelia и AgroGeneration. В результате земельный банк AgroGeneration увеличился до 120 тыс. га, а мощности по единовременному хранению зерновых и масличных — до 200 тыс. т. В отдельных случаях украинские компании покупают активы в России. Например, агрохолдинг "Мироновский хлебопродукт" летом приобрел компанию "Воронеж Агро Холдинг" (земельный банк — 40 тыс. га), являвшуюся растениеводческим активом крупного российского производителя курятины "Русгрэйн Холдинг".

Ряд значимых событий произошел и в масложировой отрасли. Так, группа "Креатив" ввела в эксплуатацию маслоэкстракционный завод мощностью переработки 620 тыс. т семян подсолнечника в год, увеличив перерабатывающие мощности до 1,1 млн т в год. Новые заводы построили также экспортер подсолнечного масла ViOil (мощность переработки — 1,8 тыс. т в сутки) и компания "Дельта Вилмар СНГ" (1,2 тыс. т в сутки).

Ключевой тенденцией этого года стало освоение компаниями смежных сегментов, в частности переработки сои и рапса. Например, о планах работать с рапсом на своем новом предприятии заявили в компании "Олияр", а группа "Креатив" запустила вторую производственную линию на заводе в Кировограде, что увеличило мощности компании по переработке сои в три раза — до 270 тыс. т в год.

Молочная отрасль

В этом году в отрасли наблюдалась тенденция, характерная для последних лет: на фоне сокращения поголовья скота объемы производства молока в расчете на одну корову увеличивались. За восемь месяцев нынешнего года производство молока в стране выросло примерно на 1% и достигло 7,95 млн т, а поголовье коров за это же время сократилось на 0,7% — до 2,6 млн голов, подсчитали в Госстате. По итогам 2012 года производство всех групп молочных продуктов, за исключением сыров, выросло на 4-17%. В 2012 году 78% молока в Украине производилось в частных хозяйствах. В этом году объемы уменьшаются прежде всего из-за сокращения количества коров у мелких фермеров. В прошлом году закупочные цены на молоко снизились практически на 50%, что было результатом запрета экспорта сыра в Россию и последовавшего за этим резкого сокращения объемов закупки молока переработчиками. При этом себестоимость производства молока выросла: засуха повлекла за собой рост цен на корма в южных и восточных областях. Соответственно, фермеры, не имеющие возможности продать продукт по приемлемым ценам, снижали поголовье коров.

При этом в прошлом году впервые за последние шесть лет объемы производства сырьевого молока выросли в сравнении с предыдущим отчетным периодом — все категории хозяйств произвели 11,4 млн т молока, что почти на 3% больше, чем годом ранее. А в январе-августе текущего года сельскохозяйственные предприятия увеличили объемы реализации молока и молочных продуктов на 1,1% по сравнению с аналогичным периодом прошлого года — до 1,6 млн т. Производители объясняют это ростом надоев в крупных хозяйствах. "На больших фермах производство молока одной коровой составляет порядка 9-10 т в год, хотя в среднем по стране этот показатель — примерно 4 т",— отмечают в Ассоциации производителей молока.

Среди крупнейших игроков молочного рынка практически нет компаний, для которых производство молока является единственным видом деятельности. По объемам молока, реализованного перерабатывающим предприятиям в прошлом году, лидировали крупные растениеводческие холдинги — UkrLandFarming, "Астарта", HarvEast, "Кернел", "Сварог Вест Групп". Исключение составляли только "Украинская молочная компания" и "Милкиленд-Агро", но их совокупная доля не достигала и 2% в общем объеме. Участники рынка объясняют такое положение дел значительным объемом инвестиций, требуемых для налаживания рентабельного производства. "Небольшая ферма на тысячу голов обойдется инвестору в $12 млн, которые будут окупаться на протяжении 8-10 лет. Естественно, развивать такие проекты могут только компании, имеющие другие источники дохода",— поясняет генеральный директор "Индустриальной молочной компании" Алекс Лисситса. Например, "Индустриальная молочная компания", традиционно занимающаяся молочным скотоводством, сейчас уже 80% выручки получает от производства зерновых и масличных культур.

По сравнению с аналогичным периодом прошлого года, в январе-августе средняя цена на молоко и молочные продукты, реализуемые сельскохозяйственными предприятиями, выросла на 22,4% (до 3,26 тыс. грн за тонну). Динамика цен диктуется изменением вкусов потребителей. По данным компании "Тетра Пак Украина", растет объем рынка пакетированного молока: в прошлом году его доля увеличилась примерно на 3% (до 535 млн л), а для его производства необходимо более качественное сырье.

Одной из основных проблем молочной отрасли является ее зависимость от внешних факторов. Так, после окончания "сырной войны" с Россией в национальной ассоциации молочников "Укрмолпром" подсчитали, что по итогам прошлого года производство жирных сыров сократилось на 7,62% — до 165,8 тыс. т. К тому же за украинский рынок сбыта производителям молочной продукции приходится бороться с импортерами. В Ассоциации производителей молока отмечают, что в первом полугодии существенно вырос объем импорта белорусских молокопродуктов. Поставки из Белоруссии молока и сливок увеличились на 111% (в денежном выражении), масла и сыров — примерно на 30%, йогурта и кефира — почти в полтора раза, сыворотки — на 290%. В конце апреля отраслевые ассоциации, крупнейшие производители, представители FAO и Минагрополитики создали специальную рабочую группу, которая изучает ситуацию на молочном рынке. Например, разработан комплекс мер по защите внутреннего рынка от импорта, который среди прочего включает в себя усиление мер по контролю качества продукции.

Мясная отрасль

По итогам восьми месяцев нынешнего года производство мяса в стране выросло на 10%, составив в убойном весе 1,5 млн т. Как и ранее, львиная доля в общей структуре производства мяса приходится на курятину. Крупнейшими игроками являются "Мироновский хлебопродукт" и концерн "Агромарс", контролирующие 70% рынка.

Значительно быстрее общерыночной динамики увеличиваются темпы роста производства свинины — на 18% за восемь месяцев текущего года. Еще в прошлом году о строительстве и расширении свинокомплексов объявили не только профильные компании, но и ряд небольших игроков. Повышенный интерес объясняется увеличением спроса на свинину. В Ассоциации свиноводов Украины подсчитали, что в прошлом году граждане приобрели 960 тыс. т свинины (рост на 12%). Эта тенденция не осталась незамеченной и импортерами. По данным Госстата, в 2012 году объем импорта мяса увеличился почти в 3,5 раза (было ввезено продукции на $772 млн). По словам главы департамента животноводства Минагрополитики Андрея Гети, весь объем импорта в основном был направлен на перерабатывающие предприятия.

Чтобы защитить рынок и не допустить дальнейшего падения цен (а стоимость килограмма "живой" свинины снизилась с 21,1 грн в I квартале прошлого года до 18,5 грн в I квартале 2013-го), Государственная ветеринарная и фитосанитарная служба Украины ввела временный запрет на ввоз на территорию Украины бразильской свинины. Однако объемы импорта вследствие этого не снизились. "Рынок свинины дефицитный, поэтому так или иначе бразильский импорт должен был быть замещен поставками из других стран: свинину из Бразилии сменила продукция из ЕС, в первую очередь из Польши",— отмечает глава Ассоциации свиноводов Артур Лоза. Впрочем, с момента введения запрета и до переориентации импортеров на другие рынки цены на свинину росли и в середине лета достигали 23 грн за килограмм.

В отличие от птицеводства и свиноводства, производство говядины с каждым годом становится менее выгодным. За последние 10 лет поголовье КРС сократилось в два раза: с 9,1 млн голов в 2003 году до 4,6 млн голов по состоянию на 1 января 2013 года. Сейчас этот показатель составляет лишь 20% от поголовья КРС, насчитывавшегося на момент обретения Украиной независимости. Крупный бизнес, в последние годы активно инвестирующий в сельское хозяйство, к производству говядины интереса не проявляет. Только некоторые агрохолдинги, развивающие молочный бизнес, продолжают вкладывать средства в увеличение поголовья КРС. Однако объем инвестиций ежегодно уменьшается. Например, на "Мироновском хлебопродукте" решили сократить мощность проекта по производству говядины почти втрое — до 10-15 тыс. голов откорма. Главная причина, препятствующая развитию данного направления,— высокая стоимость говядины и длительная окупаемость проектов по ее производству. Говядина в среднем на 25-30% дороже свинины, что существенно сокращает спрос на нее. Кроме того, если проект по строительству свинофермы окупается за 5-6 лет, то инвестиции в расширение поголовья КРС — в среднем за 15 лет.

Важным направлением деятельности для всех мясопроизводителей являются также вопросы экспорта. В феврале этого года право поставлять свою продукцию в страны Евросоюза получили производители мяса птицы: но ЕС согласовал поставку только 40 тыс. т продукции в год, из них 20 тыс. т — необработанных мясопродуктов (тушек). Украина могла бы экспортировать на рынок ЕС примерно 60-80 тыс. т, однако рассчитывать на рост объемов экспорта пока не приходится. По данным Минагрополитики, в случае подписания Соглашения об ассоциации унификация технических стандартов в пищевой промышленности может затянуться до апреля 2015 года. Если соглашение будет подписано, то проводить аналогичные технические согласования придется и со странами--членами Таможенного союза — Россией, Белоруссией, Казахстаном. При этом РФ довольно часто блокирует поставки мяса украинских производителей. Например, в начале октября был запрещен ввоз в Россию продукции компании "Конотопмясо".

Кондитерская и хлебобулочная отрасли

По данным Госстата, в 2012 году в Украине объем производства хлебобулочных изделий составил 1,6 млн т, что на 5,3% меньше, чем в 2011-м. Такая тенденция объясняется тем, что около 70% продукции производится нелегально или полулегально. Кроме того, меняется и структура потребления продуктов, в частности снижается удельная доля хлеба, что является причиной увеличения количества убыточных хлебокомбинатов. "По состоянию на конец 2012 года около 39% предприятий отрасли были нерентабельными. А за I квартал текущего года убытки составили примерно 68 млн грн",— отмечают во Всеукраинской ассоциации пекарей. Для изменения ситуации профильная ассоциация совместно с Федерацией работодателей Украины лоббирует отмену практики государственного регулирования цен на хлеб. Вероятность добиться такого решения невысока, поэтому участники рынка считают, что в отрасли продолжится процесс банкротств или продажи небольших предприятий. В последние полтора года структура хлебного рынка Украины утратила четкую региональную привязку, так как в отрасли происходят процессы концентрации. Например, владелец компании Lauffer (холдинг "Урожай") Александр Лещинский активно приобретал хлебные предприятия других игроков рынка, в частности "Холдинга ТиС" Владимира Слабовского и Михаила Табачника, а также заводы, принадлежавшие Арсену Авакову.

Для кондитерской отрасли, лидерами которой являются четыре предприятия — Roshen, "Крафт Фудз Украина", АВК и "Конти" — 2012 и 2013 годы стали периодом экспортных запретов. Накануне прошлого года Россия — основной зарубежный рынок — ввела на два с половиной года пошлины на украинскую карамель в размере около 20% от таможенной стоимости продукции. По оценкам производителей, вследствие этого экспортные поставки карамели уменьшились на 31%. С апреля этого года ограничения на ввоз кондитерской продукции, в частности сахаристых и шоколадных изделий, действуют и в Белоруссии. А в августе Россия ввела ограничения на экспорт продукции компании Roshen. Существуют также проблемы с поставками продукции в Казахстан. В сентябре позапрошлого года правительство среднеазиатской страны ввело на трехлетний период дополнительные пошлины на импорт кондитерских изделий. По оценкам кондитеров, только в прошлом году потери от действующих запретов и ограничений составили 400 млн грн.

В то же время в Украине наблюдается рост потребления импортной продукции. "В 2011 году темпы прироста зарубежных поставок составляли 5,1%, а по итогам четырех месяцев 2013-го — уже более 38%",— отмечают в компании "Про-Консалтинг". Причем увеличивается импорт не только шоколада, но и других групп кондитерских изделий. Если в 2011 году доля импортных мучнистых кондитерских изделий составляла 1,9%, то в 2012-м она увеличилась до 2,3%, а по итогам четырех месяцев текущего года — до 3,2%.