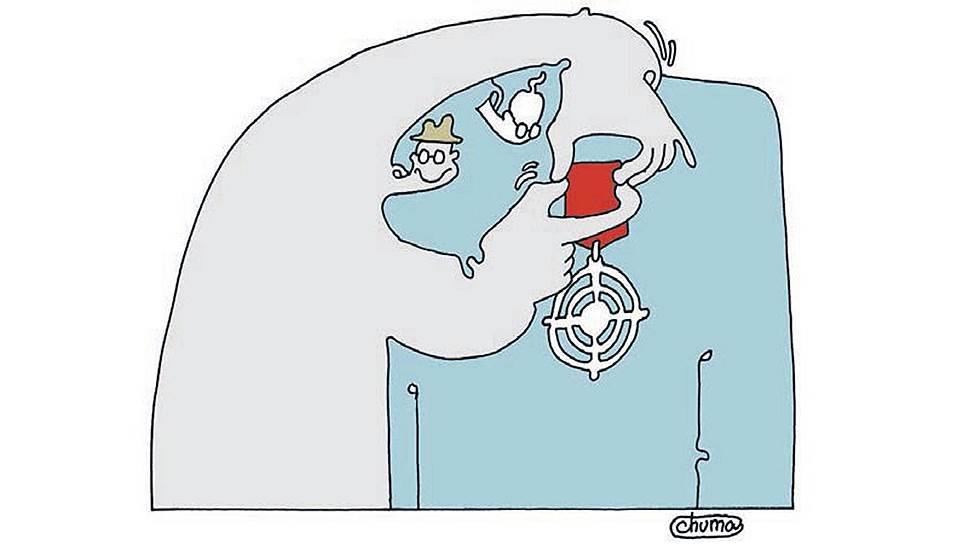

Железная FATCA

Американский закон угрожает российским финансистам

Неприсоединение к американскому налоговому закону FATCA оборачивается реальными рисками для российского бизнеса. Первым пострадал небанковский финансовый сегмент. Опасаясь санкций со стороны западных контрагентов, российские банки и небанковские кредитные организации начали требовать от коллег-финансистов из смежных секторов регистрации у американских налоговиков, угрожая "ухудшением операционной среды". То есть как минимум более жестким контролем, как максимум — закрытием счетов. Устранение рисков путем присоединения к FATCA обойдется МФО, НПФ, брокерам, страховщикам и прочим недешево: затраты оцениваются в десятки миллионов рублей на одного игрока.

Фото: Павел Кассин, Коммерсантъ / купить фото

О практической реализации первых рисков, связанных с американским налоговым законом FATCA, "Ъ" рассказали участники финансового рынка. В частности, по данным "Ъ", РНКО "Платежный центр" (работает под брендом "Золотая корона") предупредила микрофинансовые организации (МФО), находящиеся у нее на обслуживании, о необходимости присоединиться к FATCA либо получить отказ в обслуживании. В "Золотой короне" эту информацию подтвердили. "Мы требуем от МФО, для клиентов которых выпускаем свои карты, регистрироваться в IRS (Служба внутренних доходов США.— "Ъ"), иначе не будем их обслуживать",— уточнил председатель совета директоров "Золотой короны" Николай Смирнов. До сих пор в России четкие требования регистрироваться в IRS выдвигались лишь в отношении банков и небанковских кредитных организаций (НКО).

Дело в том, пояснил господин Смирнов, что МФО в понимании FATCA также являются финансовыми институтами, поскольку принимают сбережения по аналогии с банковскими вкладами. В таком случае их неприсоединение к FATCA придает им статус нарушителей американского закона и грозит присоединившимся банкам и НКО, имеющим таких клиентов на обслуживании, необходимостью удерживать 30-процентный налог с поступлений в их пользу. "В отсутствие такого права у банков по российскому законодательству РНКО придется делать это за свой счет",— опасается господин Смирнов.

Получение запроса от "Золотой короны" "Ъ" подтвердили в одной из крупнейших МФО, для которой РНКО выпускает карты,— "Домашние деньги". Там с таким подходом не согласны. "Мы подготовили свое заключение, которое вскоре направим в РНКО,— отмечает главный исполнительный директор "Домашних денег" Андрей Бахвалов.— Мы считаем, что необходимость регистрации в IRS касается только тех компаний, которые принимают инвестиции от американских граждан. Отслеживать движение по их счетам должны банки, где они открыты, и относить нас к фининститутам в понимании FATCA нельзя".

Почему этот вопрос был поднят именно сейчас, хотя к FATCA банки готовились несколько лет, господин Смирнов уточнить отказался. По словам источников "Ъ", причина — в рекомендации иностранных банков-контрагентов по проверке всей клиентской базы российских банков на предмет соответствия требованиям FATCA (до сих пор на рынке считалось, что это требуется в отношении банков и корпоративных клиентов). Эту информацию в "Золотой короне" не комментируют. Источник "Ъ", близкий к Росфинмониторингу, сообщил, что ему неизвестно о такой проблеме.

Тем не менее первый ставший известным случай широкого трактования FATCA, как выяснилось, не единичный и может быть началом целого тренда, указывают участники рынка.

Так, в еще одной крупной МФО, "Быстроденьги", рассказали, что получили запрос по теме FATCA уже от одного из банков-партнеров. "Мы изучили вопрос и сформировали свою позицию по нему, и считаем, что введение FATCA не скажется на нашем бизнесе,— отметил гендиректор МФО "Быстроденьги" Юрий Провкин.— В то же время срок заполнения анкеты не определен, и сейчас мы ждем развития событий". Ждут его и банки. "В такой ситуации мы пока, не разрывая сотрудничества, расставляем по таким неопределившимся клиентам маячки и не допускаем проведения по их счетам операций, по которым может возникнуть необходимость удерживать налог",— отмечает сотрудник отдела ПОД/ФТ в одном из банков топ-10. Во избежание рисков некоторые МФО, не будучи зарегистрированными в IRC и считая, как и их коллеги, что FATCA на них не распространяется, все же по доброй воле частично исполняют американский закон.

В частности, такую позицию заняла компания MoneyMan. Как сообщил ее управляющий директор Александр Дунаев, запросов от банков она пока не получала, но при принятии инвестиций от физлиц спрашивает у них об американском гражданстве.

Проблема с расхождениями в понимании того, на кого же распространяется FATCA, возникает не впервые. Связана она с тем, что в американском законе приведены лишь общие описания деятельности финансовых институтов. "Так называемые серые зоны, из которых неясно, следует или нет относить, например, МФО к финансовым институтам, существовали с самого начала",— отмечает независимый эксперт в области комплаенс и ПОД/ФТ Дмитрий Чистов. "Есть ли реальная необходимость регистрировать в IRS все существующие МФО (на 17 июля — более 6,7 тыс. штук.— "Ъ"), действительно неясно, и каждая организация в данном случае должна принимать это решение самостоятельно",— отмечает он. В то же время позиция банков в том, признавать ли МФО автоматически финансовыми институтами в рамках своего комплаенса зависит от их риск-аппетита, добавляет он: чем он ниже, тем больше требований банк предъявляет к своим партнерам. "Если бы между США и Россией было подписано межстрановое соглашение (сорвалось весной 2014 года из-за введения антироссийских санкций.— "Ъ"), страны могли бы договориться о том, какие категории лиц не будут считаться финансовыми институтами по FATCA",— поясняет партнер PwC Legal CIS Максим Кандыба.

В такой ситуации проблема с МФО — лишь верхушка айсберга, указывают эксперты. По оценке господина Кандыбы, на данный момент 20-30% клиентской базы банков могут быть признаны неприсоединившимися финансовыми институтами, впервые отчитаться о которых им предстоит уже в марте 2016 года. Кроме МФО, в зоне риска — НПФ, брокерские, страховые компании. Они с расширенной трактовкой не согласны. "По сведениям на рынке, НПФ планировалось вывести из-под действия FATCA в рамках межстранового соглашения,— отмечает руководитель службы финансового мониторинга НПФ "Европейский пенсионный фонд" Сергей Лисицкий.— Пока нам от банков никаких требований зарегистрироваться в IRS не поступало, но для себя мы уже решили, что не соответствуем критериям FATCA. Аналогичную позицию, судя по всему, занимает и подавляющее большинство других НПФ". "Дело в том, что по требованиям FATCA мы должны отчитываться лишь о тех клиентах с американскими корнями, на чьих счетах концентрируется более $50 тыс., а таких пенсионеров в России, к сожалению, нет",— поясняет он. "Но если регистрироваться в IRS все же придется, это будет означать большой объем дополнительных расходов на комплаенс, человеческие ресурсы, на мониторинг и раскрытие "нулевой" отчетности в IRS",— отмечает господин Лисицкий. Ранее НП НПС оценивала затраты на выполнение FATCA в несколько десятков миллионов рублей с одной кредитной организации.