Акции платежного сервиса Square, основанного исполнительным директором Twitter Джеком Дорси, оценены в рамках IPO в $11–13 при капитализации всей компании в $4,2 млрд. В октябре во время сделки с инвестиционной корпорацией правительства Сингапура (GIC) Square оценивали в $6 млрд.

Фото: Wikimedia

Компания Square Inc., управляющая сервисом для приема платежей в мобильных точках продаж (mPOS), объявила ценовой коридор в рамках IPO на Нью-Йоркской фондовой бирже. Как говорится в материалах, направленных в Комиссию по ценным бумагам и биржам США, предварительная стоимость одной акции $11–13. Сама компания продает 25,65 млн акций, еще 1,35 млн бумаг намерен реализовать основанный Джеком Дорси благотворительный фонд Start Small Foundation. В случае повышенного спроса на бумаги Square продаст еще 4,05 млн акций. Компания рассчитывает привлечь свыше $403,7 млн. Первоначально, делая заявку на размещение 14 октября, она ставила перед собой цель привлечь $275 млн. Капитализация Square в ходе IPO может составить $4,2 млрд, уточняет Reuters.

Согласно проспекту IPO, Square планирует направить полученные в ходе сделки средства на пополнение оборотного капитала, а также для общекорпоративных целей. Кроме того, часть денег может пойти на покупки «комплиментарных» бизнесов, технологий и сервисов.

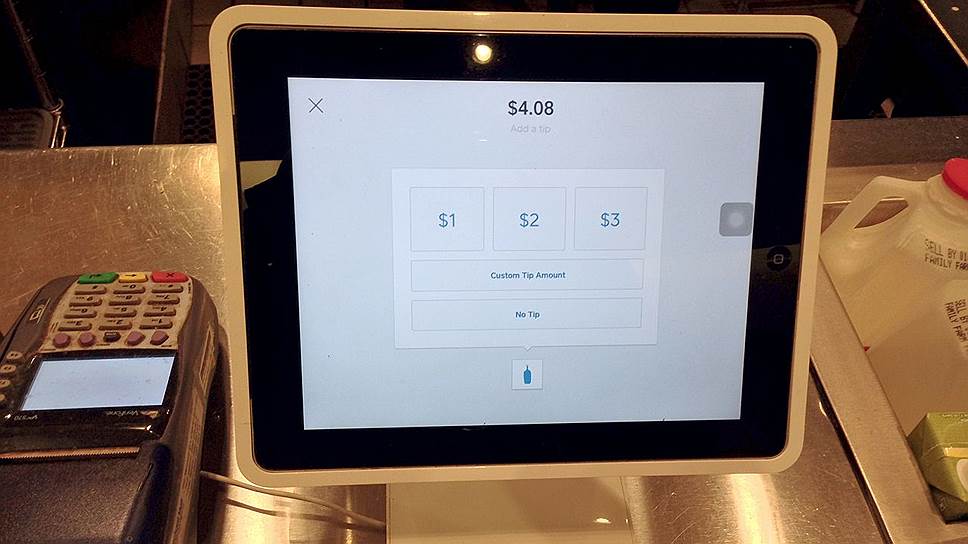

Компания Square образована в 2009 году Джеком Дорси, несколькими годами ранее основавшим Twitter. Square предоставляет программное обеспечение для проведения трансакций, а также устройство, подключаемое к смартфону или планшету и позволяющее считывать информацию с банковских карт.

По итогам девяти месяцев, завершившихся 30 сентября 2015 года, общая чистая выручка Square составила $893 млн, что на 49% выше аналогичного периода прошлого года. Валовой доход за этот же период вырос на 65,4%, до $261 млн. Чистый убыток Square составил $131,5 млн (рост на 12%).

Предыдущий раунд привлечения капитала в Square состоялся в начале октября. Как сообщала газета The New York Times, Square получила $150 млн от GIC, а также от некоторых своих акционеров, включая Goldman Sachs и Rizvi Traverse Management. Оценка Square тогда составила $6 млрд.

«Square росла достаточно неплохо, и на более ранних стадиях высокая оценка была оправданна»,— отмечает сооснователь и управляющий партнер венчурного фонда Inventure Partners Сергей Азатян. По его словам, около трети технологических компаний во время последнего частного раунда получают оценки выше, чем при IPO. «Инвесторы последних раундов имеют разные механизмы, защищающие их инвестиции, и в случае, если IPO происходит по более низкой цене, им, по сути, доначисляют акции»,— пояснил господин Азатян.