Банк и клиент. Четверть века вместе: 1996-2000

Как банковские услуги захватили широкие массы российских граждан— в совместном проекте «Ъ» и ПАО БАНК «ЮГРА»

КАРТЫ МИРА

«Вторая пятилетка», с 1996 по 2000 год, в истории российских банков выдалась весьма бурной. В ее начале казалось, что финансисты приобрели практически неограниченное могущество, однако уже после кризиса 1998 года отечественная банковская система представляла собой жалкое зрелище. Однако несмотря на все эти неурядицы было и чем гордиться. В первую очередь — бурным развитием роста банковских услуг для населения.

1991-1995

Как зародилась и окрепла российская банковская система Подробнее: http://www.kommersant.ru/doc/2857689

В начале 1990-х российские банкиры в целом не особо активно работали на рынке финансовых услуг для частных лиц, если не считать, конечно, операций по обмену наличной валюты. Разумеется, были и исключения — Сбербанк, который обслуживал коммунальные и социальные платежи, ряд коммерческих банков, активно привлекавших деньги населения во вклады. Но интерес не был ажиотажным — ряд крупнейших банков и вовсе не работали с физическими лицами.

В 1995 году прошли залоговые аукционы, после которых в руках финансистов оказался ряд ключевых сырьевых и промышленных предприятий страны. Фактически ведущие коммерческие банки превратились в финансово-промышленные группы.

Ситуация начала меняться во второй половине десятилетия. Вероятно, этому в немалой степени способствовали события, с банковской отраслью прямо не связанные. В августе 1994 года начались скандалы вокруг двух крупнейших в истории России финансовых пирамид — МММ и «Русского дома “Селенга”». Претензии к ним возникли у правоохранительных и налоговых органов, а также у финансовых властей. Очень скоро обе эти организации фактически приказали долго жить, а вложившие в них деньги граждане — потеряли сбережения. Были и другие похожие истории. Речь шла об огромных суммах, деньги в подобные организации несли сотни тысяч и даже миллионы вкладчиков.

Эта история, безусловно, подорвала доверие российских граждан к финансовым рынкам. Но одновременно она продемонстрировала банкирам перспективность рынка по обслуживанию частных лиц. Самим частным лицам также стало понятно, что деньги не стоит нести кому ни попадя, а лучше доверить их организациям, по меньшей мере имеющим официальную лицензию на работу со средствами населения и находящимся под контролем государственных надзорных органов. Достойной альтернативы банковским вкладам в данном плане на тот момент в стране не было.

Добавляло уверенности вкладчикам и резко возросшее политическое влияние банкиров. В 1995 году прошли залоговые аукционы, после которых в руках финансистов оказался ряд ключевых сырьевых и промышленных предприятий страны. Фактически ведущие коммерческие банки превратились в финансово-промышленные группы. А в апреле 1996 года, накануне выборов президента России, появилось знаменитое «письмо тринадцати», в котором крупнейшие бизнесмены (большинство из которых — как раз представители тех самых финансово-промышленных групп) заявляли о поддержке кандидатуры Бориса Ельцина и опасности возвращения к власти коммунистов. Массированная поддержка бизнесменов, финансовая и пропагандистская, сделала свое дело: Ельцин выиграл. Создалось впечатление, что банкиры — это и есть главная сила в стране, появился даже термин «семибанкирщина», олицетворяющий влияние финансистов на власть. Для вкладчиков политическое влияние банков являлось дополнительной гарантией их надежности.

1996-2000 годы: «Голосуй или проиграешь» и дефолт по ГКО

Сервисный центр

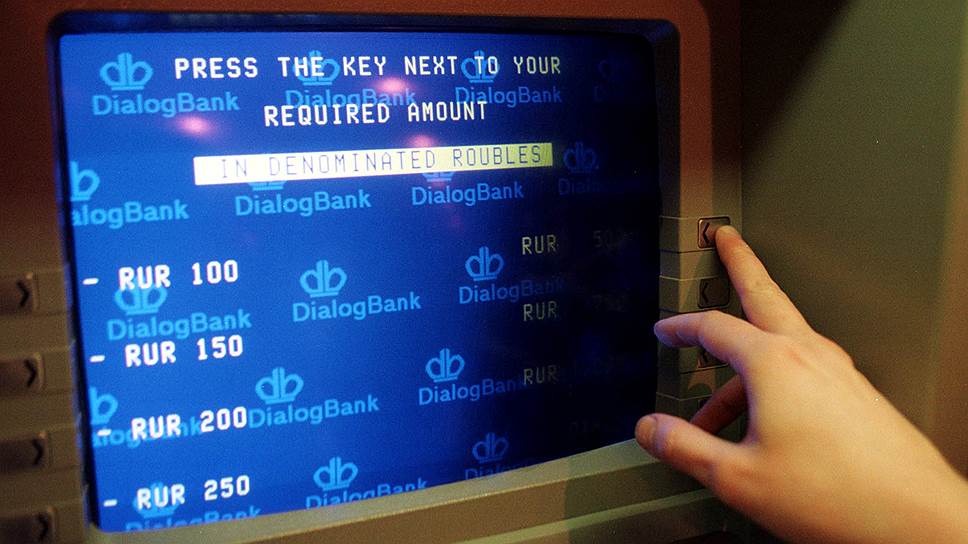

Вклады частных лиц обладают двумя важными особенностями. С одной стороны, это один из самых надежных финансовых ресурсов для банков: если крупный клиент — скажем, большое промышленное предприятие — способен, выведя большую сумму со счета, создать банку трудности с ликвидностью, то вероятность того, что так поступят одновременно тысячи владельцев небольших вкладов, крайне мала, по крайней мере в спокойные времена. С другой стороны, депозиты физических лиц — довольно дорогой ресурс. Необходимо нести затраты на открытие отделений, зарплату операционистов и т. п., и все это при довольно малом среднем объеме счета. Поэтому банки, начавшие активную работу с частными вкладчиками, естественным образом озаботились вопросом, как можно получить дополнительный заработок на их обслуживании. Очевидным способом стало развитие дополнительных сервисов, главным из которых стала выдача клиентам пластиковых карт.

Строго говоря, первые программы обслуживания платежных карт появились в нашей стране довольно давно. Еще в 1958 году было открыто представительство American Express в Москве, а в 1961 году «Интурист» стал первой в Советском Союзе организацией, принимающей к оплате кредитные карты этой платежной системы. Во времена московской Олимпиады 1980 года Visa и «Интурист» установили в нескольких рассчитанных на иностранных туристов гостиницах Москвы терминалы для обслуживания своих карт.

Но первые отечественные пластиковые карты появились лишь в 1986 году — Внешэкономбанк начал выпускать карты системы Europay. Их количество было крайне мало, и предназначались они в основном для элиты советского общества, читай — для руководства Коммунистической партии страны. Первым из российских коммерческих банков, получившим официальное разрешение международной системы Visa International на выпуск валютных кредитных карт, стал 17 сентября 1991 года Кредобанк. Вскоре его примеру последовал еще ряд банков. Правда, в то время карточки можно было использовать главным образом в валютных магазинах и ресторанах. При этом годовая плата за обслуживания была по карману далеко не всем, да и комиссии за снятие наличных достигали 3–4%. Кроме того, чтобы получить кредитные карты Visa, эмитированные Кредобанком, требовалось внести первоначальный взнос $10 тыс. и разместить в банке страховой депозит на $10 тыс. Как и в Советском Союзе, наличие кредитки свидетельствовало скорее о высоком социальном статусе, и этот сервис не был массовым.

Нефедов Алексей Геннадьевич, президент банка «Югра»:

Первые банковские карты визуально мало отличались от сегодняшних, однако функционал был абсолютно другой: ни про какие бонусные программы, кэш бэк и, тем более, кредитование речи не было. Современный клиент, привыкший к комфортному обслуживанию, решит, что в период августовского кризиса 98-го года пластиковая карта представляла мало удобства для пользователей.

Даже держатели крупных сумм могли обслужиться только в банка-эмитентах, многие из которых в тот период были вынуждены покинуть рынок. Оплачивать покупки или услуги картой представлялось возможным далеко не в каждой точке обслуживания, а в силу отсутствия банкоматов приходилось снимать нужную сумму заблаговременно.

Несмотря на это эмиссия карт считалась услугой для состоятельных клиентов и представляла некий имиджевый интерес. Процессинговый центр в банке «Югра» начал работу уже в постсоветской России в 1999 году.

Однако по мере все более активной работы банков с населением платежные карты постепенно становились общедоступными. В немалой степени этому способствовало развитие зарплатных проектов: перечисляя сотрудникам зарплаты на карточки, работодатели экономили на услугах бухгалтерии. При этом особо стоит отметить, что российские банки не только становились провайдерами западных платежных систем, но и создавали собственные, национальные. Активно развивались российские карточные ассоциации, объединявшие десятки банков: STB Card, Union Сard, «Золотая корона», Universal. Увеличение конкуренции способствовало и снижению тарифов.

Процесс наращивания выпуска платежных карт шел лавинообразно: увеличение числа владельцев карт провоцировало банки и торговые организации на увеличение количества точек их обслуживания, что, в свою очередь, делало данный сервис более удобным, способствуя увеличению числа владельцев карт. И если на конец 1995 года в России их было, по экспертным оценкам, лишь 100–200 тыс., то к началу нынешнего тысячелетия — уже около 2,5 млн. В дальнейшем тенденция победного шествия «пластика» продолжилась. Сейчас в России, по данным Центробанка, более 230 млн платежных карт, притом что все население страны составляет 146 млн человек.

Сейчас в России, по данным Центробанка, более 230 млн платежных карт, притом что все население страны составляет 146 млн человек

Удалось российским частным инвесторам поиграть и на рынке государственного долга. С 1995 года Министерство финансов приступило к выпуску облигаций государственных сберегательных займов (ОГСЗ). Это были купонные бумаги, доходность которых была привязана к «основному» инструменту госзаимствований тех времен — государственным долгосрочным облигациям (ГКО). Однако, в отличие от ГКО, это были именные документарные бумаги на предъявителя. Купить их можно было в отделениях коммерческих банков. При этом доход по ОГСЗ не облагался налогом, что добавляло популярности этой ценной бумаге. На начало 1998 года в обращении находилось ОГСЗ на сумму около 13 млрд руб. (примерно $2 млрд по курсу того времени). И хотя это было примерно в 20 раз меньше, чем объем находившихся тогда в обращении ГКО, объем вложений все равно выглядит внушительным, учитывая, что покупателями выступали только-только начавшие возникать в России как класс частные инвесторы.

Момент истины

Стремительное развитие российской банковской системы в 1996–1997 годах обернулось ее грандиозным крахом после того, как в августе 1998 года Россия объявила дефолт по внутреннему государственному долгу. Была принята программа реструктуризации рублевых госбумаг, при этом текущие выплаты по ГКО были заморожены. Это был серьезнейший удар по российским банкам, у многих из которых значительную часть активов составляли именно государственные облигации.

Не менее существенное влияние оказала и последовавшая одновременно с дефолтом резкая девальвация рубля. Дело в том, что западные банки, вкладывавшиеся в российские рублевые госбумаги, обязаны были одновременно заключать и форвардные контракты на валютном рынке, имея в виду последующий вывод средств за границу. Контракты эти заключались из расчета, что курс рубля к доллару будет оставаться в рамках установленного Центробанком валютного коридора. Но в августе 1998 года коридор был отменен, Банк России перестал поддерживать рубль, и курс доллара резко взлетел вверх. И поскольку форвардные контракты были расчетными, выяснилось, что российские банки должны западным внушительную сумму — фактически они должны были компенсировать иностранным контрагентам их курсовые потери.

Ситуацию спасло лишь то, что российские суды отказались признать эти форвардные контракты соответствующими национальному законодательству, иначе, возможно, от отечественной банковской системы вообще бы ничего не осталось. Впрочем, некоторые банки все же расплатились, в частности те, в чьих контрактах было оговорено, что споры рассматриваются не в государственном арбитраже, а в коммерческих третейских судах.

Уже 17 августа 1998 года, в день объявления дефолта, Visa запретила выдачу наличных в банкоматах по российским картам, причем вне зависимости от состояния платежеспособности банков

Но сильно легче все равно не стало. Начались громкие банкротства. Нельзя сказать, чтобы раньше банки не банкротились: начиная с 1995 года ЦБ отзывал по двести с лишним лицензий в год. Но это были по большей части не особенно большие банки. А после дефолта 1998 года дошла очередь и до крупных. Не выжил (или по крайней мере не выжил с сохранением прежних владельцев и масштабов бизнеса) практически никто из крупнейших банков, бывших «героями» середины 1990-х и олицетворявших тогда новую российскую банковскую систему. В целом же по системе если в 1995 году в России насчитывалось более 2,5 тыс. банков, то к началу нового тысячелетия их осталось чуть более 1,3 тыс.

Вкладчики, разумеется, тоже пострадали: многие из них потеряли свои сбережения. Интересно, что первыми ощутили на себе удар самые «продвинутые» из них — владельцы пластиковых карт. Уже 17 августа 1998 года, в день объявления дефолта, Visa запретила выдачу наличных в банкоматах по российским картам, причем вне зависимости от состояния платежеспособности банков—эмитентов карт. Одновременно прием любых платежных карт прекратило большинство торговых точек. Владельцы высокотехнологичных «электронных кошельков» в мгновение ока остались без средств, а «консерваторы», предпочитающие рассчитываться наличными и хранить сбережения под матрасом, с полным основанием могли говорить о торжестве разумной осторожности.

Впрочем, тотальный запрет Visa через пару месяцев был отменен, а в долгосрочной перспективе российскому рынку пластиковых карт все произошедшее не помешало продемонстрировать еще более впечатляющие, чем во второй половине 1990-х, темпы роста. Что, впрочем, неудивительно: технический прогресс, как известно, можно затормозить, но остановить пока ни у кого не получалось.

Автор: Петр Рушайло