Невзаимные инвестиции

За рубежом

Несмотря на продолжающуюся рецессию, интерес иностранных инвесторов к российским недвижимым активам после двухлетнего провала начал расти в начале 2016 года. На рынок вышли представители тех стран, которые не появлялись на нем как минимум последние четыре года. Что же касается российских вложений в зарубежные объекты, то за прошедший год они откатились на уровень посткризисного 2009-го, и дело не только в ослаблении рубля.

Фото: Галина Азулай, Коммерсантъ / купить фото

Покупай у воюющих

С одной стороны, покупать недвижимость на падающем рынке в стране, далекой как от политической, так и от экономической стабильности, не очень резонно. Не слишком приятно наблюдать, как твой объект медленно, но верно снижается в цене, а заодно и в ставках доходности, не имея достоверных прогнозов относительно того времени, когда все это наконец прекратится и начнется долгожданный рост.

С другой стороны, как все хорошее, так и все плохое когда-нибудь заканчивается, в том числе и экономические кризисы. Да и политические тоже. А поскольку недвижимость — это почти всегда долгосрочная инвестиция, то именно в ней деньги любят пережидать трудные времена. Война имеет куда более тяжелые последствия, чем рецессия,— и тем не менее Джон Рокфеллер еще в XIX веке говорил: "Основной секрет зарабатывания денег состоит в том, чтобы покупать, когда на улицах льется кровь". Правда, купив в период войны, можно столкнуться с проблемой после ее окончания, напоминает президент группы Becar Александр Шарапов: нередко права на такую собственность приходится доказывать заново. И все же такая игра стоит свеч, ведь рост стоимости объектов в послевоенный период нередко превышает даже самые оптимистичные ожидания.

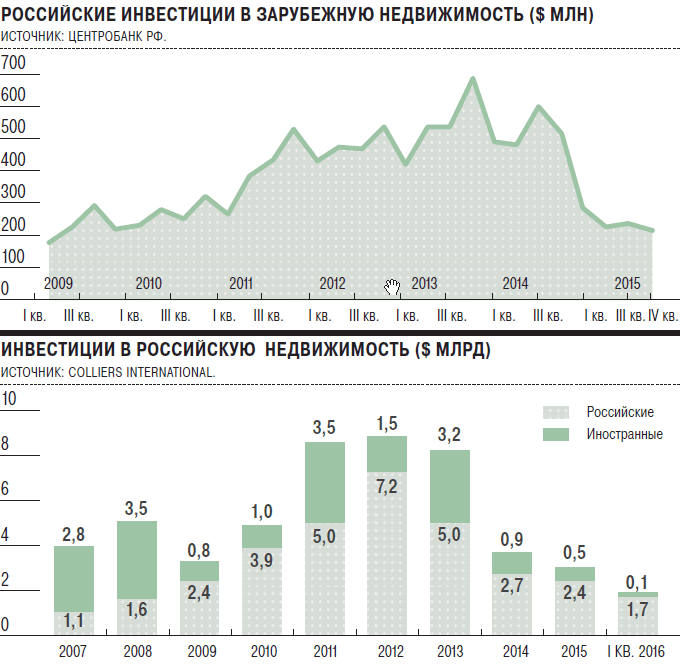

На территории России войны нет, а экономические показатели постепенно начинают выравниваться. И хотя процесс этот пока в самом начале и может легко повернуть вспять, все же тонкий ручеек иностранных инвестиций в российскую недвижимость, который два года подряд грозил вообще пересохнуть, в 2016 году, похоже, собирается вернуться в прежнее русло. По данным Colliers International, за I квартал текущего года объем таких вложений составил $137,8 млн, и если такой темп сохранится в дальнейшем, то годовой показатель может перекрыть прошлогодний, который равнялся $545,5 млн. Правда, даже до цифр 2014 года, $928,6 млн, еще далеко, однако интерес зарубежных инвесторов налицо, говорят эксперты.

Но еще более важным обстоятельством является то, что общий объем инвестиций в недвижимость, включая сделанные россиянами, составил в I квартале 2016 года $1880,4 млн. При виде этих цифр сразу вспоминается прогноз, сделанный в конце прошлого года специалистами Cushman & Wakefield: в своем исследовании Marketbeat Q4 2015 они предположили, что инвестиционная активность останется низкой — на уровне $2 млрд в год. Как видим, действительность оказалась не такой мрачной, как ожидалось, и для надежды на дальнейший рост есть вполне реальные основания.

Москва как Сан-Паулу

Тем, кто инвестирует в недвижимость в валюте, безусловно, подфартило: ослабление рубля повлекло за собой существенное снижение стоимости российских активов в валютном эквиваленте. О том, насколько выгодными стали вложения в валюте, косвенно можно судить по совокупной площади объектов, купленных в I квартале 2016 года,— по данным S.A. Ricci, этот показатель составляет 247,5 тыс. кв. м. Это на 13% больше, чем было приобретено за весь 2015 год.

Алексей Трещев, директор по городской и загородной недвижимости Knight Frank, говорит, что за год стоимость элитного жилья в долларах снизилась в среднем на 20%. А конкуренция среди отечественных девелоперов, которая сейчас высока как никогда раньше, вынуждает их идти на уступки покупателям. Так что в ходе переговоров инвесторы получают роскошные дисконты, о которых два-три года назад они даже не мечтали. И хотя таких крупных сделок, как покупка в прошлом году 19 апартаментов японской корпорацией "Юника" в "Театральном доме", больше на рынке пока нет, все же переговоры с инвесторами ведутся, заявляет эксперт. Он приводит пример: "Иностранный покупатель приобрел квартиры в жилом комплексе Level Barvikha Residence для последующей сдачи в аренду".

Сейчас интерес иностранных инвесторов нередко носит "пристрелочный" характер, добавляет Дмитрий Халин, управляющий партер Savills в России. Однако, по его словам, иностранные компании и фонды все чаще обращаются с запросами на поиск интересных предложений на рынке элитного жилья с тем, чтобы совершить пакетные сделки по приобретению значительного пула квартир в каком-либо проекте.

Доля иностранных инвесторов и покупателей элитного жилья могла бы быть несоизмеримо большей, говорит эксперт, и дело здесь не столько в неопределенности политической обстановки, сколько в налогообложении. По данным исследования Global Tax Report 2015, проведенного специалистами Knight Frank (были проанализированы 15 крупнейших городов мира), в Москве зафиксированы максимальные налоговые платежи при продаже жилой недвижимости нерезидентами 43,5% для объектов стоимостью от $1 млн и 32,8% для жилья, оцененного в сумму от $10 млн. На втором месте в этом рейтинге — самый населенный город Южного полушария Сан-Паулу, здесь налог составляет для обоих видов дорогого жилья 31,5%.

Фактически налог при продаже недвижимости в Москве является заградительным для иностранцев, резюмируют в компании. "В 2006-2007 годах, когда рынок рос очень бурно, и за год цены на дорогое жилье чуть ли не удваивались, налогообложение играло сдерживающую, но не такую критичную роль",— вспоминает Дмитрий Халин. Сейчас, на фоне замедления темпов роста даже в рублях, подоходный налог, который взимается с нерезидентов при продаже жилья, стал главным препятствием, останавливающим многих интересантов, которые хотели бы "поиграть" на московском рынке. Ведь по другим параметрам он выгоднее рынков многих других крупных городов: скажем, расходы на покупку, содержание и продажу элитной недвижимости стоимостью от $1 млн в Париже составляют 15,3% от ее стоимости, в Берлине — 13,3%, а в Женеве — 12,6%. "В Москве этот показатель держится на уровне 6,9%",— уточняют в Knight Frank.

В другие города

Поскольку рынок жилья для инвестирования не слишком доступен, то среди российских активов, в которые предпочитают вкладываться иностранные инвесторы, лидируют коммерческие объекты, в частности торговые и офисные центры. Как подсчитали в S.A. Ricci, доля зарубежных вложений в эти сегменты в 2012-2015 годах, а также в I квартале текущего года составила 36% и 32% соответственно. "Сейчас наиболее интересны качественные высококлассные объекты, удачно расположенные и управляемые профессиональной компанией: бизнес-центры класса А в ЦАО, профессиональные торговые центры рядом с метро, склады класса А в ближайшем Подмосковье, гостиница 4-5 звезд с международным оператором в центре города",— уверен Александр Морозов, директор департамента консалтинга, исследований и оценки S.A. Ricci.

Надеяться продать что-либо иностранцу и тем более зарубежному фонду дороже, чем соотечественникам, бессмысленно, предупреждает эксперт. "Присутствие иностранного инвестора в числе интересантов скорее будет снижать цену, поскольку международные инвесторы гораздо более тщательно и щепетильно взвешивают риски и ищут слабые места, что является основанием для скидок и уступок со стороны продавца",— объясняет он. Но еще важнее, пожалуй, тот момент, что обладатели иностранных капиталов гораздо искушеннее россиян в переговорах и умении выбирать.

География покупок при этом всегда была не слишком разнообразна. Все эксперты, опрошенные корреспондентом "Дома", сходятся во мнении, что в приоритете у иностранцев Москва, на долю которой приходилось в разные годы от 83% до 100% всех приобретений. "Также некоторый интерес представляет Санкт-Петербург,— добавляет Александр Морозов.— Другие города, с их сочетанием умеренной доходности и высоких рисков, в том числе связанных с качеством и стабильностью спроса, к сожалению, неинтересны международному рынку капитала".

Тем не менее, по данным его компании, и в этом отношении наметился положительный сдвиг: в прошлом квартале, впервые с 2012 года, в структуре зарубежных инвестиций появились региональные сделки, а Петербург отвоевал себе рекордные 15%, чего за последние четыре года не случалось вообще. Пример крупных региональных вложений приводит Александр Шибаев, директор департамента консалтинга, аналитики и исследований Blackwood: "В прошлом году турецкая компания Agsen приобрела у шведской сельхозкомпании Volga Farming 60?тыс. га в Пензенской области".

Выгода под контролем

Несмотря на сравнительно небольшое число трансакций, закрывающихся сейчас с участием иностранного капитала, география инвесторов довольно обширна: США, Германия, Чехия, Франция, рассказывает Станислав Бибик, партнер Colliers International в России. "В последнее время высокую активность проявляют арабские и ближневосточные инвесторы, которые заинтересованы в том числе во вложении средств и в жилую недвижимость",— говорит эксперт.

Кроме того, в последнее время значительно вырос объем инвестиционных сделок, совершенных на развитых и развивающихся рынках по всему миру китайскими инвесторами. В отношении России они сохраняют активность, изучая различные сектора экономики. Однако чрезмерно рисковать китайцы не любят, и хотя российский рынок рассматривается ими как развивающийся, а значит, обладающий потенциалом повышенной доходности, все же предпочитают подстраховаться. "По этой причине игроки из Китая рассматривают возможность дополнительного участия в сопутствующих потенциальной сделке направлениях,— утверждает Станислав Бибик.— Речь может идти об участии в сделке китайских банков или строительных компаний. С одной стороны, это помогает повысить доходность, а с другой — увеличить контроль над процессом в целом".

По наблюдениям аналитиков S.A. Ricci, за последние три года с российского рынка ушли канадские, британские, финские, австрийские инвесторы. Зато впервые за четыре года инвестициями в наш рынок заинтересовались Катар, Франция и Объединенные Арабские Эмираты. Последние за три первых месяца года успели сделать вложений на общую сумму $100 млн, и пока это самый крупный иностранный вклад в российские активы в 2016 году.

Те, кто инвестирует в Россию из-за рубежа, приходят сюда всерьез и надолго. В среднем, по мнению Александра Шибаева, инвестиционный объект находится в собственности иностранного гражданина от 8 до 10 лет. Серьезные финансовые институты, как правило, приобретают объекты недвижимости, руководствуясь как минимум среднесрочной стратегией, а она подразумевает горизонт владения от 3 до 5 лет, дополняет коллегу Александр Морозов. Правда, если в политике страны происходят существенные изменения, иностранцы могут принять решение выйти из проекта, даже с убытками, замечает он.

Дождаться доллара

Российские вложения в объекты зарубежной недвижимости далеко не так прозрачны. Данные, которые публикует Центробанк РФ, отражают лишь объем денежных переводов за рубеж с целью покупки таких объектов, однако, как замечают аналитики Tranio, помимо переводов из России, покупая жилье и коммерческие площади за границей, россияне также используют средства с уже открытых счетов, а кроме того, пользуются ипотечными кредитами. Наконец, аналитики ЦБ учитывают только трансакции, совершенные физическими лицами, поэтому значительная часть сделок с коммерческой недвижимостью остается за рамками этой статистики. "Многие российские клиенты приобретают такие объекты на средства со своих зарубежных счетов и в большинстве случаев оформляют их на юридическое лицо",— поясняют в Tranio.

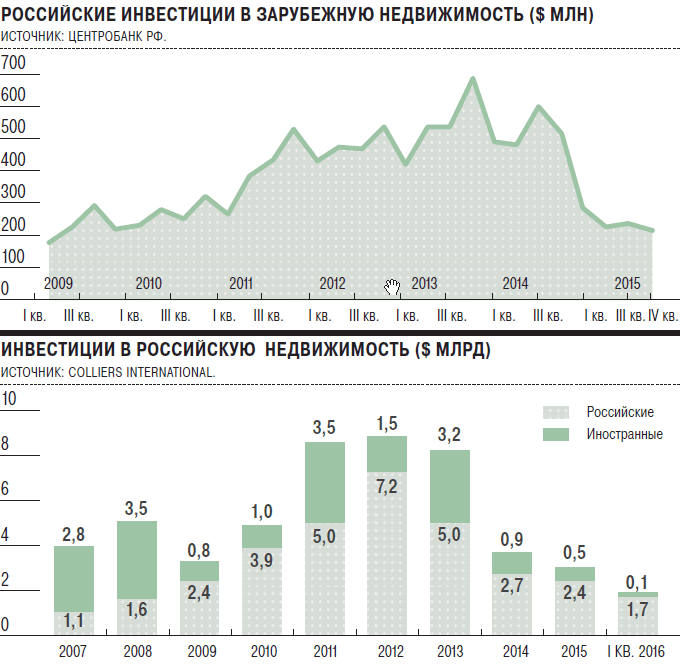

Однако график, составленный в Центробанке, вполне отражает текущий инвестиционный тренд: за прошедший год спрос со стороны россиян в этом секторе откатился на уровень конца 2009 года, сократившись более чем вдвое по сравнению с 2014 годом — до $962 млн. Особенно пессимистично выглядит то, что в IV квартале не произошло обычного повышения объема трансграничных операций, связанного с выплатой годовых бонусов в крупных компаниях — и даже напротив, он снизился на 6% по сравнению с предыдущим кварталом.

Возможно, конечно, что часть потенциальных инвесторов придерживает рублевую массу в ожидании того счастливого момента, когда курсы иностранных валют вернутся к приемлемым показателям. Анализируя динамику курса доллара к рублю, можно заметить, что большую часть квартала американская валюта балансировала на уровне 65 руб., причем в октябре несколько раз опускалась ниже 62, а в декабре начала существенно расти, достигнув к концу года 72,88, а в январе — 83,59 руб. за доллар. Сколько-нибудь заметное снижение началось только в марте, поэтому вряд ли можно рассчитывать на то, что показатели I квартала нынешнего года будут лучше, чем последнего квартала предыдущего года.

Меняю курорт на мегаполис

Помимо ослабления рубля, которое является основной причиной снижения спроса на зарубежную недвижимость, есть и другие факторы, влияющие на поток российских инвестиций туда, где рубль к оплате не принимают. Александр Шарапов замечает, что объем этих вложений сократился из-за нестабильной экономической ситуации, а также вследствие возможного усиления санкций в отношении наших граждан со стороны иностранных государств. "Три года назад популярным регионом инвестиций были Соединенные Штаты. Однако в последнее время отношения между нашими странами стали напряженными. Мой партнер в США говорит, что на бизнес-отношения это не влияет, поэтому русских инвесторов ждут на американском рынке. Но психологический фактор все равно присутствует, люди с меньшей охотой рассматривают это направление для инвестиций",— рассказывает эксперт.

Надо сказать, что угроза потерять свои вложения подорвала уверенность в успешных инвестициях за рубеж не только среди именитых и чиновных россиян. "Вот так купишь там домик, а через год он раз — и уже не твой" — такие рассуждения корреспонденту "Дома" неоднократно приходилось слышать и в 2014-м, и в 2015 году. Опасения граждан заключаются прежде всего в том, что напряженность между Россией и Западом может усилиться, и тогда неизвестно, кому удастся сохранить собственность в Европе и США, а кому нет. А ведь россияне предпочитают вкладываться именно в эти регионы, подчеркивает Александр Морозов, добавляя, что Латинская Америка, Азия и Африка россиян не интересуют вообще.

Единственным исключением на фоне остальных западных стран стала Великобритания. В 2014 году наблюдался всплеск российских инвестиций в недвижимость столицы этого государства, которое во всем мире по праву считается тихой и самой надежной гаванью для инвестиций. По данным Александра Шарапова, в первом полугодии 2015 года этот тренд еще продолжался: за этот период россияне сделали 2,9% от общего числа покупок недвижимости в британской столице, а доля элитного имущества, приобретенного россиянами, составила 5%. "Банкиры, менеджеры, владельцы бизнеса и юристы вкладывали средства в Лондон, считающийся безопасным благодаря понятному ценообразованию и относительно стабильной денежной единице, во всяком случае, по сравнению с рублем",— вспоминает эксперт.

Кроме того, здесь богатый выбор объектов для вложений: апартаменты, номера в студенческих общежитиях, склады самообслуживания. Это обстоятельство немаловажно для россиян, которые, по словам Александра Самодурова, руководителя NAI Becar Apartments, сейчас все больше внимания обращают на доходы от сдачи в аренду своей недвижимости, а не на перспективы роста ее стоимости. "Спрос сместился в сторону приобретения арендной недвижимости в крупных городах, где сдавать можно круглый год",— рассказывает эксперт.

Его слова подтверждает Юлия Кожевникова, ведущий эксперт Tranio: "В I квартале 2016 года, по нашим данным, в список самых популярных стран вошли Австрия и Венгрия: в этих странах покупатели часто приобретают доходную недвижимость, а во время кризиса наибольший интерес вызывают надежные рынки коммерческой недвижимости, нежели недорогие курортные страны, в которых покупают преимущественно для себя". Кстати, по словам Александра Самодурова, россияне теперь стараются избавиться от апартаментов в курортных зонах, где арендный сезон короток и доходы от аренды не перекрывают затрат на круглогодичное содержание недвижимости.

Навстречу выборам

На любом рынке существуют свои трендовые возможности, более или менее ликвидные форматы. Скажем, с точки зрения доходности наиболее выгодная недвижимость в британской столице расположена отнюдь не в центральной ее части. "Там рынок раздут и цены завышены,— делится наблюдениями Александр Шарапов,— но уже в часе езды от центра Лондона можно приобрести доходную недвижимость по доступной цене". Причины кроются в том, что в этих районах устойчиво высокий спрос на аренду, а цены на недвижимость выросли незначительно.

Тем не менее, продолжает эксперт, для сохранения денег на долгосрочной дистанции центр Лондона может быть интересен, только не стоит ожидать доходности больше 2-3% годовых. Такие же консервативные инвестиции имеет смысл совершать в Париже и Нью-Йорке, добавляет он, а также присмотреться к Брюсселю, Мюнхену, Гамбургу, Мадриду и Дублину.

Конечно, общепризнанными хорошими сигналами для вложений являются рост населения в регионе, снижение безработицы и развитие экономики — следом за ними обязательно последует и рост цен на недвижимость, и увеличение доходности. Что же касается падающих рынков, то на них важно вовремя угадать момент, когда ценовое дно уже достигнуто и одновременно появляются первые признаки оздоровления экономики. Именно такой процесс сейчас идет, например, в Испании, где во время кризиса цены на недвижимость упали в два раза, а сейчас постепенно восстанавливаются, говорит Александр Шарапов. Объекты в Мадриде и Барселоне уже стали привлекательны для инвестиций.

Возможно, иностранные инвесторы именно сейчас поверили в то, что такие перемены уже произошли и в России. Но им также стоит помнить и о приближающихся думских, а затем и президентских выборах: по традиции, чем ближе к ним, тем больше заметных улучшений в статистике общеэкономических показателей. Кстати, они тоже влияют на стоимость недвижимости положительно, хотя и не так мощно, как могли бы сказаться на ней реальные сдвиги в национальной экономике. Так что в ближайшие два года открываются широкие возможности для краткосрочных спекуляций, которые совсем не характерны для развитых рынков. Кроме того, предвыборный рост цен может оказаться временным, а вот как поведет себя рынок российской недвижимости после 2018 года, сейчас вряд ли кто-нибудь возьмется предсказать. Мы ведь не в Англии.