Волго-Вятское главное управление Банка России за первое полугодие 2016 года выявило в Нижегородской области три финансовые пирамиды, в то время как в прошлом году в регионе действовали 13 подобных организаций. В 11 регионах присутствия ГУ ЦБ число пирамид снизилось со 131 до 24. По оценкам экспертов, за последние два года за счет активного взаимодействия Центробанка с прокуратурой и МВД удалось сбить волну афер, серьезно подрывающих доверие к финансовому рынку и его легальным институтам, но в период экономической нестабильности мошенники активизируются.

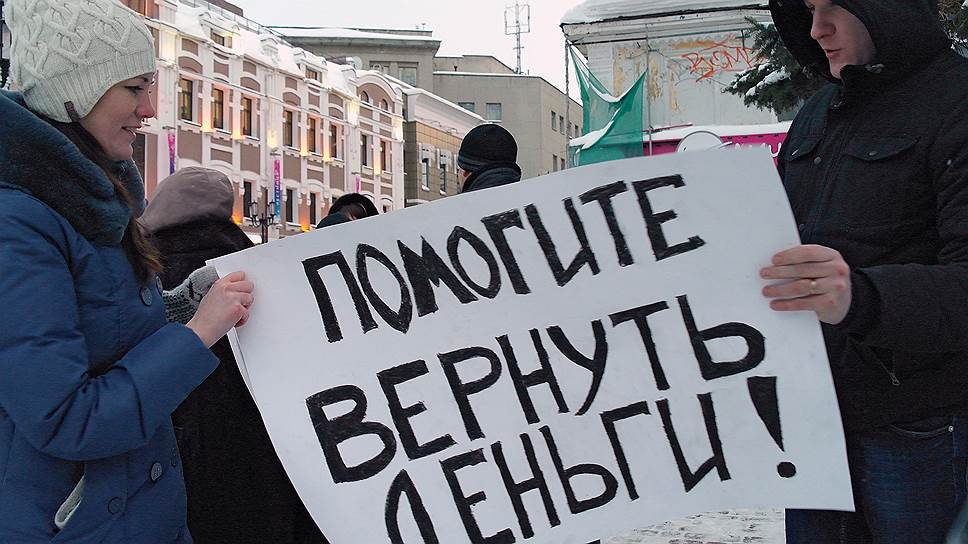

Фото: Роман Яровицын, Коммерсантъ / купить фото

Вчера на пресс-конференции заместитель начальника управления Волго-Вятского ГУ ЦБ РФ Кирилл Пронин сообщил об активизации создателей финансовых пирамид. Среди основных признаков он назвал обещания выплат сверхвысоких процентов, до 120% годовых, премиальные вкладчикам за привод новых клиентов и невозможность ознакомиться с деятельностью компании по инвестированию полученных средств. Кроме того, распространены схемы, когда людям предлагают погасить их кредиты перед банками за процент от долга либо по низким ценам приобрести автомашину, жилье, при этом внеся 5–20% предоплаты, которая затем похищается. Часто подобные организации мимикрируют под различные кредитно-потребительские и ипотечные кооперативы, МФО, разрастаясь в межрегиональные сети, отметил господин Пронин: «Некоторые такие организации открыто предупреждают граждан, что они построены по принципу пирамиды. Но, даже зная это, люди несут им свои сбережения, надеясь, что на них вся цепочка не обрушится, а свою прибыль они успеют получить за счет денег новых вкладчиков. Конечно, такое поведение выглядит очень циничным, но оно имеет место».

Вместе с тем законодатель предпринимает контрмеры, внося поправки в гражданский, административный и уголовный кодексы, рассказал Кирилл Пронин. Заключать договоры займа с гражданами теперь может только подпадающий под определенные требования круг юрлиц, введены штрафы за организацию финансовых пирамид, их рекламу в СМИ. А уголовная ответственность по ст. 172.2 УК РФ («Организация деятельности по привлечению денежных средств и (или) иного имущества») предусматривает до шести лет лишения свободы, если будет доказан особо крупный размер ущерба. Ущерб в данном случае считается как сумма всех привлеченных денег либо иного имущества.

Как отмечают в следственной части ГУ МВД по Нижегородской области, большой практики расследования уголовных дел по ст. 172.2 пока нет. В основном по фактам деятельности пирамид ранее возбуждались уголовные дела по мошенничеству. Например, в прошлом году была пресечена деятельность ООО КПК РОСТ, которое привлекло у нижегородцев более 40 млн руб. Организация работала с мая 2013 года, привлекая займы от населения под высокие ставки и активно рекламируясь. В январе 2015 года выплаты процентов прекратились, и фирма испарилась, закрыв два офиса и оставив около двухсот пострадавших. «На самом деле волна таких преступлений схлынула, но сами пирамиды никуда не делись. Сейчас идут совместные расследования по семи финансовым пирамидам, выявленные организаторы которых находятся в Татарстане, Самарской и Саратовской областях. Все собранные деньги аккумулировались у лидеров, а у нас в Нижегородской области в основном сидели их „поверенные“, которые организовали сбор денег у населения, строили сеть из „менеджеров“. Например, пришел человек, дал деньги в рост, потом привел еще пятерых желающих быстро обогатиться: и вот он уже маленький начальник, получающий проценты за счет вкладов этих пятерых. Те, в свою очередь, агитируют еще пятерых и так далее. Масштабы этого бедствия действительно очень серьезны, счет потерпевших в каждом случае идет на сотни», — отметил собеседник „Ъ“.

Что касается преступных схем с кредитами, то это не финансовые пирамиды, а, скорее, стандартные банковские мошенничества, считают в ГУ МВД. Волна многоэпизодных преступлений против банков также имела место в первую очередь за счет того, что они охотно раздавали потребительские кредиты, не сильно озадачиваясь проверкой платежеспособности клиентов, говорит следователь. В результате родился целый преступный бизнес, когда мошенники «отмывали и одевали» социально неблагополучных людей, делали им фиктивные справки о высокой зарплате и трудовые книжки о том, что они директора или работники организаций. Такого «заемщика» целый день под присмотром водили по разным банкам, и за сутки он набирал несколько кредитов на десятки и сотни тысяч рублей. «Был случай, когда в роли заемщика выступал настоящий душевнобольной, его даже к уголовной ответственности не привлечешь. Но говорил он складно, и банковские инспекторы одобрили ему множество кредитов. Никто ничего не заподозрил в погоне за клиентами», — добавил один из сотрудников полиции. Таким фиктивным заемщикам платился небольшой процент, а основные средства похищались организаторами преступных групп, которые для видимости законности погашали первые два-три платежа по кредитам.

Аналогичные преступления в Нижнем Новгороде совершаются и сейчас, однако их также стало меньше за счет того, что банки начали тщательнее проверять заемщиков, обмениваться информацией и меньше раздают займы «кому попало», отмечают в полиции. Актуальными стали сетевые мошенничества, когда мобильники доверчивых граждан, открывающих незнакомые интернет-ссылки, заражаются вредоносным ПО. Таким образом преступники получают удаленный контроль над операционной системой современных смартфонов и похищают деньги с пластиковых карт, если к телефону подключен мобильный банк (смс-уведомления банка при этом также отключаются). В связи с этим сотрудники полиции просят не доверять незнакомым смс-приглашениям и ссылкам, как бы привлекательно они ни выглядели.