Медитации ЦБ над удручающей статистикой спекулянтов завершены. Его выбор — смирительная рубашка для начинающих мелких инвесторов. Детали кроя пока обсуждаются. Однако пейзаж российского фондового рынка это в любом случае изменит радикально, и всем — от мелких пайщиков до крупных брокеров — придется приспосабливаться к новым правилам игры.

Фото: Дмитрий Лебедев, Коммерсантъ

Финансовые власти любой страны в той или иной степени склонны решать сложные проблемы простыми запретами, но в России их репутация в этом отношении особенно устойчива. И неудивительно, что планы, которые 9 сентября представил профучастникам рынка первый зампред ЦБ Сергей Швецов, вызвали нервную реакцию у мелких инвесторов и спекулянтов.

Официально широкой публике проект не представили, но выборочный его пересказ брокерами и СМИ звучал, с одной стороны, довольно зловеще, а с другой — менторски. Все в целом сводится к тому, что инвесторам запретят самостоятельно покупать акции и облигации, если у них на счете будет меньше 400 тыс. рублей. Делать это они смогут лишь с разрешения независимого финансового консультанта. Для страны со средним размером брокерского счета 150 тыс. рублей — мера драконовская.

Так и вправду можно подумать, если просмотреть лишь отдельные страницы презентации ЦБ для профучастников. Она озаглавлена "Концепция по совершенствованию системы защиты инвесторов на финансовом рынке посредством введения регулирования категорий инвесторов и определения их инвестиционного профиля". Документ не так пугающе велик, как его название, но из него явно следует, что правда находится в диапазоне от "не совсем так" до "совсем не так".

Тем не менее ограничения планируются, их обсуждение ЦБ с участниками рынка идет не первый месяц. Они выглядят спорно, но затронут в наибольшей степени тех, кто на момент вступления документа в силу будет иметь опыт инвестирования менее двух лет. В зависимости от размера сбережений этот срок может сократиться до одного года и даже до нуля.

Введение новых норм, учитывая обычную длительность законодательных процессов в России, дело не самое скорое. Уже открытые брокерские счета ограничения едва затронут — кто-то давно набрал или к тому времени наберет необходимый опыт, а большая часть новичков уже расстанется с рынком.

Не убий себя об стену

Именно последнее обстоятельство и подтолкнуло ЦБ к запретам. Еще в апреле Сергей Швецов выразил озабоченность средним сроком жизни брокерского счета и предложил брокерам задуматься об изменении бизнес-модели. "За девять месяцев человек полностью теряет свои накопления, но так как у нас 140 млн человек, брокерам есть что перемалывать дальше,— заявил он.— Они через "инквизицию" привлекают новых граждан".

Сами брокеры в частных разговорах и в публичных выступлениях называют эти цифры некорректными, обращая внимание на разные нюансы, затрудняющие расчет. Это и закрытие счетов, не связанное с проигрышем, и повторное их открытие на себя и других членов семьи, и возможное отсутствие в расчете клиентов, чьи счета существуют годами, и многое другое. В итоге средний срок жизни счета получается, в зависимости от изобретательности подсчитывающего, когда в два, а когда и в шесть раз больше, чем у ЦБ. Это, впрочем, тоже не выглядит историей массового успеха.

К тому же есть неоспоримый факт: ежегодно в России открываются сотни тысяч новых счетов, но число активных клиентов, совершающих хотя бы одну сделку в месяц, 10 лет колеблется в диапазоне 50-130 тыс. В августе их было 91 268 — это меньше, чем, скажем, семь лет назад. Конечно, кто-то может совершать операции и реже раза в месяц, но ведь и открыто было за 10 лет больше миллиона счетов. Хотя бы иногда совершать сделки, которые попадали бы в биржевую статистику активных клиентов, вынужден любой инвестор. Инквизиция это или нет — вопрос терминологии. Отсев в любом случае велик.

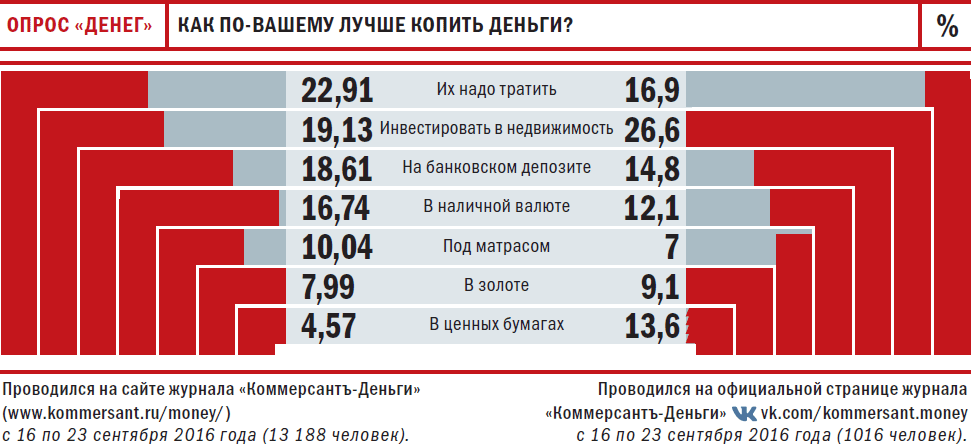

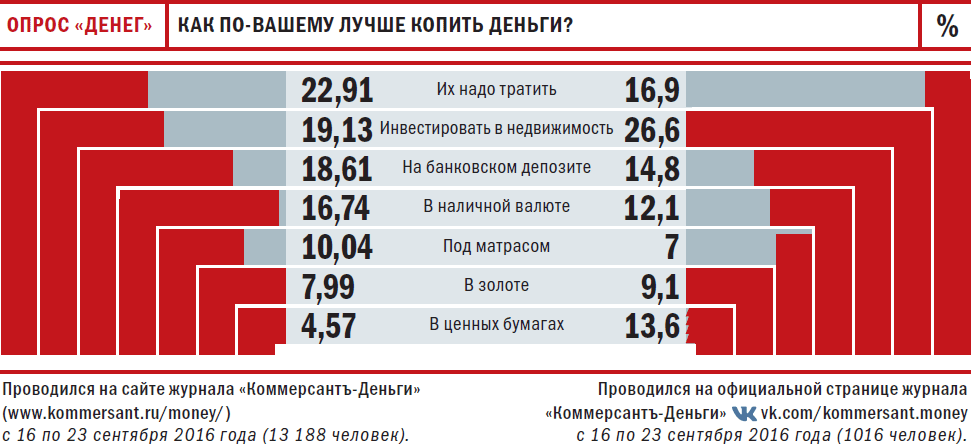

Между тем на фоне снижения инфляции и процентных ставок, пропаганды ИИС и фондового рынка как альтернативы депозитам можно ожидать большего притока клиентов к брокерам, чем прежде. Он, собственно, уже наметился, что сулит ЦБ изрядную головную боль. Средний размер банковского депозита и брокерского счета в России сопоставим, но вкладчиков в 500 раз больше, чем активных клиентов брокеров.

Регулятору такой риск, понятно, не нужен. И не только из абстрактного человеколюбия. Если срок жизни счета инвестора не изменится, то прежние демонстрации обманутых вкладчиков и валютных ипотечников Центробанк будет вспоминать как старые добрые времена. Между тем на поток жалоб от клиентов брокеров он сетует уже сейчас. Идти же путем ограничений для Банка России привычно и естественно, тем более что в этой области есть и богатый зарубежный опыт, на который можно ссылаться.

Стоп-лосс Банка России

Уже в июне стало ясно, что, несмотря на риторику об аморальности существующей практики, речь о попытках перевоспитать брокеров или их клиентов пойдет во вторую очередь. В первую их надо обездвижить.

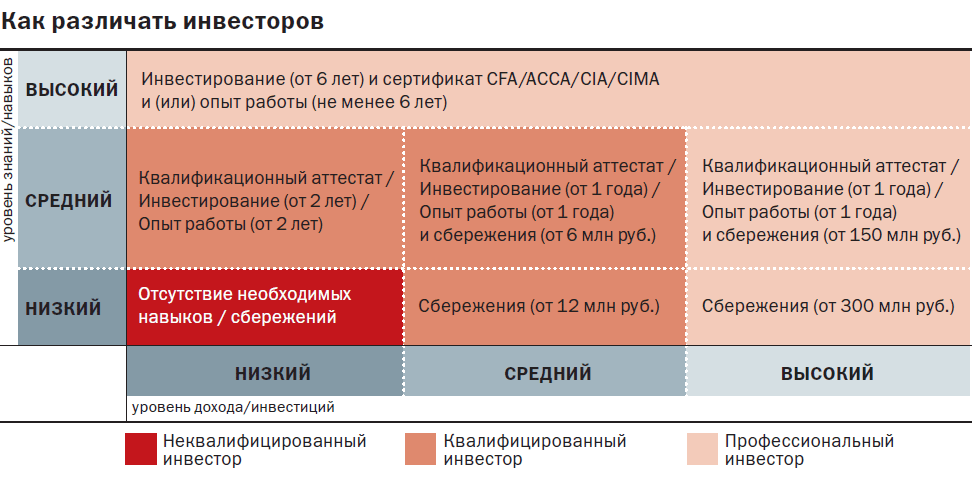

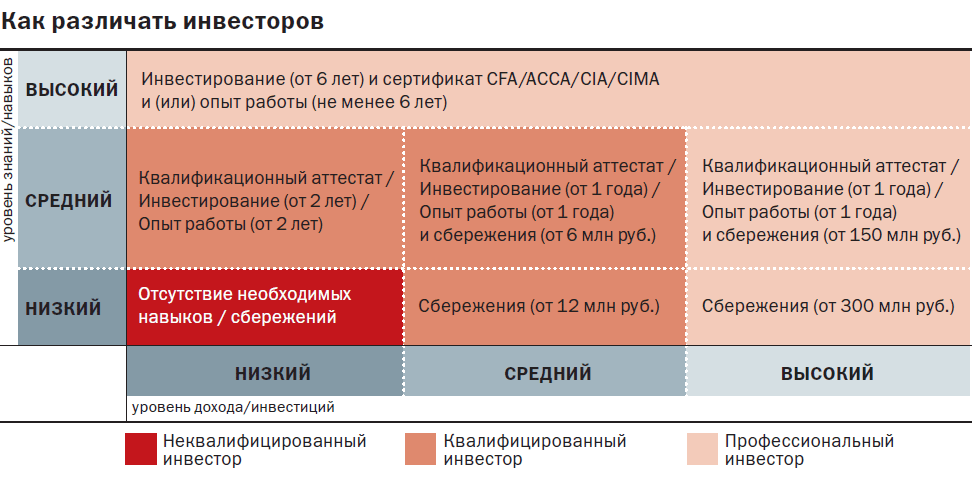

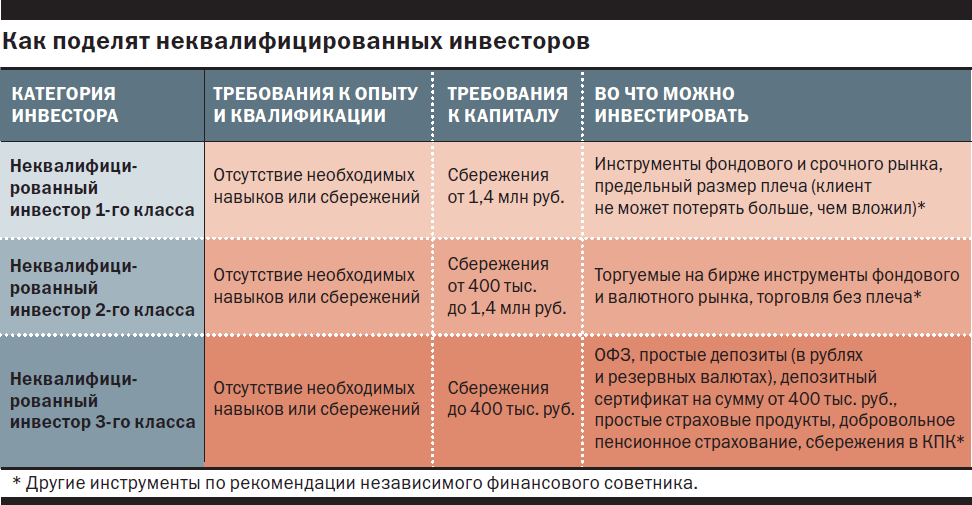

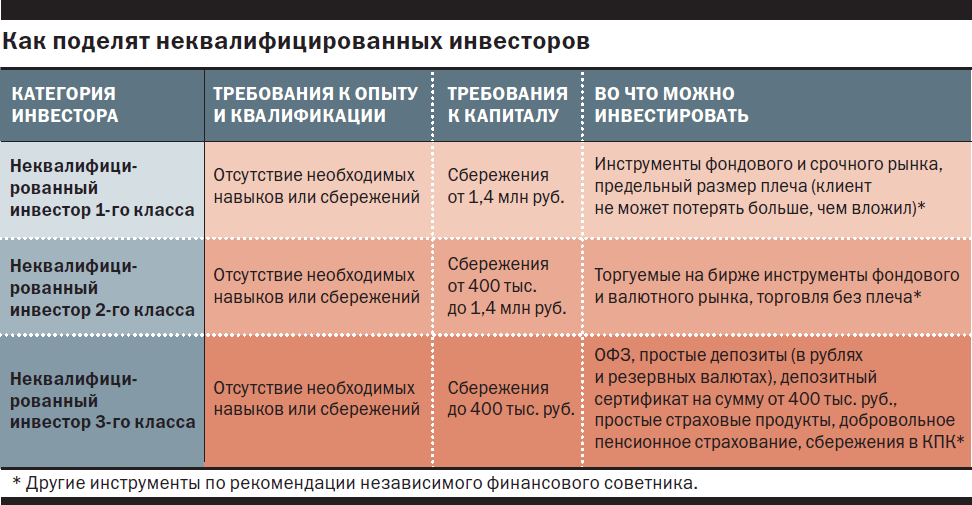

В Докладе для общественных консультаций, комментарии к которому ЦБ собирал до 15 августа, было предложено разделить инвесторов на три категории: неквалифицированные, квалифицированные и профессиональные. Чем выше уровень навыков и благосостояния, тем шире доступ к рынкам.

В зачет шел опыт работы на руководящей должности в финансовой организации или исполнение в ней функций, связанных с операциями на финансовом рынке, а также квалификационные аттестаты и сертификаты CFA/ACCA/CIA/CIMA. Неквалифицированными оказались люди с опытом инвестирования менее двух лет, имеющие сбережения до 6 млн рублей и годовой доход меньше 2 млн. Этим критериям соответствовало большинство российских частных инвесторов.

На взгляд Банка России, все они требовали особой опеки — им предлагалось позволить работать лишь с самыми надежными финансовыми инструментами. С его точки зрения, корень проблем — в некомпетентности начинающих инвесторов, которой беззастенчиво пользуются финансовые посредники.

Заметная часть новых клиентов брокеров, считает регулятор, не обладает должным уровнем финансовой грамотности и дисциплины, чтобы разумно оценивать риски. В договорах, отмечалось в докладе, отсутствуют "необходимые клиенту ясность и простота", что свидетельствует об обеспокоенности ЦБ уже не только финансовой, но и функциональной грамотностью населения. Брокеры же, по наблюдениям Банка России, предоставляют неадекватную информацию о рисках, "торгуют мечтой" и создают у неопытных инвесторов ложные представления о рынке.

Лучше ли работает голова, если руки связаны,— вопрос дискуссионный. Но, судя по докладу ЦБ и его обсуждениям на заседаниях созданной биржей и саморегулируемыми организациями рабочей группы, со временем брокерам придется очень настойчиво информировать клиентов о рисках. Они должны добиться от инвесторов понимания финансовых инструментов.

Эта забота не минует и квалифицированных инвесторов, "инвестиционный профиль" которых тоже должны будут определить брокеры. И если сделка этому самому профилю не соответствует, клиенту придется показать, что риски он таки осознает и, вероятно, подписать соответствующий документ. Но последнее слово, по крайней мере, останется за ним.

В презентации со ссылкой на опыт США приводится перечень сведений, которые могут быть запрошены у клиента при определении инвестпрофиля. Исходя из них будет определяться, что клиенту подходит, а что нет. Это его возраст, иные инвестиционные вложения, финансовое положение (текущий доход и сумма сбережений, наличие долгов и их характер), налоговый статус, инвестиционные цели и опыт, временной горизонт инвестиций и потребность в ликвидности. Управляющие компании составляют подобные инвестпрофили уже несколько месяцев, и не исключено, что брокеры займутся этим еще до того, как большинство ограничений вступит в силу.

Инвесторы второй свежести

Что касается самих ограничений, то детали все еще обсуждаются, и не исключено, что какие-то требования к опыту, размеру сбережений и доступным инструментам могут смягчиться. Брокеры и биржа, во всяком случае, такие предложения делают. По крайней мере, в сентябрьском проекте уже исчезли упоминания о необходимом размере дохода при делении инвесторов на категории, хотя сумма сбережений осталась прежней.

При этом появилось деление неквалифицированных инвесторов на три класса — имеющих больше 1,4 млн рублей, больше 400 тыс. рублей и тех, у кого сбережения недотягивают до последней суммы. Первый класс сможет работать на срочном рынке (хотя еще летом можно было подумать, что туда допустят лишь квалифицированных и профессиональных инвесторов). На фондовом рынке ему будут доступны плечи, правда, ЦБ оговаривается: "Клиент не может потерять больше, чем вложил".

Инвесторам второго класса остаются фондовый и валютный рынок, но уже без плечей. Третьему классу достанутся ОФЗ, простые депозиты, депозитные сертификаты, простые страховые продукты, добровольное пенсионное страхование и сбережения в КПК (кредитных потребительских кооперативах).

Стоит заметить, что, согласно указанию ЦБ "О составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов", им должны бы быть доступны еще и ПИФы "рыночных финансовых инструментов". За этим общим определением на самом деле скрывается возможность приобретать паи фондов разных типов — облигационных, индексных, ориентированных на другие страны и пр. И инвестору не помешает изучить их инвестиционные декларации, что несколько нарушает логику ЦБ, согласно которой читать клиент не склонен.

Вообще же, предложенный для разных классов набор инструментов вызывает некоторое недоумение, даже если принять допущение о том, что по мере снижения уровня сбережений надежность вложений обязана возрастать. Как, например, можно всерьез считать вложения в КПК менее рискованными и более прозрачными, чем, например, в корпоративные облигации? Депозитный сертификат инвестору третьего класса доступен, а облигации того же самого банка — нет.

Для покупки акций и облигаций без плеча инвестору с 350 тыс. рублей нужен финансовый советник, хотя Банк России и согласен дать право на риск в размере 50 тыс. рублей. Но если добавить 100 тыс. рублей, то этот же человек изменится так, что ему можно будет уже совершать сделки и самому.

Зачем вообще вводить имущественный ценз при покупке биржевых инструментов без плеча? Если речь идет о том, чтобы защитить человека от потери последних денег, то таковыми могут быть и 300 тыс., и 500 тыс. рублей. Объяснением может быть то, что 400 тыс. рублей — это предельная сумма ежегодного взноса на ИИС и без финконсультанта для них поначалу будут доступны лишь ОФЗ.

Это, конечно, не приведет к предрекаемому некоторыми брокерами провалу проекта ИИС. Все-таки покупка на такие счета ОФЗ с ежегодным получением налогового вычета — удачная с точки зрения соотношения доходности и надежности операция. Однако будет ли человек, два года успешно отсидевший в гособлигациях, разумнее себя вести, переключившись на акции или срочный рынок,— большой вопрос. А он, скорее всего, попробует новые инструменты, ведь запретный плод сладок.

Пейзаж после биржи

Как бы то ни было, пейзаж рынка изменится. Статистика станет лучше. Средний срок жизни счета вырастет, как благодаря двухлетнему "периоду охлаждения", так и потому, что самые нетерпеливые будут спекулировать через брокеров из других юрисдикций. С жалобами станет проще — за иностранных посредников ЦБ не отвечает, а спекулянты подпишут бумаги о том, что все понимают и им никто ничего не должен.

Обороты и прибыли брокеров упадут, их расходы вырастут, а услуги подорожают. Настолько сильно, насколько жестки будут запреты в окончательном варианте

У начинающих инвесторов возникнут еще и дополнительные затраты на финконсультантов. Для тех, кто изначально собирался инвестировать разумно, это будет означать ухудшение результатов. Для прочих, возможно, наоборот. В конечном счете за повышение финансовой грамотности масс заплатят те, кто и так удержался бы на рынке.

Биржевые обороты тоже поначалу резко упадут, но затем пойдут в рост. Из отсидки потихоньку начнут выходить новые спекулянты и терять деньги в той же пропорции, что и прежде. Фондовый рынок так и не станет оплотом нравственности, там по-прежнему будут торговать мечтой — просто по-другому он не работает. Может, проще запретить биржу?

"Возможно, это не очень удачная концепция, но единственным успешным способом, изобретенным для извлечения из публики сумм, необходимых для предприятий, хороших или плохих, до сих пор была система, подобная Уолл-стрит. И она всегда включала в себя всю эту бессмыслицу,— писал еще в первой половине XX века Фред Швед.— Деньги порой изымались у публики и прямым выколачиванием, но результаты всегда были менее чем удовлетворительны". Впрочем, в России в последнем направлении с тех пор наработан более богатый опыт, чем в США.