Игра на ставках: от Москвы до Мексиканского залива

Замораживание ключевой ставки Банком России привело к некоторой стагнации рублевого долгового рынка. Впрочем, общая тенденция на ее снижение сохраняется, поэтому рублевые облигации позволяют заработать и на высоких ставках, и на курсовом росте. По валютным российским облигациям доходность вплотную приблизилась к своему минимуму, и ждать дополнительного роста курса не следует. Однако есть шансы заработать на долговых бумагах развивающихся стран, в частности Мексики или Турции.

Фото: Юрий Мартьянов, Коммерсантъ / купить фото

Золотая середина

Вложение средств в облигации преследует задачу сохранения этих средств. Как правило, эти в большинстве своем консервативные инструменты позволяют получать доход, немногим выше инфляции. И при использовании этих инструментов необходимо настраиваться на вложения на сроки не менее года. Безусловно, в отдельных случаях можно использовать и более короткие стратегии, но тогда переиграть инфляцию будет сложнее, если вообще возможно.

В настоящее время на российском рынке сложилась довольно редкая ситуация, когда уровень процентных ставок превышает (и даже существенно) текущий и прогнозируемый уровень инфляции. Так, по данным Банка России, инфляция в начале 2017 года опустилась до 5% при прогнозе на конец года 4%. При этом доходность до погашения облигаций федерального займа в настоящее время составляет 8-8,5% годовых в зависимости от срока обращения. Рублевые облигации надежных корпоративных эмитентов (таких как "Газпром", РЖД, "Роснефть" и т. д.) торгуются с доходностью 9-10,5% годовых. Доходность менее надежных выпусков облигаций, так называемого второго эшелона, может доходить до 12% годовых. То есть если даже просто купить эти бумаги до погашения (на сроки два-три года в надежде, что Банку России удастся обеспечить в это время целевой уровень инфляции), можно получить заметную прибавку к сбережениям.

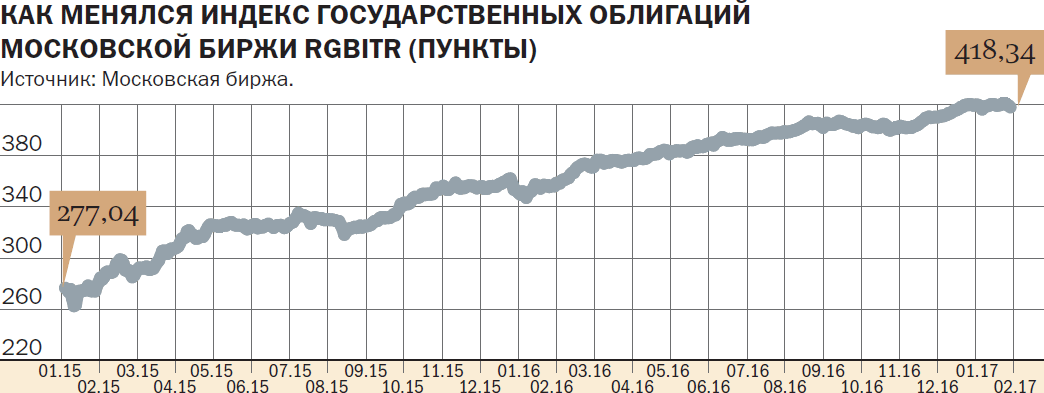

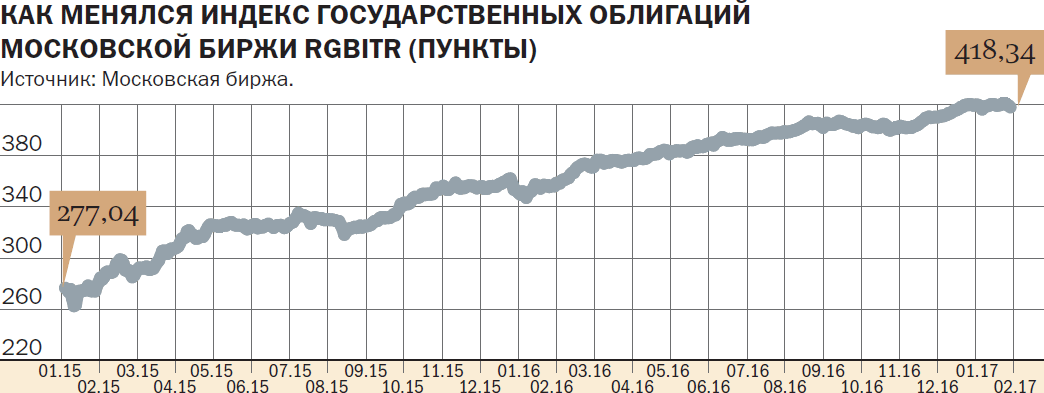

Однако профессиональных управляющих такое положение дела удовлетворяет не всегда. Тем более что это ценные бумаги, а значит, можно зарабатывать на росте их курсовой стоимости. Этот процесс зачастую определяется денежно-кредитной политикой ЦБ, в частности изменением ключевой ставки. Он уже несколько месяцев удерживает ее на отметке 10%, не давая рыночным ставкам сильно снижаться (а соответственно, котировкам ценных бумаг расти). Как отмечает начальник управления аналитических исследований УК "Уралсиб" Александр Головцов, восходящий тренд на рынке рублевых облигаций по большому счету закончился в сентябре. С тех пор котировки 10-15-летних ОФЗ болтаются без четкой тенденции. В цены рублевых госбумаг уже заложены ожидания снижения ключевой ставки до 6,5% годовых в течение полутора лет. По его мнению, сейчас трудно представить сценарий, при котором ставка уйдет существенно ниже этого уровня.

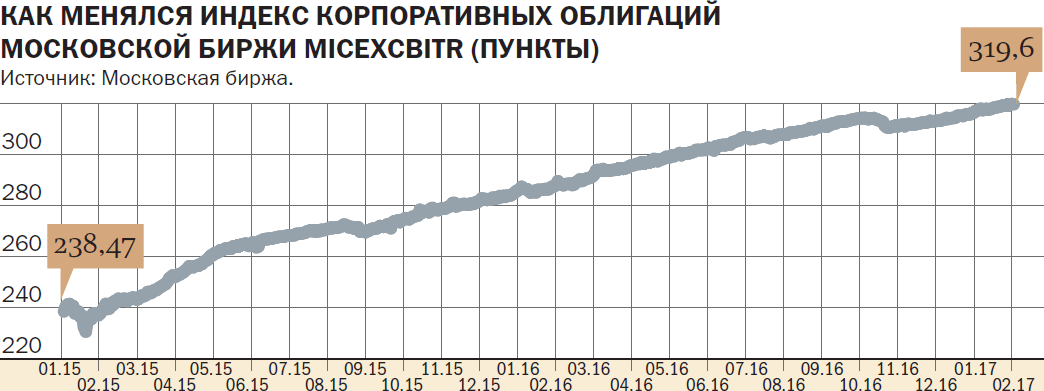

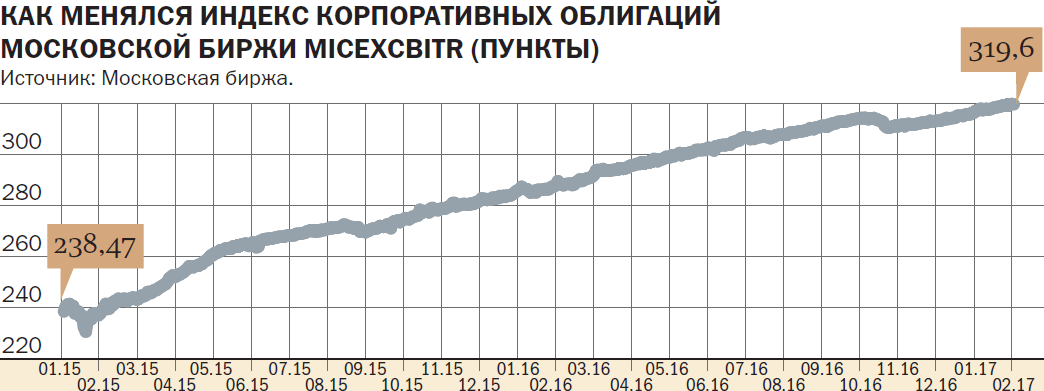

Тем не менее, долгосрочная тенденция на замедление инфляции и снижение рублевых ставок сохраняется. И, как следствие, потенциал для курсового роста по рублевым облигациям, как государственным, так и корпоративным, остается. Хотя и существенно меньший, чем реализованный в 2015-2016 годах, когда доходность даже государственных и надежных корпоративных бумаг достигала 15-20%.

И в нынешней ситуации портфельные управляющие советуют обращать внимание на среднесрочные рублевые облигации. При формировании портфеля следуют "выбирать золотую середину", считает управляющий директор "Сбербанк Управление активами" Евгений Коровин, то есть не приобретать слишком короткие и слишком длинные облигации, а также выбирать качественных заемщиков первого и второго эшелона. Оптимальным может быть портфель, составленный из рублевых бумаг со сроком обращения от полутора до трех-четырех лет.

Как отмечает господин Коровин, короткие рублевые бумаги нет смысла брать "из-за незначительного потенциала роста при снижении ставок". При этом длинные ОФЗ наиболее чувствительны к изменению ключевой ставки, однако их доходность уже подошла к 8% годовых. И при снижении ключевой ставки ЦБ ниже 10% эта доходность будет снижаться не сильно. К тому же длинные бумаги чувствительны к динамке глобальных рынков (из-за того, что существенную их часть приобрели зарубежные инвесторы). Поэтому "ожидание роста ставок на американском рынке будет сдерживать снижение доходности длинных бумаг на российском рынке", отмечает эксперт.

Впрочем, участники долгового рынка не исключают возможности игры и на более коротких колебаниях цен. Так, по мнению начальника управления аналитических исследований УК "Уралсиб", в течение года наверняка будет хотя бы одна глубокая коррекция долгосрочных ОФЗ. "Аппетит к риску среди западных игроков сейчас аномально силен, и рано или поздно он нормализуется",— поясняет эксперт. Такое поведение зависит от сезона и нередко происходит ближе к маю или сентябрю. "При падении цен 10-15-летних выпусков более чем на 5% можно попробовать купить их",— отмечает господин Головцов.

Остается возможность зарабатывать и на текущей доходности облигаций, то есть реализовывать их, не дожидаясь погашения. Как отмечает Александр Головцов, примерно полгода или чуть больше можно зарабатывать на сохранении десятипроцентной ключевой ставки через ОФЗ с плавающим купоном. Такие выпуски еще приносят текущий доход порядка 10,5% годовых. И в сегменте корпоративных обязательств "второго эшелона" остаются бумаги с доходностью выше 11% при более или менее умеренном кредитном риске, указывает эксперт.

В целом вложения в рублевые облигации до конца года могут принести заметно более высоких доход, чем размещение средств на депозитах. Как оценивает Евгений Коровин, доходность по рублевому долговому портфелю в базовом сценарии в этом году снова превысит 10%.

Но нужен нам берег турецкий

Тем, кто имеет возможность вкладывать в долговые обязательства средства в валюте и, главное, возвращать их в валюте (чтобы не тратиться на хеджирование и дополнительные налоги), имеет смысл обратить внимание на еврооблигации. Однако тенденция в этом сегменте долгового рынка в целом прямо противоположная рублевому. Глобально политика американского регулятора, Федеральной резервной системы, направлена на увеличение ключевой ставки.

Как отмечает, председатель совета директоров "ВТБ Капитал Управление активами" Владимир Потапов, несмотря на то, что ожидания по траектории повышения процентных ставок в США смещаются вправо по временной шкале, "общий вектор движения долларовых процентных ставок на ближайшие годы все равно остается растущим на фоне ускорения инфляции". По его мнению, лучшие результаты показывают вложения в высокодоходные короткие инструменты. Однако для успеха необходимо хорошее понимание кредитного риска, отмечает господин Потапов.

Вместе с тем долларовые доходности по российским бумагам уже не те, что были два-три года назад (могла доходить до 15% годовых даже по госбумагам). Как отмечает Евгений Коровин, премия, образовавшаяся в 2014 году на фоне обострения отношений с западными странами, уже ушла. Минимумы по спрэдам российских суверенных еврооблигаций к облигациям казначейства США еще далеко и некоторый потенциал для сужения спрэда есть, хотя и небольшой, считает эксперт. Сейчас он в значительной степени зависит от стабильности цен на нефтяном рынке. Впрочем, по сравнению со ставками валютных депозитов доходность еврооблигаций заметно выше — 3,5-5% годовых, указывает господин Коровин.

На фоне снижения доходности по российским еврооблигациям почти до исторических минимумов профессиональные управляющие обращают внимание клиентов на долговые инструменты, номинированные в валютах других развивающихся стран. В частности, облигации Мексики или Турции. По словам гендиректора "Арикапитала" Алексея Третьякова, эти страны сейчас находятся в ситуации, похожей на российскую пару лет назад. Из-за роста политических рисков в последнее время западные инвесторы покидали местный рынок, в результате курсы мексиканского песо и турецкой лиры опустились до исторических минимумов, а местные центральные банки повысили процентные ставки до максимума с 2009 года, поясняет он. Так, в начале февраля 2017 года ЦБ Мексики поднял ставку до 6,25%.

По оценке аналитика по финансовым инструментам с фиксированной доходностью банка Julius Baer Алехандро Хардзиежа, краткосрочные облигации, номинированные в мексиканских песо, в настоящее время выглядят наиболее привлекательными. Например, доходность по двухлетним государственным облигациям Мексики в национальной валюте в настоящее время составляет 6,7% годовых. По мнению эксперта, это обеспечивает комфортный уровень защиты от волатильности валюты, в то время как срок погашения по ценной бумаге очень короткий.

Впрочем, если вкладывать в подобные бумаги развивающихся стран, номинированные в национальной валюте, то нельзя забывать о защите от сопутствующих рисков.