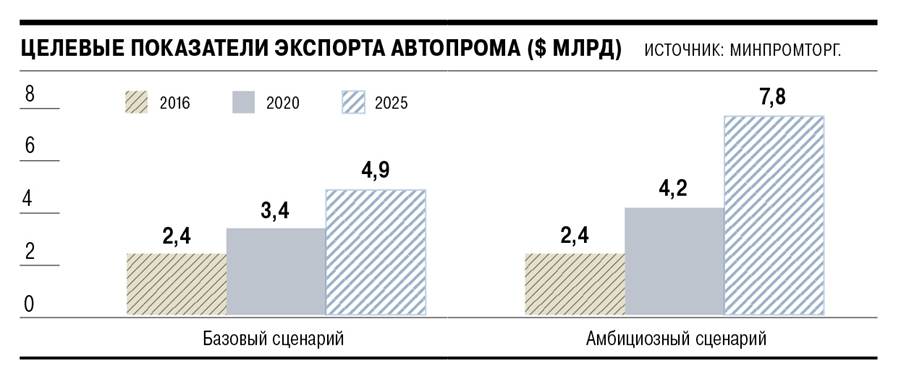

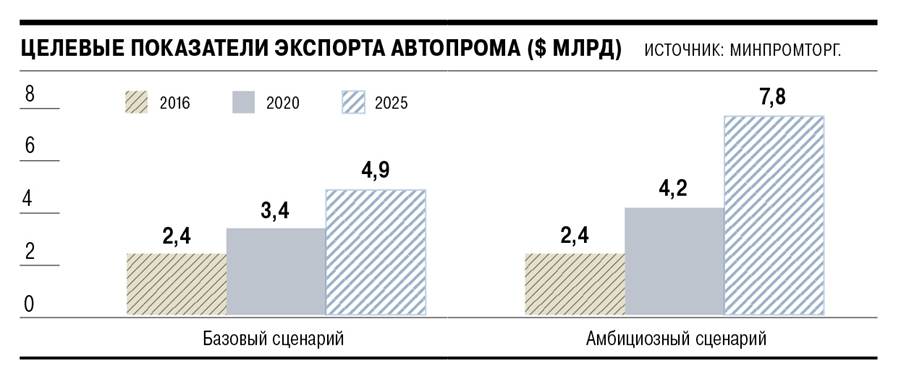

В стратегию экспорта автопрома до 2025 года Минпромторг заложил два сценария: базовый — с ростом продаж до $4,9 млрд и амбициозный — до $7,8 млрд. Оба варианта требуют массированной господдержки — до 215 млрд руб. по амбициозному сценарию. Экспорт должен компенсировать спад внутреннего рынка, но источники “Ъ” в отрасли не уверены, что удастся реализовать хотя бы базовый сценарий. Они также опасаются, что в случае прекращения госсубсидий развитие экспорта остановится.

Рисунок: Виктор Чумачев, Коммерсантъ

Минпромторг опубликовал проект стратегии развития экспорта в автопроме до 2025 года. По базовому сценарию ожидается рост экспорта до $4,9 млрд: до 240 тыс. машин в год (10% от производства) и на $1,6 млрд автокомпонентов. В амбициозном сценарии экспорт растет до $7,8 млрд: 400 тыс. автомобилей и автокомплектов (16%) и на $2,5 млрд компонентов. В базовом сценарии госсубсидии под экспорт в 2018–2025 годах составят 136 млрд руб., в амбициозном — 215 млрд руб.

Экспорт считается одним из инструментов восстановления отрасли, пострадавшей из-за спада внутреннего спроса в 2013–2016 годах. В прошлом году автоэкспорт составил $2,4 млрд ($3,4 млрд с учетом шин), было поставлено 82 тыс. машин (67 тыс. легковых, 6 тыс. LCV, 8 тыс. грузовиков и около 2 тыс. автобусов). С 2013 года экспорт готовых машин упал на 32%, с $2,2 млрд до $1,5 млрд, а экспорт в СНГ снизился в 2,7 раза.

В отличие от ориентированных на экспорт стран (Турция, Мексика, Индия) у РФ нет развитой системы торговых соглашений с крупными рынками, из-за этого продукция на 15–30% дороже, чем у конкурентов, признается в стратегии. У производителей РФ нет «продукции передового технического уровня», сильных брендов и выстроенных каналов сбыта за рубежом, но они могут конкурировать в нижнем ценовом сегменте. К слабым сторонам российской продукции документ относит и высокую себестоимость логистики, слабое развитие сети поставщиков, санкции. Сильные стороны — большое число недозагруженных производств машин и компонентов первого уровня, относительно недорогие труд и инфраструктура, близость к рынку Европы. В Минпромторге считают, что можно использовать окно «низкой себестоимости» для экспансии за рубеж, есть и планы разместить в РФ выпуск экспортно-ориентированных зарубежных моделей. К угрозам отнесены укрепление рубля, усиление санкций и рост требований по локализации производств на развивающихся рынках.

Приоритетными рынками экспорта для российских концернов названы СНГ, Ближний Восток (Иран, Ливан, Иордания), ряд стран Европы (Чехия, Германия, Австрия), Азии (Индия, КНР), Африки (Египет, Алжир, Тунис, Эфиопия), отдельные страны Латинской Америки и Юго-Восточной Азии. Для международных автопроизводителей приоритетными сочтены СНГ, Иран и Ливан, а также рынки Турции, ЮАР, Египта и Туниса.

В целом принципиально новых мер поддержки экспорта в проекте нет. Планируется формирование стабильной системы поддержки экспорта на восемь-десять лет для возможности расчета бизнес-кейсов на жизненный цикл модели. Ставка сделана на развитие поставщиков субкомпонентов и материалов второго и третьего уровней для снижения себестоимости и зависимости от курса рубля. Также упор сделан на устранение системных барьеров и издержек при ввозе продукции на зарубежные рынки (соглашения о зонах свободной торговли, гармонизация техрегулирования с международными стандартами). Планируются целевые программы поддержки международных автоконцернов, размещающих в РФ экспортные производства (80–100 тыс. машин в год на семь-десять лет). Это должно дать базовую загрузку для дальнейшей локализации. «Для запуска производств в 2022–2024 годах необходимо сформировать программу и провести переговоры в 2018–2019 годах». В проект вошла идея, которую лоббировала Volkswagen Group — система налоговых бонусов за экспорт, которые можно использовать для зачета импортных пошлин.

В «Соллерсе» говорят, что с учетом планов УАЗа (к 2020 году планируют экспорт 20 тыс. машин в год, порядка 30% от продаж) компании важно понимать, что поддержка экспорта будет сохранена как минимум в среднесрочной перспективе. Стратегия позволяет инвестировать в развитие и продвижение продуктов за рубежом, поясняют в компании, создавать систему дистрибуции и сборочных производств. Но в «Соллерсе» считают, что документ надо доработать и конкретизировать с точки зрения анализа приоритетных рынков и конкурентных преимуществ автопрома РФ.

Источник “Ъ” в иностранном концерне говорит, что экспорт может дать дополнительные продажи, но на практике «гиперскачка экспорта, влияние которого будет ощутимо, не случится». Он отмечает отсутствие бюджетной эффективности поддержки экспорта: государству выгоднее вложить средства во внутренний рынок, который дает больше налогов. Он не исключил, что «как только государству наскучит давать деньги», идея экспорта как спасения отрасли умрет. Другой источник “Ъ” на рынке рассуждает, что «непросто дотянуться и до базового сценария». «Вызывает сомнение, что низкая стоимость рубля способна стимулировать экспорт: кризис 2014–2015 годов показал, что падение рубля не отразилось на международных продажах»,— отмечает он.