Уральский рынок потребительского кредитования начинает восстанавливаться после кризиса и ежемесячно демонстрирует рост показателей. Участники рынка отмечают, что влияние на спрос на кредиты оказывает снижение ставок, а также возвращение лояльного потребительского поведения населения. Впрочем, растет и количество отказов заемщикам.

Фото: Виктор Коротаев, Коммерсантъ / купить фото

Спрос на наличные

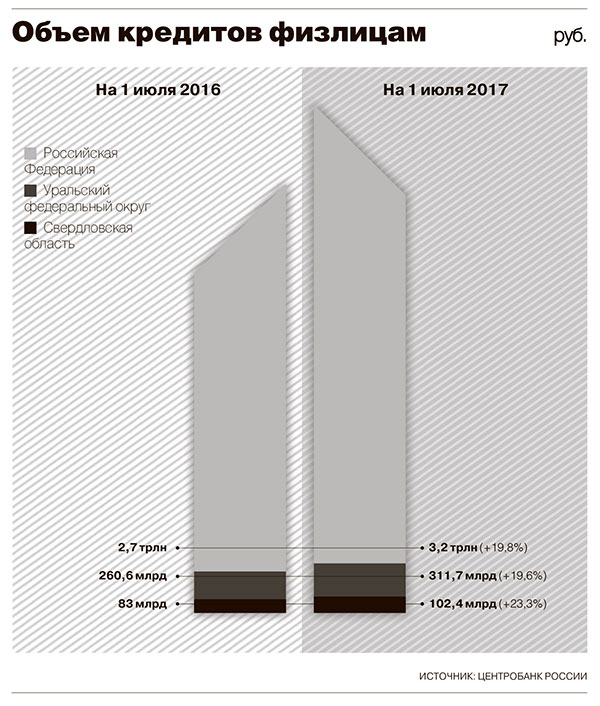

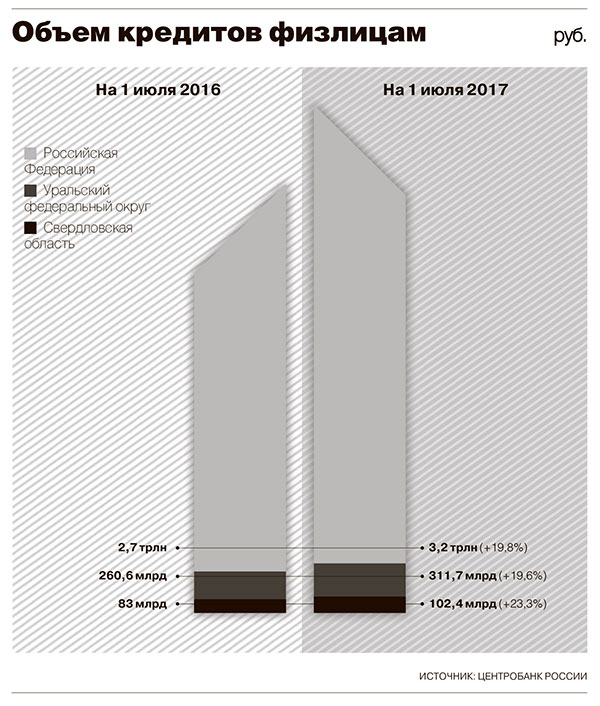

С начала года объем портфелей потребительских кредитов 200 крупнейших российских банков, по рейтингу „Ъ”, увеличился почти на 400 млрд руб. Общий объем кредитов, выданных гражданам крупнейшими банками, на 1 июля превысил отметку в 10 трлн руб.

Участники уральского банковского рынка подтверждают общероссийские тенденции. Уральский банк Сбербанка за первое полугодие 2017 года выдал 181,5 тыс. потребительских кредитов. Это на 5% больше, чем за аналогичный период 2016 года. В объемном выражении увеличение составило 14%, сумма предоставленных за первое полугодие потребительских кредитов достигла 31,6 млрд руб. Средняя сумма потребительского кредита в Уральском банке Сбербанка увеличилась со 160 тыс. руб. (в первом полугодии 2016 года) до 174 тыс. руб., то есть на 8,7%. Управляющий Уральским филиалом ВТБ24 Сергей Кульпин сообщил, что за шесть месяцев 2017 года ВТБ24 выдал 85 тыс. кредитов и кредитных карт частным клиентам и предпринимателям на сумму 40,1 млрд руб. Это на 14% больше по количеству и на 29% больше по объему, чем за аналогичный период прошлого года. Прирост кредитного портфеля ВТБ24 в УрФО в первом полугодии составил 3,8% к аналогичному периоду прошлого года, портфель вырос на 6,8 млрд руб., до 185,5 млрд руб. Прирост кредитного портфеля физлиц составил 4,3%, он вырос до 173,3 млрд руб.

По словам господина Кульпина, драйверами розничного кредитования в первом полугодии стали кредиты наличными и ипотека. Из всего объема выданных кредитов 46% пришлось на кредиты наличными и 35% — на ипотечные кредиты. Взрывной рост показало также автокредитование. В первом полугодии ВТБ24 выдал в УрФО 4350 автокредитов на сумму 2,6 млрд руб. (в том числе в Свердловской области — 1025 автокредитов на общую сумму 578 млн руб.). Показатель по УрФО оказался на 51% выше по объему и на 39% больше по количеству, чем годом ранее.

По итогам полугодия портфель кредитов физическим лицам розничного филиала ВТБ (бывший банк Москвы) в Свердловской области с начала года вырос на 7% и на 1 июля 2017 года составил 15,7 млрд руб. В том числе портфель кредитов наличными составил 8 млрд руб., портфель ипотечных кредитов — 7 млрд руб. С начала года филиал выдал частным клиентам около 4600 кредитов на общую сумму 2 млрд руб. При этом количество выданных кредитов увеличилось на 5%, а объем средств — на 26% по сравнению с первым полугодием 2016 года. Средняя сумма кредита выросла на 20% — с 378 тыс. руб. до 454 тыс. руб.

«Первое полугодие мы завершили с ростом объемов выдачи потребительских кредитов, при этом росли мы планомерно, каждый месяц увеличивая выдачи. Наш рост обеспечивает широкая линейка кредитов: и кредит на любые цели, и ипотека, и рефинансирование кредитов сторонних банков, и кредитные карты, гибкие условия для клиентов, технологичность, быстрота принятия решения по кредиту, а также федеральный масштаб присутствия банка»,— отмечает заместитель председателя правления СКБ-банка Василий Кочнев. Рост объемов выдачи по банковской группе, в которую входят Уральский банк реконструкции и развития (УБРиР) и ВУЗ-банк, за первое полугодие составил около 10%.

Ставки следят за ЦБ

По словам участников рынка, на рост объемов кредитования существенное влияние оказали изменения ключевой ставки Банка России (на 1 января она составила 10%, на 31 июля — 9%). Василий Кочнев отмечает, что процентные ставки, начиная с конца 2016 года, снижаются вслед за снижением темпов инфляции. «На данный момент ставки по обычным потребительским кредитам на рынке начинаются от 13,9%, что является одним из самых низких уровней за всю историю современной России. Соответственно, и удовлетворенность населения ставками сейчас высокая. Наши соотечественники активно кредитуются»,— пояснил он. Начальник управления кредитных продуктов УБРиР Светлана Давыдова сообщила, что банк с начала года снизил среднее значение процентных ставок на 2%. Сбербанк снизил процентные ставки по всей линейке потребительских кредитов с 1 мая до 4 п.п. Минимальная ставка по потребительскому кредиту составила 12,9% годовых. Также был введен дополнительный дисконт в размере 1 п.п. по кредиту без обеспечения за использование digital-сервисов, например, при подаче заявки на кредит через интернет-банк.

Василий Кочнев считает, что умеренный рост экономики и снижение темпов инфляции должен способствовать тому, что ЦБ в перспективе продолжит снижать ключевую ставку, что в свою очередь приведет к снижению стоимости фондирования для банков и, как следствие, снижению ставок по кредитам. Совет директоров Банка России 28 июля принял решение сохранить ключевую ставку на уровне 9% годовых. Регулятор не исключает, что во втором полугодии возможно ее снижение. «Процентные ставки по кредитам уменьшились, при этом их уровень поддерживает умеренный спрос на заемные средства. Банки продолжают придерживаться консервативной политики, смягчая ценовые и неценовые условия кредитования, прежде всего, для надежных заемщиков», отмечается в официальном сообщении Центробанка. По данным ЦБ, в России продолжается восстановление экономической активности. Наряду с увеличением инвестиций и производства повысились темпы прироста расходов на потребление домашних хозяйств.

Заемщиками становятся не все

Несмотря на растущие показатели, по данным совместного исследования бюро кредитных историй «Эквифакс Кредит Сервисиз» и сервиса онлайн-кредитования «Е заем», в 2017 году банки увеличили долю отказов клиентам в кредите с 64% до 65%, а микрофинансовые организации (МФО) сократили с 58% до 47%. «Банки стали активнее привлекать новых клиентов, так как чувствуют выход из кризиса и уже готовы наращивать розничные портфели. При этом неминуемо падает доля одобренных заявок. То есть зарабатывать больше хотят и те, и другие, но МФО для этого нужно как можно больше повторных клиентов, а банкам — новых»,— поясняет управляющий директор сервиса «Е заем» Лига Трупа.

Банкиры утверждают, что по-прежнему скрупулезно подходят к оценке заемщиков. «Но в условиях стабилизации экономики, прекращения падения реальных доходов населения, снижения общей долговой нагрузки клиентов, некоторое смягчение требований наблюдается как по условиям кредитования (например, по максимальной сумме кредита), так и по сегментам заемщиков (сферы занятости, территории проживания)»,— говорит Василий Кочнев из СКБ-банка. «Требования, предъявляемые к клиентам, не изменились. Однако банк продолжил работу над совершенствованием своей риск-модели для проведения более объективной оценки потенциальных заемщиков с целью расширения сегментов кредитования»,— рассказала Светлана Давыдова.

Управляющий розничным филиалом ВТБ в Екатеринбурге Алексей Долгов полагает, что потребительское кредитование оживает вопреки реальным доходам населения. «Основным фактором роста объема выданных потребительских кредитов является отложенный спрос со стороны клиентов на кредит плюс укрепление рубля и снижение процентных ставок, поэтому у людей появился экономический оптимизм. Это означает, что, несмотря на усталость от кризиса, люди видят позитивные изменения. После резкого роста курса валюты потребители боялись кредитоваться, однако потребности никуда не ушли, и на сегодняшний день население, в принципе, адаптировалось к текущему уровню цен и продолжает решать свои базовые потребности. Это и ремонт, и покупки, и кредиты на образование, путешествия»,— пояснил он. Кроме того, господин Долгов указывает на то, что существенную долю в общем объеме кредитов занимает программа по рефинансированию кредитов. В розничном филиале ВТБ за полгода ею воспользовались более 1,5 тыс. человек, общая сумма выданных в рамках рефинансирования кредитов составила 900 млн руб.

Участники уральского банковского рынка уверены, что положительная растущая динамика спроса на потребительские кредиты продолжится во втором полугодии 2017 года. «У нас есть все основания полагать, что второе полугодие станет для потребительского кредитования в Свердловской области очередным периодом роста. Если проследить тенденцию, вполне вероятно, что к концу года минимальные ставки по кредитам наличными составят 12–13%»,— отмечает Алексей Долгов. По его мнению, в качестве перспективной тенденции можно отметить более лояльное отношение к заемщику, упрощение условий и процедуры выдачи кредитов.