Две трети проектов по оздоровлению банков не являются эффективными, подсчитали в международном рейтинговом агентстве Fitch Ratings. Треть уже потребовала повторной санации, так как инвесторы сами обанкротились или были санированы. Государству в итоге санации обошлись на 500 млрд руб. дороже, чем возможные банкротства. По мнению экспертов, смена Банком России механизма санации вопроса не решит, проблема не в нем, а в самих инвесторах, которых утверждал все тот же ЦБ.

Фото: Александр Подгорчук, Коммерсантъ / купить фото

Fitch Ratings 26 сентября презентовало доклад о трансформации российской банковской системы, где оценило эффективность действующих санаций — тех, что проводились Агентством по страхованию вкладов через кредитный механизм. Он действовал с 2008 до середины 2017 года (выдача займа инвестору на десять лет под 0,5% годовых). По подсчетам Fitch, 10 проектов из 30 последних санаций закончились плачевно — санаторы сами обанкротились или были санированы («Открытие», Бинбанк, Татфондбанк и Пробизнесбанк оздоравливали 10 проблемных банков). При этом 20 оздоравливаемых банков не показывают достаточной прибыли для того, чтобы вовремя восстановить капитал. По оценке Fitch, на санацию банков с 2014 года потрачено 1,14 трлн руб., на выплаты вкладчикам банков, лишенных лицензий,— 1,6 трлн руб. При этом по расчетам аналитиков прямые потери государства от банкротства банков были бы на 500 млрд руб. меньше, чем в итоге было потрачено на санацию.

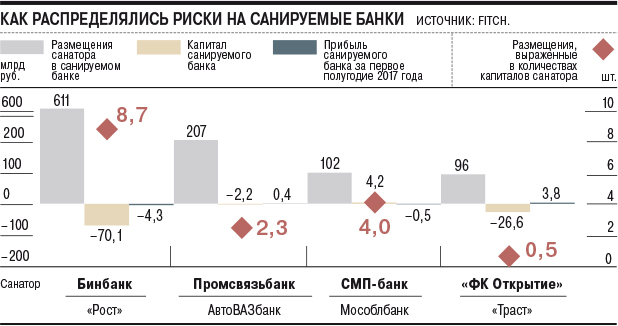

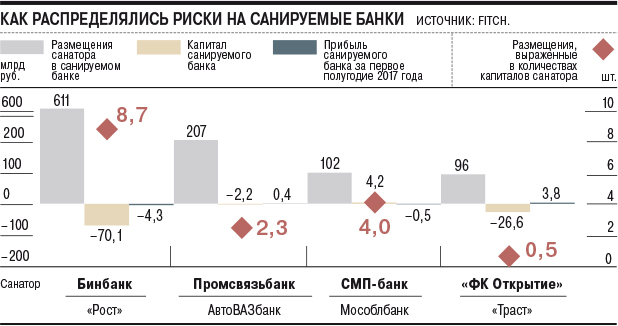

По оценке агентства, теперь судьба ряда санаторов сильно зависит от санируемых ими банков. Fitch Ratings обращает внимание на случаи, где переданные на баланс оздоравливаемого банка активы значительны: банк «Рост» с активами 611 млрд руб. (санировался Бинбанком), Автовазбанк — 207 млрд руб. (санируется Промсвязьбанком), Мособлбанк — 102 млрд руб. (санируется СМП-банком) и «Траст» — 96 млрд руб. (санатор — «Открытие»).

Все эти банки, несмотря на процесс оздоровления, имеют отрицательный капитал. «Смогут ли они восполнить провал по капиталу — большой вопрос,— подчеркнул старший директор по финансовым институтам Fitch Ratings Александр Данилов.— Таким образом, на эти проекты может потребоваться дополнительный объем поддержки».

В Промсвязьбанке и СМП-банке не согласны с оценкой агентства. «Банк считает некорректными данные формулировки,— сообщили в пресс-службе СМП-банка.— Переданные активы размещалась против обеспечения в виде ценных бумаг высоконадежных эмитентов, а также в виде помощи инвестора санируемому банку с целью создания эффективно работающего кредитного портфеля и удержания и развития клиентской базы. Процесс санации кредитных организаций идет в полном соответствии с утвержденным планом». Уверены в эффективности оздоровления и в Промсвязьбанке. «С момента утверждения Промсвязьбанка санатором Автовазбанк стал операционно прибыльным — на уровне 2,6 млрд руб. на шесть месяцев 2017 года, в чем и заключается смысл оздоровления,— сообщили в пресс-службе Промсвязьбанка.— Отрицательная величина собственных средств сократилась почти в три раза. Около 30% баланса банка сформированы ценными бумагами из ломбардного списка ЦБ, что говорит об их надежности. Санация Автовазбанка не несет для банка рисков». «Открытие» и Бинбанк уже перешли под управление ЦБ и сами будут санированы.

Эльвира Набиуллина, глава Банка России, 28 марта 2017 года

Банк на санации сейчас мог не соблюдать нормативы, при этом проводя те же операции, что и нормально функционирующий банк. А санатор получал доступ к практически бесплатным льготным ресурсам

Новый механизм санации — рекапитализация проблемного банка с использованием средств фонда консолидации ЦБ более перспективен, считает Fitch Ratings. По мнению аналитиков агентства, прежний механизм не работает из-за больших затрат и сроков оздоровления, а также использования некоторыми инвесторами баланса спасаемого банка для передачи своих проблемных активов.

Но банкиры уверены: проблема не в механизме. «Старый механизм санации банков абсолютно рабочий при соблюдении двух условий,— отмечает первый зампред правления Совкомбанка Сергей Хотимский (с 2015 года санирует банк “Экспресс-Волга”.— “Ъ”).— Во-первых, инвесторы должны были хеджировать процентный риск сразу после получения кредита на оздоровление. Во-вторых, очень важно грамотно провести due diligence, ведь санация ничем не отличается от покупки банка — и если ты недооценил масштаб проблем, то это твой бизнес-просчет, как в любой другой сделке. Если все делать по уму, то процесс оздоровления вполне может быть эффективным». По мнению главы Абсолют-банка Андрея Дегтярева (с 2016 года санирует Балтинвестбанк), и в старом механизме были возможности для успешной санации проблемного банка при условии добросовестного выполнения плана финансового оздоровления, однако новый механизм (через фонд консолидации банковского сектора) менее затратен для государства, так как средства напрямую поступают в капитал банка.

Как ЦБ оценил мгновенный эффект для рынков от санации «Открытия»

Реакцией рынков на санацию группы «Открытие» и опасения за состояние банковской системы были укрепление рубля, снижение ставок на межбанковском рынке, рост профицита ликвидности и вложений нерезидентов в госдолг РФ — и стабильность долгосрочных ожиданий по ставке.