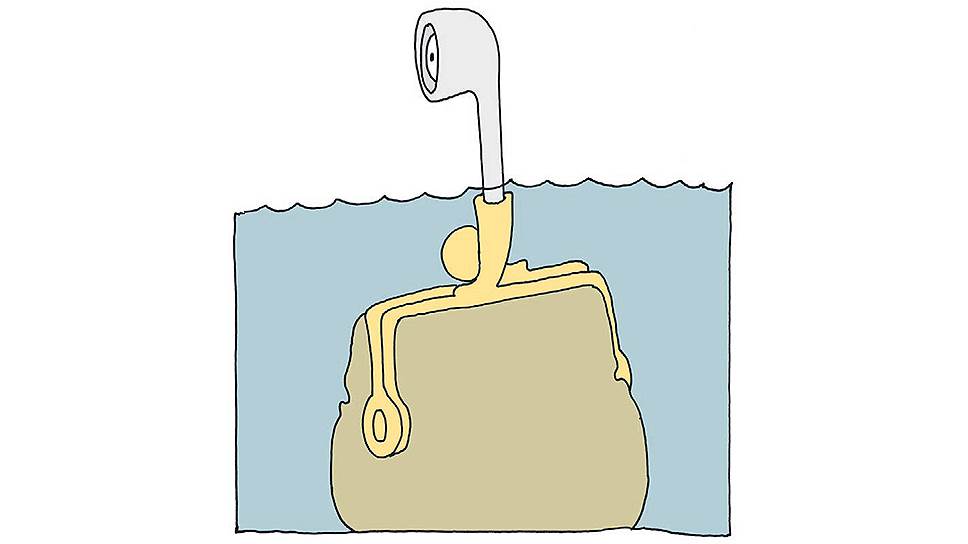

Китайские инвесторы планируют вложить $2 млрд в создание экспортного металлургического кластера на Дальнем Востоке мощностью до 5 млн тонн в год, и им уже обещаны всевозможные льготы в рамках ТОР. Но пока не выбраны ни площадка для производства, ни сырьевая база. Российские металлурги настроены скептично: стальные мощности в стране и так профицитны, а вопрос ограничения господдержки избыточных производств поднимался и на уровне российского правительства, и на уровне G20.

Фото: Олег Харсеев, Коммерсантъ

Гонконгская компания Debang Guangdong, входящая в китайскую Hebei Luanhe Group, планирует вместе с другими металлургами КНР создать экспортно ориентированный кластер на Дальнем Востоке, сообщило во вторник Минвостокразвития по итогам встречи главы министерства Александра Галушки с председателем совета директоров Hebei Luanhe Яо Сяодуном. Господин Яо сказал, что в рамках концепции «Один пояс — один путь» можно создать «производственную базу на Дальнем Востоке, откуда можно было бы торговать металлургической продукцией с третьими странами». Hebei Luanhe готова запустить промышленный парк и стать его якорным инвестором, построив электрометаллургический комбинат, а для реализации кластера в целом был сформирован консорциум инвесторов, включающий государственную Sinosteel Corporation, частные Rizhao Steel Holding Group и Jianlong Group, а также другие компании, сказал глава китайской группы.

На первом этапе планируется создать меткомбинат мощностью 1–3 млн тонн стали в год, на втором этапе (после 5 лет работы комбината) — «обеспечить работу производственно-сбытовой цепочки, которая включит в себя добычу сырья, непрерывное плавильное производство, выпуск конечной продукции и сбыт за рубежом (планируемый объем производства — 3–5 млн тонн в год), а в будущем возможна локализация выпуска сталелитейной продукции, которая может быть также востребована на внутреннем рынке РФ», говорится в сообщении Минвостокразвития. Предполагаемый объем инвестиций — $2 млрд.

Александр Галушка сказал, что проект направлен на развитие экспорта в АТР и «необходимо найти площадку с учетом специфики металлургических предприятий». Минвостокразвития готово предоставить все налоговые льготы, административные преференции и поддержку, которые получают инвесторы ТОР, отметил министр. Яо Сяодун уточнил, что Hebei Luanhe как инициатор проекта заинтересована в его скорейшей реализации и ее представители «намерены через месяц приехать на Дальний Восток, чтобы осмотреть возможные площадки для производства».

Судя по статистике ФТС, на первом этапе Hebei Luanhe придется конкурировать за лом прежде всего с зарубежными импортерами: за девять месяцев 2017 года экспорт лома черных металлов из ДВФО составил около 608 тыс. тонн (в основном — в Южную Корею). Какие месторождения могут быть выбраны для разработки на втором этапе, пока неясно. Но источники “Ъ”, близкие к «Мечелу» и Evraz, владеющими железорудными месторождениями в Якутии, пока не слышали о каких-либо детальных переговорах с китайскими инвесторами (официально в компаниях тему не комментируют).

Исполнительный директор ассоциации предприятий черной металлургии «Русская сталь» (объединяет крупнейших игроков РФ) Алексей Сентюрин отмечает, что стремление китайских металлургов развивать мощности за пределами КНР продиктовано в первую очередь промышленной политикой Китая по сокращению экологически вредных и неэффективных производств, а также обязательством страны в рамках G20 по сокращению своих избыточных мощностей (на 150 млн тонн к 2020 году). По данным ОЭСР и Worldsteel, мощности КНР по выпуску стали по итогам 2016 года были 1,16 млрд тонн, объем производства — 808,4 млн тонн, чистый экспорт — 94,5 млн тонн (крупнейший экспортер). Но в декабре 2016 года при G20 был создан Глобальный форум по проблеме избыточных сталеплавильных мощностей, который был бы невозможен без участия в нем Китая, напоминает господин Сентюрин, и все страны—участницы форума, включая Россию, признали необходимость борьбы с существующими и тем более потенциальными новыми избыточными мощностями, а также экспорта этих избыточных мощностей в другие страны. Россия уже давно интегрирована в международную торговлю металлами, и потребление металла внутри РФ ниже производственных мощностей, отмечают в «Русской стали». По данным Worldsteel, Россия — третий по величине глобальный нетто-экспортер стали с объемом 26,9 млн тонн в 2016 году. Предоставление любых бюджетных средств или льгот для создания новых производственных мощностей экспортно ориентированного китайского стального производства на Дальнем Востоке может идти вразрез не только с идеологией Глобального форума, но и с выводами по итогам отраслевого совещания весной 2016 года под руководством вице-премьера Аркадия Дворковича, указывают в «Русской стали».

Китайские инвесторы, в том числе горно-металлургические компании, интересуются многими возможностями за рубежом, но до реализации доходит лишь один из десятков проектов, скептичен собеседник “Ъ” среди металлургов. Хотя в привлечении инвесторов заинтересованы и российские власти, готовые предоставлять льготы, часто все остается на уровне намерений, говорит он.