Рынок выехал на страховании жизни

Драйверами роста на рынке страхования в Сибири в 2017 году стали полисы жизни и авиа: в среднем сборы в этих сегментах выросли от 30 до 40%. Причины резко возросшей популярности этих видов страхования эксперты связывают с резкой и агрессивной политикой банков и авиакомпаний, требующих соответствующие полисы при предоставлении услуг потребителям. Аутсайдерами отрасли в то же время стали каско, ОСАГО и ДМС.

Фото: Николай Цыганов, Коммерсантъ

Банки в помощь

Для страховщиков в Сибири 2017 год стал удачным — рынок, несмотря на падение спроса по отдельным видам страхования, показал значительный прирост. По предварительным оценкам, в прошлом году участники рынка в сибирских регионах собрали около 78 млрд руб., показав рост на 12% по сравнению с аналогичным периодом 2016 года. Локомотивами роста как в Сибири, так и на общероссийском рынке стали страхование жизни, авиастрахование, сельхозстрахование, страхование имущества физических лиц и опасных объектов.

При этом наибольший рост показало страхование жизни. По предварительной оценке председателя Сибирской межрегиональной ассоциации страховщиков Геннадия Плотникова, доля страховых премий в этом сегменте в Сибири достигла 20,5 млрд руб. «Это касается как абсолютного прироста, так и объема собранных премий — увеличение на 40% (с 14,7 до 20,5 млрд руб.)»,— говорит он.

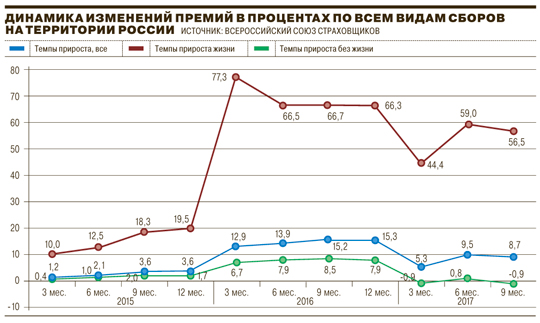

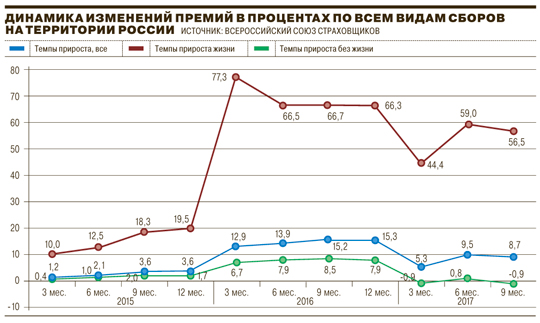

То, что страхование жизни — основной драйвер страхового рынка, подтверждает и тот факт, что общий объем страховых премий без полисов страхования жизни снизился в 2017 году примерно на 1%, тогда как в целом по рынку за этот период наблюдался прирост на 12%, отмечают во Всероссийском союзе страховщиков.

Рост этого сегмента, по данным рейтингового агентства «Эксперт РА», объясняется активностью банков, которые принесли в него около 80% сборов. В то же время традиционный для страхования жизни агентский канал не способен конкурировать с кредитными организациями — его доля едва превышает 6%, констатируют эксперты: «Сегодня банки являются максимально эффективным каналом продаж, привлекая новых клиентов и недорого организуя сами продажи, в то время как сборы через агентский источник пользуются все меньшим спросом».

Это мнение разделяет и первый заместитель начальника Сибирского ГУ Банка России Марина Асаралиева: «Сбор премий по страхованию жизни увеличился по нескольким причинам, в том числе за счет активизации банковского канала продаж полисов страхования жизни, увеличения объемов потребительского и ипотечного кредитования, поскольку страхование жизни позволяет получать кредиты на более выгодных условиях».

Растет и количество экономически активных граждан возрастной категории 30–50 лет, ведущих активный образ жизни и не имеющих детей, которые чаще выбирают для себя страхование жизни по рискам травмы и инвалидности. Молодые семьи также инвестируют в накопительное страхование, в том числе в пользу ребенка.

Генеральный директор «ВТБ Страхование жизни» Максим Пушкарев полагает, что наметившаяся тенденция объясняется совокупностью причин: это недоверие потребителя к пенсионной системе, падение доходов и отсутствие накоплений. «По Сибирскому округу объем сборов компании в 2017 году составил 434 млн руб., что в 4,5 раза больше аналогичного показателя прошлого года. Я полагаю, что это продиктовано растущим спросом со стороны обычного потребителя, который приобретает полисы из-за непрозрачности пенсионной реформы, уменьшения доходов, отсутствия накоплений семей и необходимости оплачивать лечение самостоятельно»,— рассказал господин Пушкарев. «При этом средний чек полиса накопительного страхования жизни, по нашей оценке, снизился, что демонстрирует тенденцию рынка последних двух лет. Это обусловлено тем, что продукты стали продавать в рознице, где минимальная сумма договора небольшая, а не только через персональных менеджеров клиентам среднего уровня и сегменту Private Banking»,— комментирует эксперт.

По прогнозам участников отрасли, страхование жизни будет оставаться устойчивым локомотивом роста всей страховой отрасли в ближайшее время. «Это происходит в связи с тем, что ставки по банковским депозитам остаются низкими, и из-за недавнего снижения ключевой ставки до 7,75% в будущем они продолжат снижаться»,— комментирует Марина Асаралиева. «Есть основания полагать, что активность в секторе инвестиционного страхования жизни будет оставаться очень высокой, что, в свою очередь, приведет к устойчивому росту всего сектора страхования жизни»,— считает она.

При этом собеседница ожидает, что стоимость страхового полиса продолжит индексацию. Так, к примеру, в 2017 году средняя стоимость одного страхового полиса составила 70,8 тыс. руб., тогда как годом ранее этот показатель составлял 46,4 тыс. руб. (рост на 52,7%).

Полезное страхование

Помимо страхования жизни, популярностью у потребителей в 2017 году пользовались авиастрахование и страхование имущества физических лиц. Премии по авиастрахованию (страхование рисков пассажиров и авиаперевозчиков, возникших в рамках осуществления авиационной деятельности) увеличились примерно на 33,4%, что, по словам участников рынка, связано с возросшей популярностью на самостоятельные туры, продолжающимся перетоком покупателей в онлайн и ежегодным увеличением пассажиропотока. К примеру, авиакомпания S7 в 2017 году увеличила перевозки пассажиров на 8,4%, «Аэрофлот» — на 12%, «Россия» — на 41,5%, «ЮТэйр» — на 9,1%.

Также наблюдается рост на рынке страхования имущества физических лиц (на 8%), который является одним из самых популярных и востребованных видов среди населения.

Рост сегмента, считают эксперты, обусловлен низким уровнем проникновения этого вида страхования в целом на рынке. По данным игроков рынка, в России застраховано всего около 5–7% жилья, в то время как в европейских странах добровольным страхованием охвачено до 80% недвижимости. В Сибири договоры страхования имущества имеют порядка 20% частных домохозяйств.

Другим фактором, повлиявшим на рост сборов по страхованию личного имущества, стало развитие банковского канала продаж полисов. Все больше федеральных и региональных банков предлагают заемщикам при заключении договора ипотечного кредитования коробочные продукты, обеспечивающие защиту имущества граждан. Условия по этим продуктам достаточно простые, стоимость полисов небольшая, при этом договор страхования заключается в офисе банка. Согласно статистике Центробанка, сборы через банковский канал в сегменте страхования имущества в 2017 году увеличились на 36,5%.

В аутсайдерах

Наименьшим спросом в отрасли по итогам 2017 года пользовались такие продукты, как страхование от несчастных случаев — падение на 11,5%, ОСАГО — на 9,2%, ДМС — на 6%, каско — на 1%.

Сектор страхования автокаско демонстрирует отрицательную динамику второй год подряд, утверждают участники рынка. «Упал рынок, падают продажи новых автомобилей, в свою очередь, падает платежеспособный спрос»,— констатирует Геннадий Плотников.

Снижение страховой активности потребителей в сегменте каско неразрывно связано со стагнацией на авторынке, высокими процентами по автокредитам и падением доходов населения.

«У населения не становится больше денег: инвестиций в экономику крайне мало, потребление падает, из экономических показателей обнадеживает только снижение уровня инфляции»,— говорит директор Новосибирского филиала САО «ВСК» Олег Черноусов.

Причинами отказа от страхования от несчастных случаев и ДМС стал материальный фактор и уверенность в невыгодности страхования, считают представители страховой отрасли.

ОСАГО показывает убытки

ОСАГО все еще остается наиболее проблемным сегментом страхового рынка, но его стабилизация продолжается, уровень выплат автовладельцам постепенно снижается, отмечают эксперты. Как утверждает директор Сибирского регионального центра «Ингосстраха» Виктор Силачев, убыточность страховых компаний в этом сегменте доходит до 100%. «Расходы страховщиков на выплаты по „автогражданке“ превышают сборы. От этого страдают и потребители: компании либо уходят из региона, либо стараются минимизировать свое присутствие на рынке ОСАГО. В итоге получить полис обязательного страхования становится гораздо сложнее»,— говорит представитель отрасли.

Также убытки по этому виду страхования формируются из-за мошенников, которые в последние годы активизировали свою работу и, помимо «подставы» на дорогах, занялись выпуском фальшивых полисов и организовали заказные представительства в судах, при котором не более трети отсуженной суммы получает сам автовладелец, остальное уходит «черным» юристам. «Несмотря на все проблемные стороны ОСАГО, мы ожидаем, что значительного сокращения в этом сегменте удастся избежать за счет частичного восстановления продаж новых автомобилей и работы системы „Единый агент“»,— комментирует Виктор Силачев, директор Сибирского регионального центра СПАО «Ингосстрах». Потенциальные темпы прироста взносов по ОСАГО в 2018 году составят 2–4%, уверен он.

Лидеры меняются

В топ-10 компаний по совокупным страховым взносам на территории Сибирского федерального округа произошли изменения. Лидеры страхового рынка — «РГС Жизнь» и «Росгосстрах» — поменялись местами и по итогам девяти месяцев 2017 года заняли первую и вторую строчки соответственно.

«Если говорить о консолидации рынка, можно лишь отметить, что в 2017 году с рынка Сибири ушло восемь компаний, причиной тому послужили кризис в отрасли и отзыв Центробанком России лицензии после проверки реальности активов у компаний»,— оценил отрасль вице-президент «Альфастрахования» Вадим Маслов.— Таким образом, общее число участников местного рынка страхования сократилось со 124 до 116 страховых компаний».

Прогноз от экспертов рынка

В самой отрасли, по прогнозам экспертов, в 2018 году ожидается рост в сегментах страхования имущества физлиц, а также инвестиционном страховании жизни.

Cохранится тренд цифровизации бизнеса: все больше продуктов и услуг будут доступны онлайн через сайты компаний или специализированные приложения, говорят участники рынка страхования. Эта тенденция будет способствовать сокращению издержек компаний и увеличению проникновения страхования. «Мы ожидаем дальнейшего развития страхования имущества граждан — этот вид страхования набирает популярность у населения благодаря развитию банковского канала продаж. Также ожидается рост в видах страхования, связанных с телематикой, — ДМС, во многом благодаря развитию телемедицины, а также каско за счет интеграции телематического оборудования»,— комментирует директор Сибирского регионального центра СПАО «Ингосстрах» Виктор Силачев.

По данным Всероссийского союза страховщиков, в 2018 году рынок страхования России продемонстрирует динамику на уровне 10–15% (в 2017 году — 9–11%), приводит данные господин Силачев. «По нашим же оценкам, рынок корпоративного страхования в 2018 году покажет положительную динамику, не превышающую 3%. В розничном бизнесе ситуация во многом зависит от страхования ОСАГО — на данный момент обсуждаются вопросы либерализации сегмента»,— говорит он.

По прогнозу рейтингового агентства «Эксперт РА», в условиях отсутствия драйверов роста рынка страхования (без учета страхования жизни) в 2018 году стагнация на нем продолжится. Темпы прироста взносов составят 2–3%. «Положительный вклад в динамику внесут ДМС за счет инфляции стоимости медицинских услуг и продвижения программ страхования от онкозаболеваний, страхование от несчастных случаев и болезней, которое будет поддерживаться оживлением на рынке потребкредитования»,— считает Олег Черноусов.

В сегментах страхования автокаско будет наблюдаться сокращение премий, а в ОСАГО — стагнация. По прогнозу RAEX (Эксперт РА), страховой рынок в 2018 году с учетом страхования жизни вырастет на 9–10%.