Нефтяной покер

Из чего складываются высокие цены на нефть

Рекордные за последние три года цены на нефть вряд ли будут устойчивыми. России не стоит рассчитывать на возврат тучных 2000-х.

Фото: David McNew/Getty Images/AFP

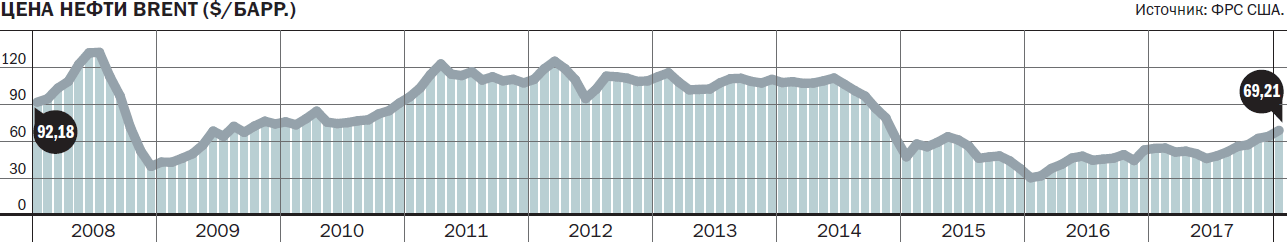

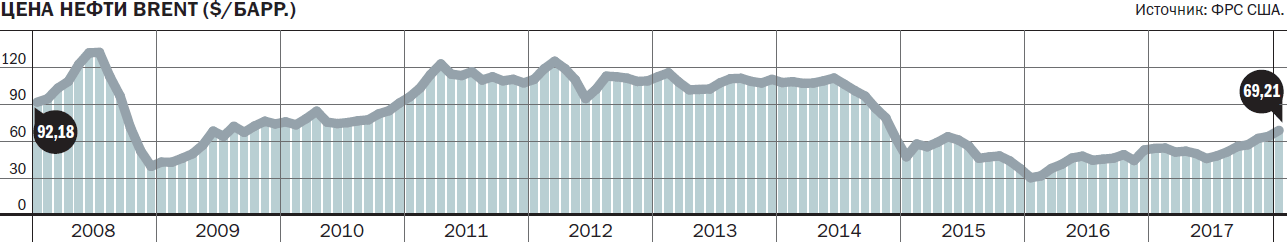

В январе--феврале 2018 года цены на нефть поднялись на максимумы с декабря 2014-го. Баррель Brent торговался около $70 — уровень, еще летом прошлого года казавшийся недостижимым.

Для России ситуация, прямо скажем, весьма комфортная (если оставлять в стороне долгосрочные негативные последствия "ресурсного проклятия" для экономики). Дефицит бюджета, если подобные нефтяные цены продержатся весь год (пусть даже упадут на десяток долларов), будет нулевым, а курс рубля придется сдерживать от укрепления, а не от снижения. Последнее, впрочем, и происходит благодаря интервенциям Минфина на валютном рынке.

Карты в руки

Как обычно, рост цен на углеводороды был следствием сразу нескольких факторов.

Во-первых, в начале года сложилась напряженная обстановка вокруг Ирана. Серия антиправительственных выступлений в конце декабря 2017-го — начале января 2018-го создала риски для внутриполитической стабильности, во всяком случае в глазах пугливого сырьевого рынка.

Во-вторых, в январе игроки активно обсуждали возможность возобновления санкций в отношении Ирана со стороны США.

В-третьих, аномально холодная погода в США в начале года привела к значительному росту потребления дистиллятов и природного газа для отопления.

Все эти факторы, впрочем, оказались временными. В середине января президент США Дональд Трамп "в последний раз" продлил соглашение о снятии санкций с Ирана на очередные 120 дней. Более того, предыдущие нефтяные санкции в отношении Ирана оказались эффективными из-за европейского эмбарго. Так что любое решение Трампа по санкциям спустя очередные "самые последние" 120 дней в текущей ситуации мало что изменит. Ну а погода в США к началу февраля вошла в привычную сезонную норму.

Текущий расклад

Цены на нефть зависят и от других — долгосрочных — трендов. В США за последние несколько месяцев зафиксировано довольно существенное падение коммерческих запасов сырой нефти. Последние приближаются к своему среднему уровню за последние десять лет.

Падение запасов имеет свое объяснение — прежде всего оно связано с резким ростом экспорта нефти и в особенности нефтепродуктов из США. После снятия ограничений на экспорт нефти в конце 2015 года США стали активно экспортировать свою нефть. С конца 2015 года по текущий момент экспорт вырос с 0,5 млн баррелей в день (мбд) до 1,2 мбд. Также существенно вырос экспорт нефтепродуктов — с 4,2 мбд до 5,1 мбд.

Почему США экспортируют свою нефть, одновременно являясь ее крупнейшим мировым импортером (после Китая)? Все дело в том, что американские НПЗ были построены в те времена, когда о сланцевой нефти еще даже не мечтали. И соответственно, они были технологически заточены на тяжелую импортную нефть.

Сланцевая революция изменила расклад. Новая американская сланцевая нефть оказалась в основном исключительно легкой. Поэтому для использования на большинстве американских НПЗ такую нефть приходится разбавлять более тяжелыми сортами, которые надо импортировать. В общем, с использованием сланцевой легкой нефти имеются разные логистические сложности, поэтому в некоторых случаях ее проще экспортировать. Отсюда и во многом сокращение американских коммерческих запасов нефти.

Конечно, при экспорте из США нефть никуда не исчезает — просто перемещается из одной локации в другую. Но дело в том, что статистический учет в США несравненно более качественный, чем в других странах, поэтому излишек нефти, убывающий из Америки, в каком-то смысле становится "невидимым", а поэтому трактуется рынком как дефицит.

Однако, кроме во многом искусственного дефицита в США, есть и более существенные предпосылки нефтяного ралли. Это реальный глобальный дефицит. Соглашение ОПЕК+, стартовавшее в ноябре 2016 года, видимо, все-таки работает. По оценке американского нефтяного аналитика Арта Бермана, в результате соглашения ОПЕК+ с ноября 2016 года с мирового рынка были изъяты дополнительные 596 млн баррелей жидкого топлива (нефти плюс газоконденсата), в то время как дополнительные объемы американской сланцевой нефти добавили на рынок значительно меньший объем — 157 млн баррелей.

О конкретных цифрах можно и поспорить, но в целом картина, видимо, соответствует действительности. По оценке Бермана, соглашение ОПЕК+ ответственно за $20-25/барр. премии в текущей цене. В общем, успех!

Американский джокер

Разобравшись с причинами высоких цен на нефть, стоит просчитать риски их возможного снижения.

Непосредственной причиной подобного тренда может быть излишне оптимистичное текущее настроение биржевых игроков. По данным Commodity Futures Trading Commission, отношение длинных позиций к коротким среди хедж-фондов по фьючерсам в WTI + Brent к началу февраля находится на исключительно высоком уровне — 11:1. Проще говоря, почти все играют на повышение, поэтому, когда игроки захотят зафиксировать прибыль, возможен лавинообразный выход из позиций, что создает риски коррекции.

Однако все это чисто технические причины. Фундаментальные лежат глубже. Прежде всего возможный "джокер" в игре на понижение — рост добычи в США. Здесь ситуация не очень хорошая для сырьевых держав, ведь сланцевая добыча в Америке растет и уже достигла 10 мбд — выдающийся результат и рекорд. Буровая активность, стагнировавшая в США с ноября 2017 года, в последние недели вновь начала расти — тоже тревожный знак.

Кроме того, важны не только цифры, но и структурная трансформация самой нефтяной индустрии, инициированная сланцевой революцией. Основное преимущество сланцевых месторождений — сверхбыстрый для норм индустрии цикл производства.

В сравнении с классическими нефтяными проектами сланцевый проект требует значительно меньше начальных инвестиций. Например, по оценкам консалтинговой компании Redburn, для равнозначных проектов с полным объемом добычи в 650 млн баррелей нефтяного эквивалента и инвестициями в $15/барр. глубоководный проект сразу требует около $7 млрд инвестиций и несколько лет ожидания денежного потока. Это в лучшем случае, в худшем может быть как с Кашаганом в Казахстане, где произошли многолетние задержки и рост сметы. А в случае со сланцевым месторождением инвестор вкладывает лишь $1 млрд, а дальше проект сам себя финансирует быстро генерируемым денежным потоком. Кроме того, условный семимиллиардный сланцевый проект с 1 тыс. скважин может быть разбит на несколько подпроектов в зависимости от цен и массы других причин. Главное преимущество — гибкость.

Однако гибкость гибкостью, но переломить изъятые с рынка сотни миллионов баррелей ОПЕК+ американская сланцевая нефть пока не в состоянии. Впрочем, у Америки есть еще один козырь, пока не брошенный на игру,— Аляска. Еще в прошлом году Трамп дал распоряжение об оценке ресурсов и подготовке к лизингу для добычи нефти и газа в двух аляскинских природных заповедниках. Потенциал добычи высокий: по оценкам EIA от 2000 года, он составляет 1-1,45 мбд. Это немало — треть-четверть текущего нетто-импорта нефти и нефтепродуктов США.

Освоение нефти на Аляске вряд ли обрадует и ОПЕК, и действующую заодно с картелем Россию. Однако для санкционирования разработки месторождений требуется одобрение Конгресса. Пока оно остается под вопросом — большинство демократов не поддерживают такое решение. Против выступают и экологические организации: на территории заповедников живут северные олени карибу.

Остается только надеяться, что благополучие животных так и не будет потревожено. Еще более важная надежда заключается в сохранении экономического роста в ключевых точках мировой экономики — США, еврозоне и Китае. Без сохранения высоких темпов роста и, соответственно, здорового аппетита на энергоресурсы рассчитывать на высокие цены на нефть не приходится. Увы, рисков здесь тоже предостаточно — дисбалансов за последние годы во всех этих экономиках накоплено немало. Поэтому рассчитывать на высокие цены на нефть хоть и хочется, но нерационально — в сложившейся конфигурации факторов всегда что-то может пойти не так. Надеяться на лучшее, но готовиться к худшему — всегда актуальный лозунг для державы, зависимой от внешней сырьевой конъюнктуры.

Геннадий Шмаль, президент Союза нефтегазопромышленников:

— Факторов, которые влияют на цену нефти, очень много: есть объективные, связанные со спросом и предложением, субъективные, связанные со спекулянтами. Вторые являются достаточно весомыми: когда лишние деньги бросают на нефтяной рынок, их становится много, цена, естественно, повышается. Если денег нет, они ушли на какие-то другие товарные рынки, тогда и цена снижается. Любые внешнеполитические события также моментально влияют на ситуацию, например какие-либо заявления Трампа.

Фото: Юрий Мартьянов, Коммерсантъ / купить фото

Многое зависит и от того, как развивается мировая экономика. Прошлый год получился сравнительно неплохим потому, что экономика США выросла более чем на 3% и в целом мировая экономика развивалась неплохо. Поэтому мы и получили цену нефти чуть больше $53 по итогам прошлого года, хотя наши экономисты изначально закладывали среднюю цену в $40. Следовательно, четко спрогнозировать цену сегодня достаточно сложно, но я считаю, что то положение, которое мы имеем сегодня, достаточно комфортно и для компаний, и для государства.

Полагаю, к концу года цена на нефть так и останется в пределах $60-70 за баррель. Хотя, если говорить объективно, справедливая цена сейчас должна быть в пределах $80 за баррель. Сегодня треть всей нефти добывается на шельфах океанов — что значительно дороже, чем на суше. Есть вопросы, связанные с трудноизвлекаемыми запасами, в частности — нефтяные пески в Канаде, где добыча имеет большую стоимость. Тем не менее цена в районе $70 — это достаточно комфортная цена для многих нефтедобывающих стран.

Что касается цены внутри России, она зависит не только от внешней цены, но и от налогов внутри страны. К сожалению, у нас неквалифицированное ценообразование. В частности, налог на добычу полезных ископаемых, НДПИ, значительно влияет на цену нефти внутри страны, хотя сам по себе он привязан только к мировой цене на нефть, что является удивительной и непонятной глупостью со стороны тех, кто занимается у нас налоговыми реформами, налоговой политикой. Когда три года назад занимались большим налоговым маневром, нас убеждали, что цена на заправках будет снижаться, акцизы не будут повышаться. Сегодня мы имеем все наоборот, в прошлом году акцизы повышались дважды. Так что здесь оценивать сложно, но ожидать хорошей и спокойной жизни в этой сфере не приходится.

Леонид Григорьев, главный советник руководителя Аналитического центра при правительстве РФ, профессор:

— Прогноз цены на нефть вперед на год — дело рискованное, но увлекательное. Он раскладывается (в простейшем подходе) на три стадии: ожидания относительно прироста мирового спроса на нефть в связи с экономическим ростом в мире (обычно с ключевыми регионами); ожидания по предложению нефти основными производителями в связи с устоявшейся ценой; конкуренции и соглашений, внешних неожиданных шоков, стрессов и политики (без конспирологии).

Фото: Геннадий Гуляев, Коммерсантъ / купить фото

Что мы знаем про 2018 год на данный момент? Экономический рост в мире (порядка 3,7%, по прогнозу МВФ) продолжается, хотя в Давосе многие очень красиво нервничали, чтобы потом сказать: "Мы же предупреждали, что все хрупко". Рост биржевых индексов в Нью-Йорке за год президентства Дональда Трампа был неожиданным, так что падение цен на акции на биржах мира выглядит пока "коррекцией" слишком быстрого роста (или фиксацией курсовых выигрышей осторожными инвесторами).

ОПЕК прагматично прогнозирует рост спроса на 1,57 млн баррелей в день (как в 2017 году), что выводит нас в третьем квартале 2018 года на рекордный спрос в 99,63 — один момент и есть исторические 100 млн! Международное энергетическое агентство ориентируется на прирост в среднем до 2022 года ежегодно примерно по 1,2 млн баррелей в день. Разница на вид небольшая, но существенная.

При текущих ценах на нефть в $70 за баррель плюс-минус $5-7 США вышли на первое место по добыче (само по себе "место" несущественно), но ОПЕК и Россия снизили ежедневную добычу на 1,8 млн баррелей в 2016-2017 годах. Мудрое решение "меньше качать — больше зарабатывать" выглядит как устойчивое при данных темпах роста. Цена около $70 дала больше ресурсов минфинам стран-экспортеров и прибыли компаниям, но еще не взяла за горло потребителей и не подрывает (дешевой энергией) надежд зеленых на естественную экономию энергии и снижение выбросов СО2. Так что есть надежда, что никто из основных игроков не будет дестабилизировать рынок из рациональных (финансовых) побуждений.

Конспирологи найдут себе что-то для удовольствия, но пока нет внешнего политического шока или экономического спада в двух-трех крупных странах, равновесие на рынке может сохраниться. Кстати, стабильность нефтяных цен на относительно умеренном уровне сама является важным фактором поддержания роста в мировой экономике и инвестиций в энергетику, в частности в зеленую. Так что путем сложных рассуждений мы приходим к "совету" держаться за нынешний коридор цен вокруг $70 за баррель.