Экономический кризис для сотовых операторов закончился в 2017 году, после которого их выручка вернулась к росту. Этому помогло сокращение абонентских баз сотовых операторов и оптимизация сетей салонов связи. Теперь, когда розничные сети переходят под контроль сотовых операторов, участники рынка планируют развивать новые услуги ритейла, а также закрывать низкомаржинальные салоны. Но полностью отказаться от розничных сетей и заменить их онлайн-продажами им не позволяют законодательные ограничения.

Фото: Дмитрий Коротаев, Коммерсантъ / купить фото

Рынок простился с кризисом

Сотовые операторы еще в прошлом году начали сокращать розничные сети. МТС в первом квартале 2017 года закрыл 500 магазинов, а «МегаФон» уменьшил розницу на 10% по итогам года. При этом объем продаж сим-карт снизился в рознице оператора на 12%. Отказ от практики масштабной продажи сим-карт поддерживал и «Вымпелком».

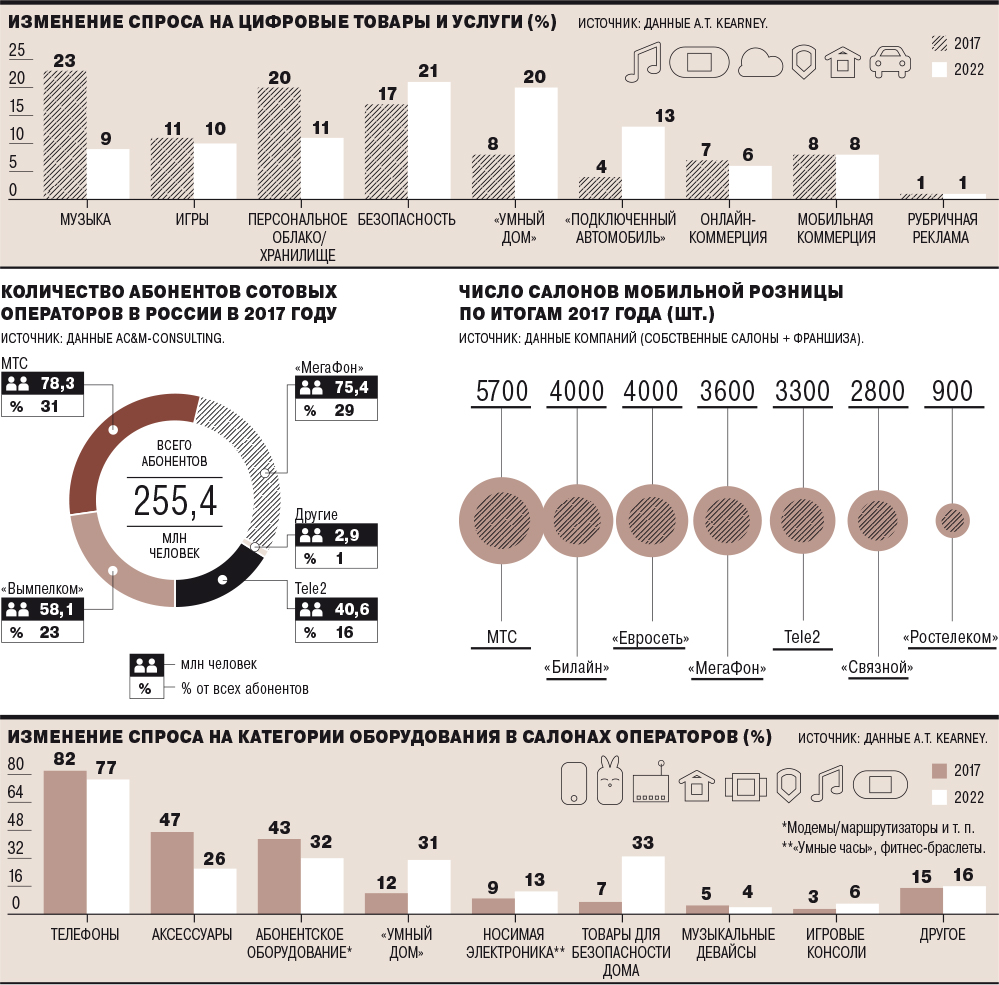

За 2017 год абонентская база МТС в России сократилась на 2,2%, до 78,3 млн клиентов, «МегаФона» — на 0,2%, до 75,4 млн клиентов, а у «Вымпелкома» — на 0,3%, до 58,2 млн. Общее количество абонентов сотовой связи в России снизилось почти на 200 тыс. и составило 255,4 млн сим-карт, подсчитала компания AC&M Consulting.

Эти меры вкупе с увеличением объема услуг в пакетных тарифах и ростом цен, позволили добиться улучшения финансовых показателей. По итогам 2017 года при стабилизации или росте маржи OIBDA выручка МТС увеличилась на 2,9% до 412,3 млрд руб., у «МегаФона» — на 1,7%, до 321,8 млрд руб., а у «ВымпелКома» — на 1%, до 275,9 млрд руб.

В 2018 году компании не исключают дальнейшего сокращения сетей салонов. В МТС намерены это делать, как только заметят аналогичные шаги конкурентов. «МегаФон» будет «действовать в рамках рыночных условий, с учетом действий конкурентов и состояния рынка». «Вымпелком» допускает коррекцию числа салонов только после того, как полностью интегрирует в свою розницу 2 тыс. новых салонов, полученных в результате разделения «Евросети».

«Евросеть» сплетают со «Связным»

Реорганизация «Евросети» обозначила переход рынка от мультибрендов к монобрендам. В феврале 2018 года сеть перешла под контроль «МегаФона». А уже в марте структуры «МегаФона» подали в Федеральную антимонопольную службу (ФАС) ходатайства на покупку компаний «Связной логистика», «Мобильный телекоммуникационный сервис», а также входящих в группу «Евросеть» компаний «Евросеть-ритейл», «Про-сервис» и «ЕС-аренда». Окончательная конфигурация сделки не определена, поэтому в ФАС подано несколько ходатайств, пояснил собеседник “Ъ”, близкий к сделке. По одному из вариантов, владельцем совместного предприятия, контролирующего «Евросеть» и «Связной», будет компания Atomelia Investments. При этом «МегаФон» может стать миноритарным акционером объединенной компании, сообщал ранее оператор.

Консолидация «Евросети» и «Связного» может повлечь еще более активное сокращение числа салонов, полагает аналитик Райффайзенбанка Сергей Либин. «Иметь под общим управлением два конкурирующих бренда, чьи салоны расположены рядом, не имеет смысла»,— отмечает он. Таким образом, в перспективе один из брендов уйдет с рынка, допускает господин Либин. Бренд «Евросеть» останется на рынке еще как минимум полтора года, уверен источник “Ъ”, знакомый с ситуацией.

Кофе укрепит связь

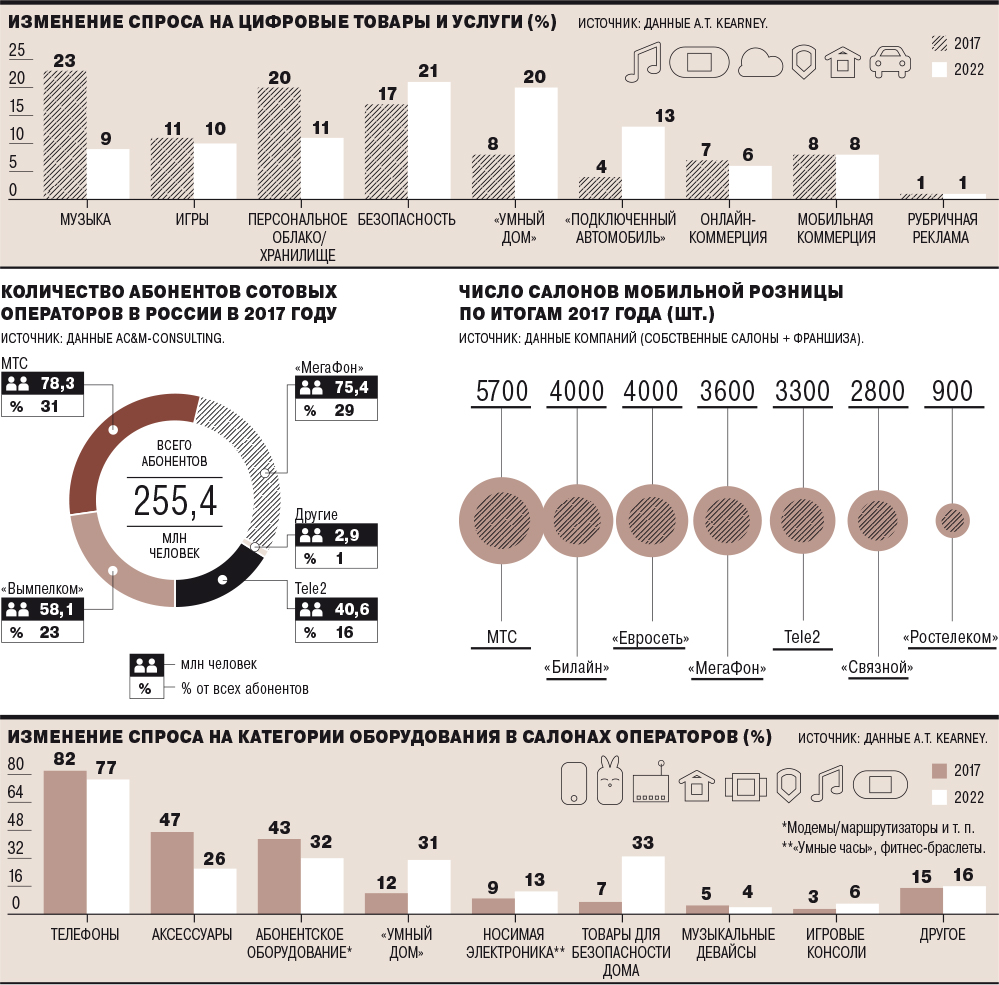

Доля мобильной розницы на душу населения в России превышает показатели в других странах со схожей структурой телеком-рынка в два-три раза, констатирует партнер The Boston Consulting Group Александр Жоров. «Если число мультибрендовых точек с 2006 по 2017 год почти не изменилось, показав рост с 6 до 7 тыс., то число монобрендовых магазинов за тот же период выстрелило c 1,3 до 16,7 тыс.»,— подчеркнул он. Чтобы выжить, ритейлу потребуется не только оптимизировать, но и переосмыслить свой бизнес, развивая новые направления товаров и услуг, полагает господин Жоров.

Новые направления розница начала искать несколько лет назад. В 2014 году «Евросеть» запустила формат магазинов с кофейнями. «Сейчас они работают во многих городах России и демонстрируют рост продаж от 10% до 15%»,— рассказал исполнительный вице-президент «Евросети» Виктор Луканин. В мае 2017 года сотрудничество с израильским брендом кофеен Cofix запустил Tele2. В Москве было открыто семь точек, где при подключении к услугам оператора абоненты могут получить чашку кофе. В 2018 году планируется еще 15 совместных салонов, они появятся в основном в Москве и Санкт-Петербурге, но оператор рассматривает возможность запуска проекта и в других городах. «Количество посетителей digital-кофеен примерно в четыре раза больше, а объемы подключений и продаж в них вдвое выше, чем в обычных салонах связи»,— оценили в Tele2. Партнерства в различных направлениях готовит и «МегаФон», сообщили “Ъ” в компании. «Можем в перспективе предложить решения, связанные с кофейнями, туристическим бизнесом и другими партнерскими проектами»,— добавили в пресс-службе. В МТС лишь отметили, что рассматривают различные форматы партнерства в своей рознице.

«Вымпелком» в марте 2018 года объявил о новой стратегии развития розницы вместе с партнерами. Помимо продажи кофе, компания начнет предоставлять в своих салонах банковские и туристические услуги. В ее офисах появятся почтоматы выдачи интернет-заказов и банкоматы, а флагманские магазины оператор оборудует мини-кофейнями и стойками сервисного обслуживания смартфонов. «Такой формат позволит снизить затраты на аренду площадей, но основная задача — расширить спектр предлагаемых услуг, что позволит увеличить трафик в салоны и положительно отразится на их эффективности»,— объяснил вице-президент по продажам и развитию дистрибуции «Вымпелкома» Юрий Смагаринский. «Связной» не исключает проектов с кофейнями, а также планирует развитие сотрудничества с интернет-магазинами, клиенты которых будут получать посылки по России в салонах, рассказала коммерческий директор сети Дагмара Иванова. Работа с онлайн-магазинами по выдаче заказов — наиболее перспективный вектор развития, соглашается Виктор Луканин.

Объединения с игроками не из области телекома в рамках мобильной розницы могут быть эффективны при грамотном выборе общей концепции, отмечает директор департамента консалтинга «Делойт» в СНГ Алексей Суханов. «Если карта путешествий потребителя совместит интерес покупателя к продуктам сотового оператора и кофейни, то эффект будет отличный, но в противном случае это будет просто техническим сложением площадей и даже может повредить продажам каждого бренда»,— поясняет он. Повышение эффективности игроков мобильной розницы должно происходить за счет развития в растущих сегментах, отмечает Александр Жоров. Например, рынки онлайн-торговли и микрофинансирования в последние пять лет росли в среднем на 26% и 38% в год соответственно, и они могут стать рычагами роста для телеком-ритейла, полагает он. «Это может быть предоставление услуг заказа и выдачи товаров для онлайн-магазинов партнеров. А данные операторов могут помочь профилировать клиентов, получая риск-арбитраж в микрокредитовании»,— рассуждает эксперт.

Помеха для онлайн-продаж

Количество точек продаж операторов связи значительно снизится в ближайшее время не только в России, но и в Европе и СНГ, в то время как на Ближнем Востоке они продолжают расти, выяснила A.T. Kearney по результатам опроса более 60 топ-менеджеров мобильных операторов, работающих в этих регионах. Основную ставку в ближайшие годы респонденты делают на рост доли цифровых сервисов, телевидения и финансовых сервисов — именно в этих сферах они ожидают рост. При этом они ожидают снижение доли непосредственно услуг связи — с 71% сейчас до 59% через пять лет. Для некоторых операторов деятельность в интернете вышла на первое место, например, для австралийского оператора Telstra или канадского Rogers. Другие операторы стремятся сохранять многоканальность, уделяя внимание разным способам продажи.

В России «большая тройка» сотовых операторов и «Ростелеком» очень медленно развивают новые бизнес-модели за пределами подключений, считает руководитель телекоммуникационной практики в России и СНГ A.T. Kearney Зорен Грабовски. Российские клиенты до сих пор не покупают услуги операторов в онлайне, отмечает он. У европейских операторов доля продаж в интернете также очень мала в среднем, но выше в абсолютном выражении, пояснил господин Грабовски. Основными проблемами, которые тормозят продажи услуг связи в онлайне, он считают отсутствие необходимого нормативного регулирования, сложности логистики и ограничение возможностей оплаты. «Несмотря на то что российские операторы уже идут в сторону развития онлайн-продаж, например, используют чат-ботов, им еще предстоит сделать многое для улучшения систем поиска и развития цифровой рекламы»,— заключает Зорен Грабовски.

Главным вопросом в развитии продаж услуг операторов связи, в частности, сим-карт, является верификация, напоминает Сергей Либин. И здесь все упирается в первую очередь в законодательство. С июля 2018 года сотовые компании будут обязаны проверять достоверность информации об абоненте, в том числе через Единую систему идентификации и аутентификации, квалифицированную электронную подпись, портал госуслуг и другие инфосистемы госорганов. Ранее операторы расценивали такую возможность как дополнительный канал привлечения абонентов. «Операторы могут быть заинтересованы в возможности верификации абонентов через портал госуслуг, но популярность такого сервиса будет зависеть от удобства системы и скорости доставки»,— отмечает господин Либин.

Если речь идет именно об онлайн-продажах контрактов, то драйвером роста может стать внедрение нового стандарта виртуальных сим-карт — eSIM, использование которых в России законодательно не разрешено, полагает аналитик «Открытие Брокер» Тимур Нигматуллин. Электронная сим-карта (Embedded SIM; eSIM) позволяет подключать устройство к сети без покупки физической сим-карты с возможностью переключения между сетями операторов. «Умные часы» с eSIM уже выпустили Apple и Samsung. «Если производители массово перейдут на эту технологию в своих смартфонах, ее внедрение в РФ также не заставит себя долго ждать — позиция национального регулятора лояльная, и можно рассчитывать на изменение законодательства в этой части»,— надеется аналитик.