Избирательный сплав

акции

Акции металлургического сектора в нынешнем году не порадовали инвесторов, явно отставая от рынка в целом. Тем не менее ценные бумаги отдельных компаний очень перспективны, полагают аналитики.

Акции российских металлургических компаний всегда привлекают инвесторов щедрой дивидендной политикой

Фото: Юрий Мартьянов, Коммерсантъ / купить фото

Плоды санкций

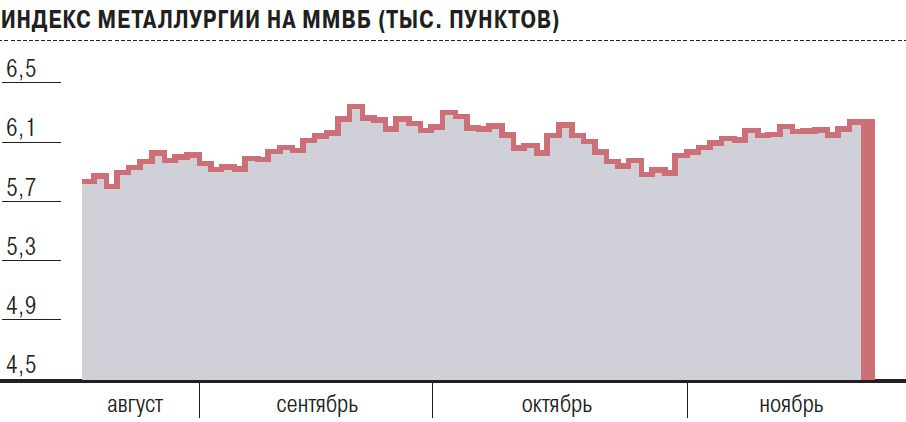

За первые три квартала текущего года индекс «широкого рынка» Московской биржи прибавил 11,5, или около 15% в годовом выражении. Индекс металлов и добычи вырос значительно меньше — на 3,2%.

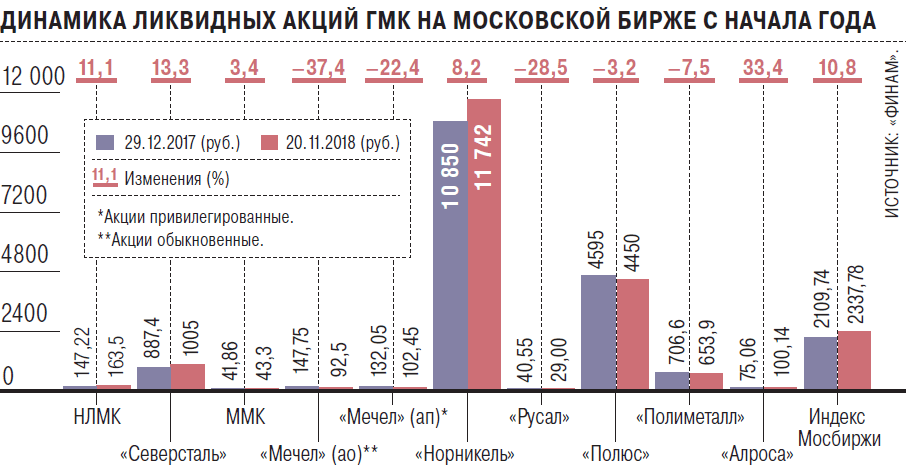

Главными итогами года для российских металлургов и горнодобывающих компаний стал рост финансовых показателей, сохранение высокого уровня рентабельности по EBITDA, увеличение дивидендных платежей и снижение долговой нагрузки, полагает главный аналитик Промсвязьбанка Роман Антонов. Наибольший рост доходности показали акции «Алросы» (+37% с начала года, см. таблицу), говорит он, чему способствовала стабилизация цен на рынке алмазов и увеличение спроса в Северной Америке. Далее следуют бумаги металлургов: котировки «Северстали» (+16%) и ММК (+12%) в октябре обновили исторические максимумы, поддержку им оказали слабый рубль, высокий внешний спрос, стабильные цены на сталь в первой половине года и снижение издержек. Акции «Норникеля» (+7%) выглядели слабее из-за значительного падения цен на никель (–25%), начавшегося в июле, но котировки акций компании поддерживают сильные операционные и финансовые показатели, а также высокая дивидендная доходность.

Одной из главных новостей года стало введение санкций против компании «Русал» в апреле. Но санкции не оказали отрицательного влияния на отрасль в целом, считает аналитик ГК «Финам» Алексей Калачев, поскольку, за исключением «Русала», остальных производителей промышленных металлов ограничения практически не коснулись. Предприятия черной металлургии давно привыкли жить в условиях антидемпинговых пошлин, регулярно вводимых повсеместно на те или иные виды проката в целях защиты внутренних производителей. Скорее, напротив, полагает аналитик, поставляя на экспорт значительную часть продукции, металлурги выиграли не только от восстановления цен на товарных рынках, но и от вызванного санкциями ослабления курса рубля относительно ведущих мировых валют. Поскольку основную часть затрат металлургические комбинаты несут в рублях, валютная выручка помогла значительно улучшить финансовые результаты. Даже попавший в черный список Минфина США «Русал», несмотря на некоторое снижение объемов продаж, нарастил выручку и прибыль, и это без учета полученных им щедрых дивидендов «Норникеля».

В целом год выдался весьма удачный, этому помогли высокие цены на металлы (особенно сталь, палладий, никель, ванадий) и слабый рубль, считает старший аналитик по металлургическому сектору инвесткомпании «Атон» Андрей Лобазов. Благодаря позитивной конъюнктуре ряд компаний («Евраз», «Алроса») смогли значительно снизить долговую нагрузку и увеличить дивиденды, что моментально нашло отражение в положительной динамике стоимости их акций. Однако есть и обратные примеры: золото продолжало дешеветь в течение года из-за укрепления доллара и повышения ставок в США, поэтому акции золотодобывающих компаний оставались под давлением.

«За последние несколько лет большинство российских компаний черной металлургии заметно сократили долговую нагрузку и пересмотрели дивидендную политику, увеличив дивидендные выплаты, которые для многих компаний находятся на максимальных значениях в их корпоративной истории,— говорит аналитик банка "Уралсиб" Денис Ворчик.— Акции компаний сектора — одна из лучших дивидендных историй на российском рынке. В этом году ожидаемая дивидендная доходность по акциям многих российских металлургов превышает 10%, что существенно выше дивидендной доходности акций крупнейших мировых металлургических компаний».

Новые надежды

Большинство опрошенных “Ъ” экспертов полагает, что акции российских металлургических компаний — весьма перспективный актив для частных инвесторов. «На наш взгляд, практически все бумаги крупнейших представителей отрасли заслуживают включения в инвестиционные портфели,— считает Алексей Калачев.— Естественно, за исключением акций "Русала" и "Мечела", риски по которым слишком высоки, они сегодня — прерогатива спекулянтов, готовых принять на себя эти риски ради значительной прибыли. Сектор же в целом сохраняет перспективы продолжения роста в следующем году благодаря сохранению спроса на продукцию. К тому же российские компании остаются недооцененными относительно сопоставимых зарубежных ГМК, даже с учетом странового санкционного риска. Моими фаворитами остаются "Алроса" и ММК, которые, на мой взгляд, еще не до конца отработали заложенный в них потенциал».

«Говоря о перспективах акций металлургических компаний, нужно прежде всего ответить на следующие вопросы: чем закончится торговый конфликт США и Китая? Куда приведет рост глобального протекционизма? Что будет с китайской экономикой, которая является определяющей для большинства металлов?» — отмечает Андрей Лобазов. Точных ответов не может дать никто, поэтому 2019 год — год неопределенности. Среди наиболее интересных он выделяет «Норильский никель» (цены на палладий продолжают расти, мировые запасы никеля неуклонно снижаются) и «Алросу», которая менее подвержена торговым войнам США с Китая, а также имеет хорошую дивидендную доходность.

Денис Ворчик, однако, напоминает о том, что при инвестировании в акции отечественных металлургических компаний существуют значительные риски как экономического, так и политического характера. «По-видимому, 2018 год останется годом максимальных дивидендных доходностей у российских металлургов, поскольку в среднесрочной перспективе — и, в частности, в следующем году — снижению дивидендных выплат будет способствовать рост инвестиционных программ,— рассуждает аналитик.— Так, в октябре-ноябре "Евраз" и "Северсталь" провели "дни инвестора", на которых было объявлено о планах по увеличению капзатрат. В условиях роста торговых барьеров на международных рынках сбыта инвесторы в акции металлургических компаний могут видеть риски того, что увеличение капзатрат может быть продиктовано не столько экономической, сколько политической логикой».

Учитывая избирательный подход американских властей к санкциям, из российских компаний в зоне риска находятся представители черной металлургии, поскольку доля экспорта российской стали незначительна и составляет около 2% мирового потребления, полагает Роман Антонов. При этом ограничения вряд ли коснутся «Норникеля», «Алросы», золотодобытчиков и производителей удобрений, доля которых на их рынках достаточно велика, в связи с чем санкции могут негативно повлиять на рыночную конъюнктуру. «В 2019 году мы ожидаем сохранения негативных тенденций на мировых рынках,— говорит эксперт.— Риски замедления темпов роста мировой экономики и спад в Китае становятся все более реальным сценарием. Высока вероятность введения новых санкций в отношении РФ, что в условиях потенциального снижения мировых цен на сталь и металл окажет давление на акции металлургов. Поддержать рентабельность российских компаний может слабый рубль. Также сектор интересен для инвесторов с точки зрения получения высокой дивидендной доходности». Наиболее перспективными, на его взгляд, являются бумаги «Алросы», «Норникеля» и «Полюса», рост которым помимо дивидендов обеспечит увеличение операционных показателей предприятий.