Невпроворот на Восток

Почему азиатские инвестиции не заливают Россию

Без малого пять лет назад Россия заявила о «повороте на Восток». Хотя задачи больше торговать со странами динамично растущего Азиатско-Тихоокеанского региона ставились Москвой и раньше, а кризис 2008–2009 годов и саммит АТЭС во Владивостоке подтолкнули некоторые компании к выходу на азиатские рынки, именно 2014 год стал рубежным. Западные санкции после присоединения Крыма подтолкнули российские власти и бизнес к более активным действиям в Азии. Символом новой политики стал визит в Шанхай президента Владимира Путина в мае 2014-го, который увенчался подписанием контракта о строительстве газопровода «Сила Сибири» в Китай.

Фото: Дмитрий Азаров, Коммерсантъ / купить фото

Весной 2014 года в Москве в Белом доме прошло несколько высокопоставленных совещаний, посвященных тому, как активизировать торговлю и оживить инвестиционное сотрудничество с Азией. По итогам на азиатское направление в правительстве была подтянута крупнокалиберная артиллерия: первый вице-премьер Игорь Шувалов возглавил межправкомиссию с КНР по инвестиционному сотрудничеству (к тому моменту он уже возглавлял межправки с Японией, Сингапуром и Вьетнамом) и стал неформальным куратором азиатского блока, а у министра экономического развития появился отдельный заместитель по «повороту на Восток» (им с подачи господина Шувалова стал Станислав Воскресенский, возглавляющий сейчас Ивановскую область). Более активно занялся выходом в АТР и бизнес: российские олигархи и капитаны госкомпаний стали намного чаще летать в Пекин, Токио, Сеул, Гонконг и Сингапур, а крупные компании начали в пожарном порядке наращивать внутреннюю экспертизу по АТР, которая до крымских событий мало кого интересовала.

Однако спустя пять лет можно констатировать: быстрого прорыва в Азию у России не получилось. Впрочем, сложно было ожидать чего-то иного. У того, что завышенные ожидания от «поворота на Восток» разошлись с реальностью, есть несколько внутренних и внешних причин.

Балансовое уравнение с неизвестными

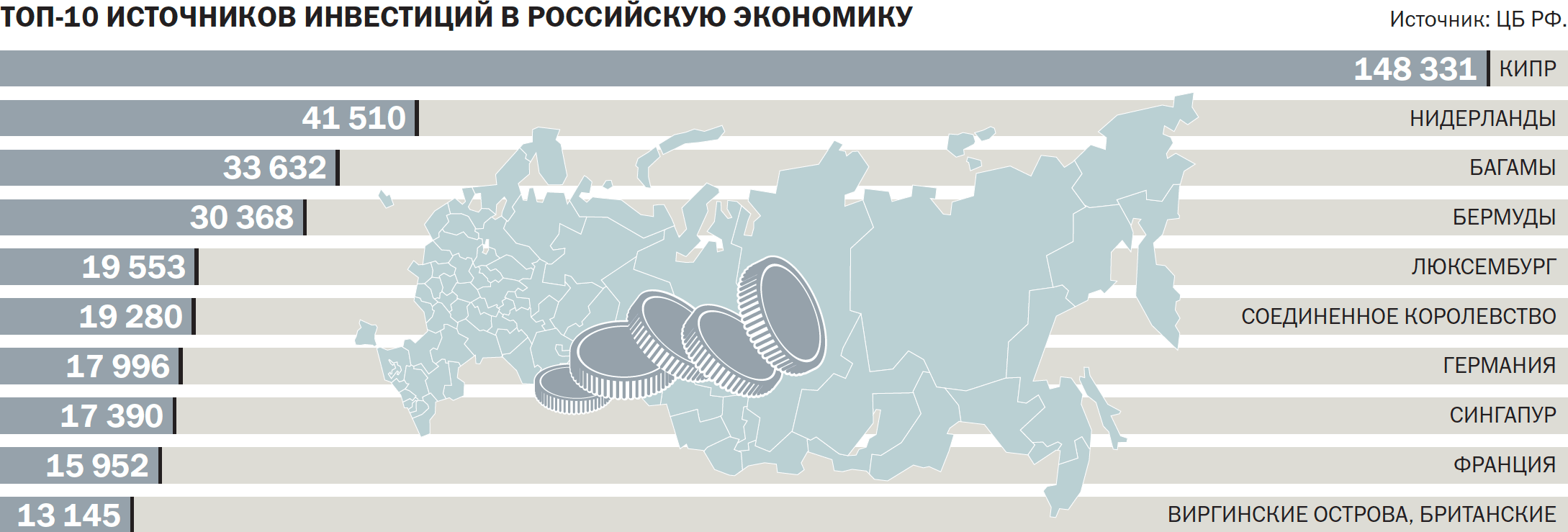

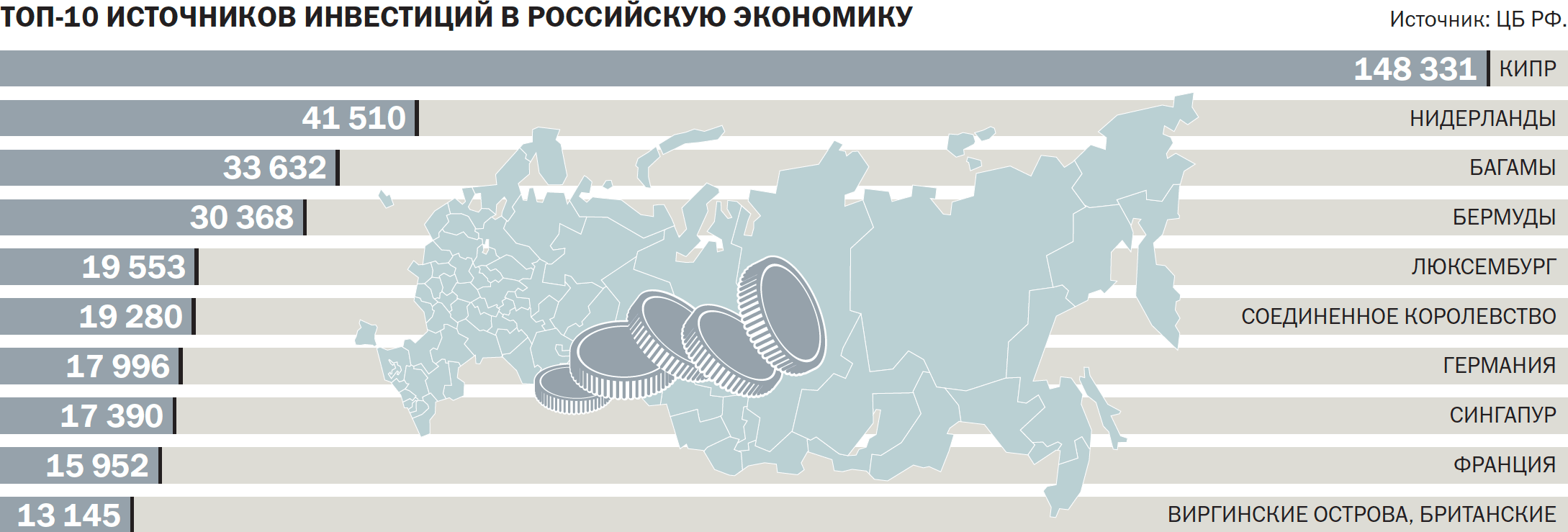

Сколько азиатских инвестиций пришло в Россию за последние пять лет? Ответить на этот вопрос однозначно невозможно. Есть статистика Банка России, однако лукавой ее считают даже профильные чиновники: рассчитывая приток прямых иностранных инвестиций через оценку платежного баланса, ЦБ учитывает поступления только от юридических лиц в данной стране. В реальной жизни, разумеется, значительный объем денег из Азии идет в Россию через цепочку офшорных юрисдикций. Например, через цепочки офшоров оформлялись самые знаковые инвестиционные сделки между Россией и Китаем: покупка Фондом Шелкового пути (ФШП) 9,9% в «Ямал СПГ», а также вложения того же ФШП и нефтехимического гиганта Sinopec в СИБУР.

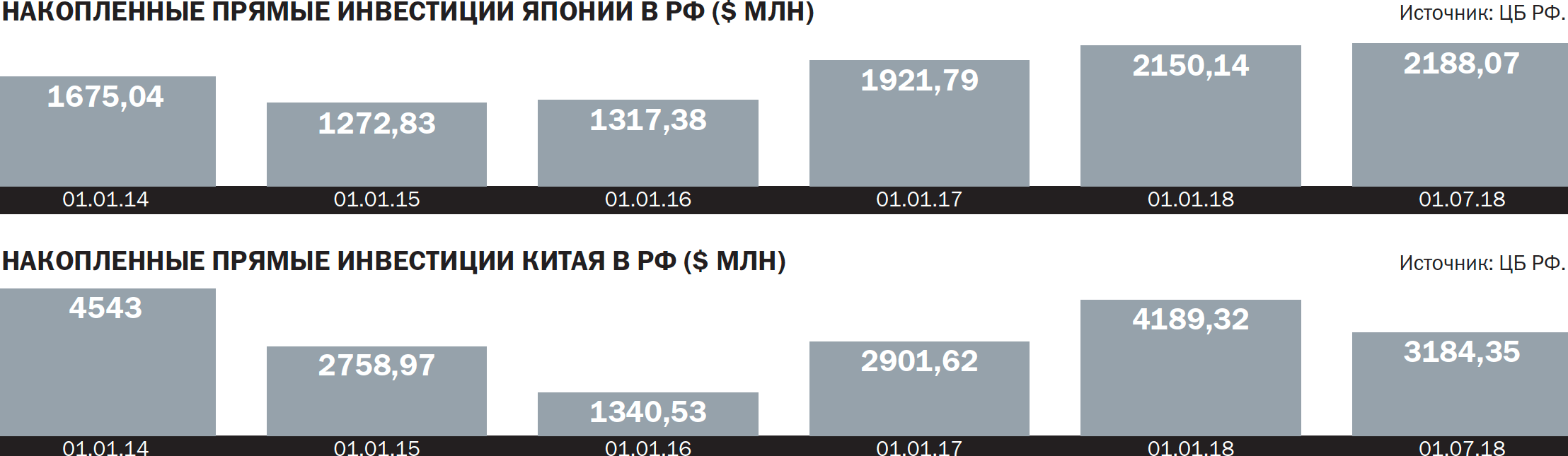

Несоответствие данных ЦБ реальной картине видно из сравнения с цифрами, которые дают партнеры РФ. Так, по данным Банка России, в 2017 году Китай инвестировал в Россию всего лишь $140 млн. Зато по данным Минкоммерции КНР, эта сумма в том же году превысила $1,5 млрд, а объем накопленных инвестиций составил $13,8 млрд. При этом в феврале того же 2017 года глава Минкоммерции КНР Гао Хучэн называл еще большие цифры: $42 млрд накопленных инвестиций. Как объясняют китайские чиновники, это сумма по материалам, которые китайский бизнес представляет регуляторам после объявлений о сделках и где Минкоммерции учитывает конечное направление инвестиций из КНР, а не просто транзитные страны.

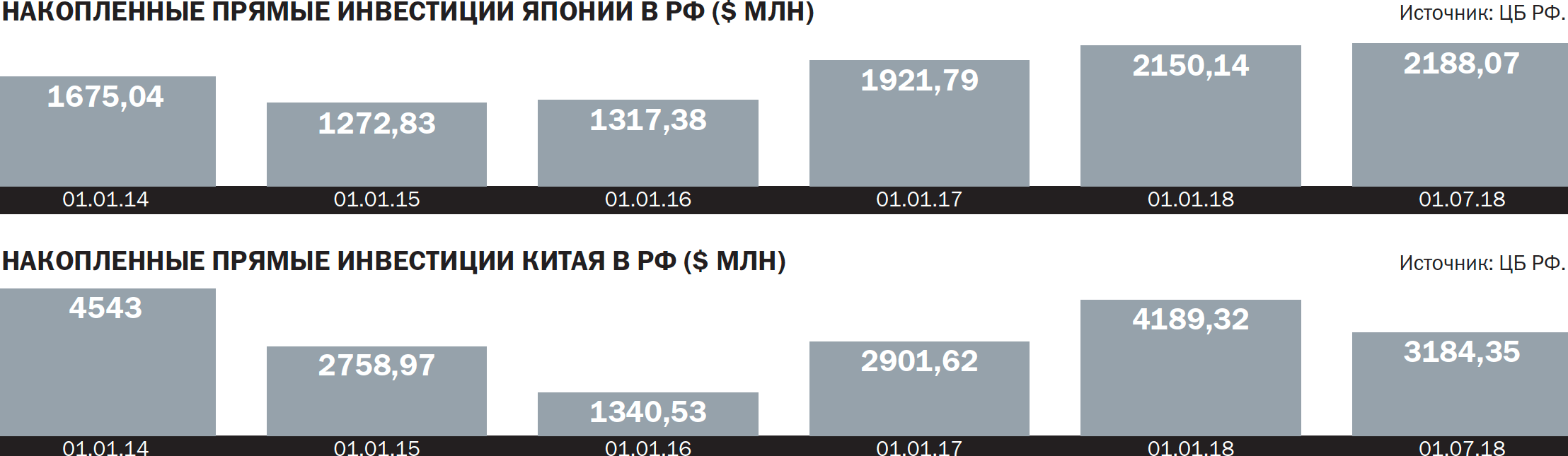

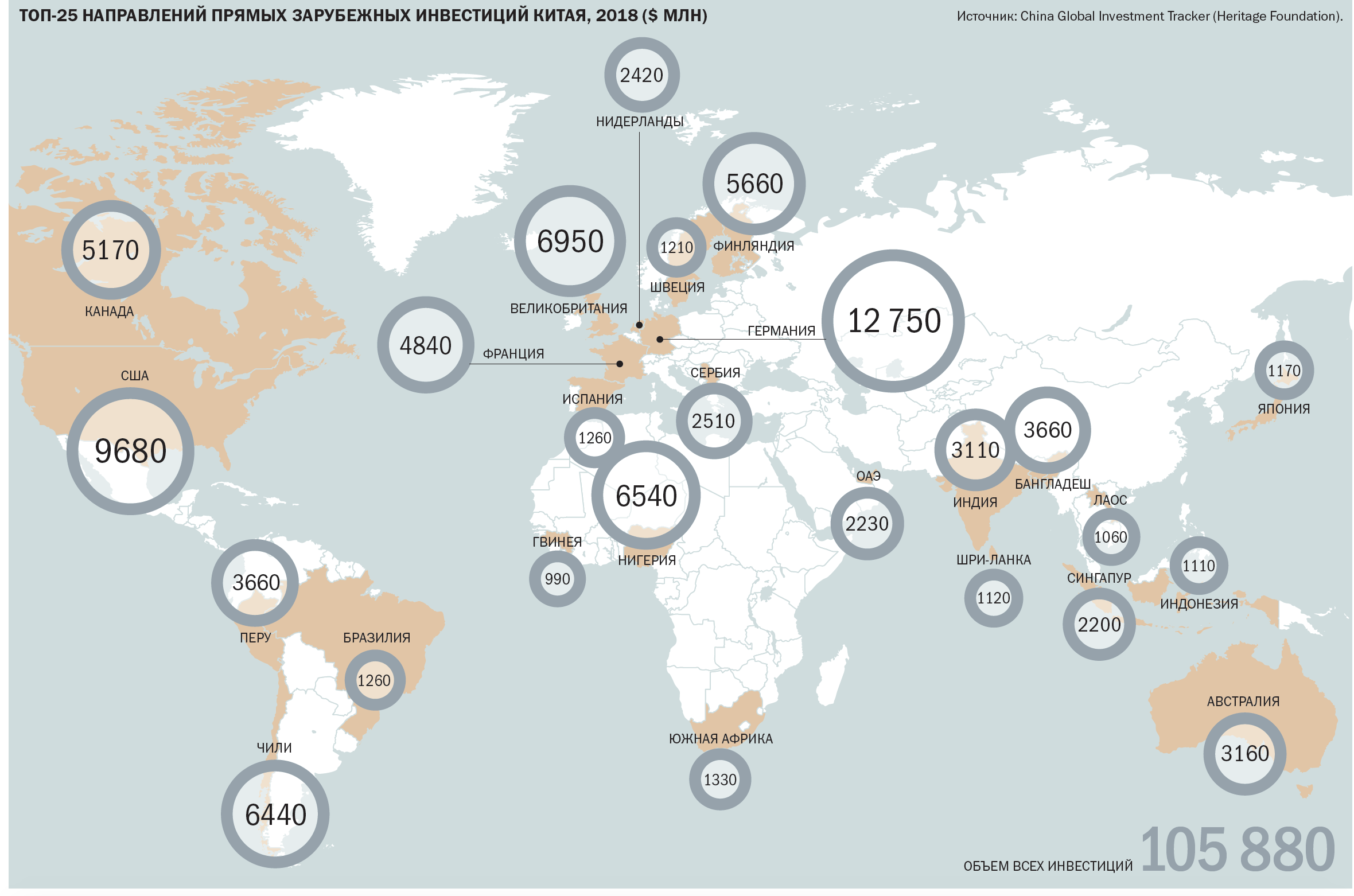

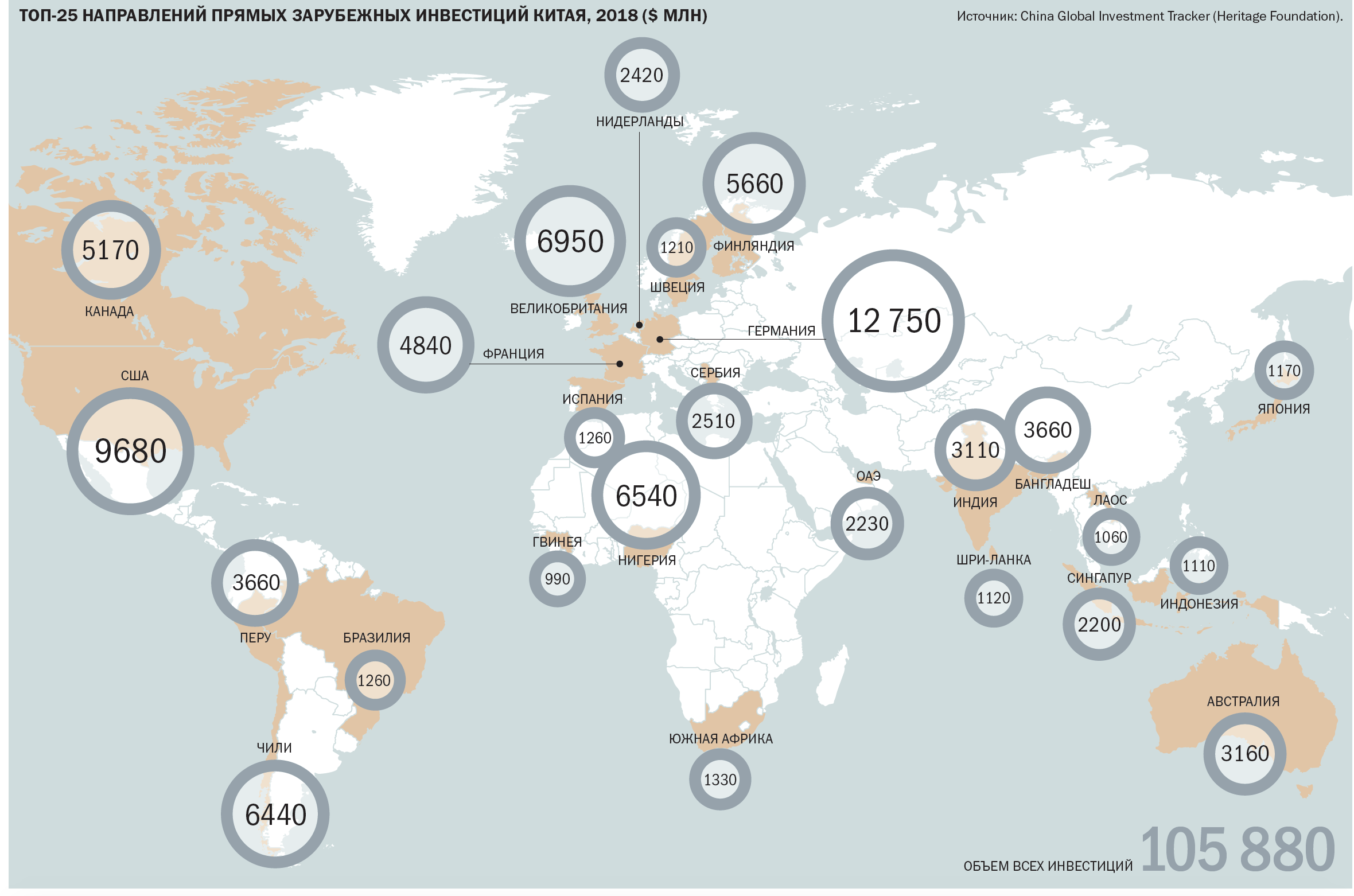

Даже столь противоречивые и неполные данные показывают, что в 2014–2018 годах в Россию все же пришли крупные азиатские инвестиции: прежде всего из Китая, но также из Японии, Индии и стран АСЕАН. Однако доля России в общем объеме зарубежных инвестиций для всех стран АТР крайне мала. Для КНР, важнейшего партнера Москвы в регионе, она не превышает 1%.

Самые крупные инвестиционные сделки со странами Азии стали результатом политических договоренностей. Так было с «Ямал СПГ» и СИБУРом: совладельцем обеих компаний является находящийся под санкциями Геннадий Тимченко, но он же в апреле 2014 года по поручению президента возглавил Российско-китайский деловой совет и был представлен председателю КНР Си Цзиньпину лично Владимиром Путиным. В результате пакеты «Ямал СПГ» и СИБУРа были щедро оценены китайскими госкомпаниями (€1 млрд за 9,9% «Ямала» и $1,338 млрд за 10% СИБУРа), а ямальский проект получил кредитные линии от государственных банков развития КНР на $12 млрд, причем на весьма привлекательных условиях.

Другим примером политических инвестиций стали сделки в рамках «Плана сотрудничества по восьми направлениям», который выдвинул японский премьер Синдзо Абэ для налаживания отношений с Россией для решения застарелого территориального спора о принадлежности Южных Курил. Результаты тут, правда, оказались куда скромнее, чем у сотрудничества с Китаем. Японские компании вложились в несколько мелких проектов на территориях опережающего развития на Дальнем Востоке (флагманом стало строительство теплиц компанией JGC), а к крупным сделкам можно отнести продажу японской Mitsui 10% производителя лекарств «Р-Фарм» за $200 млн (владелец компании Алексей Репик по совместительству является председателем Российско-японского делового совета) да покупку «Донского табака» Japan Tobacco International за $1,7 млрд (правда, JTI уже давно является лидером российского табачного рынка и купила крупнейшего независимого производителя для укрепления позиций). Инвестиции из Индии, Южной Кореи и стран АСЕАН куда скромнее.

Почему же азиатские инвесторы, несмотря на усилия Москвы, не спешат пользоваться возможностью и вкладываться в Россию?

Идеальный шторм

Причины, по которым азиатский бизнес слабо откликнулся на российский «поворот на Восток», во многом те же, что объясняют ежегодный отток капитала из РФ.

Во-первых, несовершенство институциональной среды и суровость инвестиционного климата не заставляют российский бизнес искать возможности за рубежом, а иностранцев — смотреть на Россию с опаской. Например, согласно опросам среди японского бизнеса, которые проводит Японская организация по развитию внешней торговли JETRO, постоянно меняющиеся правила игры и состояние инвестклимата, включая коррупцию, называются среди главных проблем ведения дел в России.

Во-вторых, азиатских инвесторов в РФ интересуют больше всего природные ресурсы. Однако мировые цены на нефть и металлы сейчас волатильны, а вслед за охлаждением китайской экономики и прогрессом в развитии возобновляемой энергетики их резкого роста ожидать особо не приходится. Самые привлекательные активы, которые позволяют быстро окупить затраты, обычно расхватывают госкомпании, а иностранцев зовут в долгие и сложные проекты. В предыдущие 15 лет Китай и развивающиеся страны Азии активно инвестировали в сырье по всему миру, поэтому им есть из чего выбирать.

В-третьих, если инвестор надеется что-то продавать в России, то и здесь прогнозы сейчас не самые радужные. Экономика растет темпами менее 2% в год (почти вдвое ниже среднемирового уровня), а располагаемые доходы населения падают пятый год подряд. Устойчивы расходы на табак, алкоголь и фастфуд, но вряд ли эти ниши могут создать большой ажиотаж вокруг российских активов.

В-четвертых, огромное влияние на поведение азиатских инвесторов продолжают оказывать санкции. Дело в том, что после принятия в США Акта о противодействии противникам Америки с помощью санкций (CATSAA) секторальные санкции в отношении РФ стали перманентным фактором, и в свете расследования спецпрокурора Роберта Мюллера о возможном вмешательстве России в президентские выборы 2016 года ожидается их ужесточение. Все окончательно запуталось после появления «кремлевского списка» олигархов: хотя он не является основанием для включения в санкции, после введения ограничительных мер против Олега Дерипаски и Виктора Вексельберга, а также их бизнес-империй азиатские инвесторы относятся к россиянам еще более настороженно.

Наконец, сказывается и тот фактор, что в предыдущие десятилетия россияне не особо рвались в Азию, предпочитая делать бизнес с Европой, более близкой и географически, и культурно. В результате у российского бизнеса и государства не так много экспертизы и понимания, как именно вести дела с китайскими, японскими и другими инвесторами, как именно строить коммуникацию, кто является надежным партнером, а кто — нет. Самым ярким примером того, как отсутствие экспертизы отразилось на инвестиционном сотрудничестве России со странами Азии, стал срыв сделки по продаже пакета акций «Роснефти» китайской CEFC — команда крупнейшей национальной госкомпании просто не смогла разобраться, что «успешная частная энергетическая компания» и ее импозантный владелец Е Цзяньмин лишь фасад гигантской финансовой пирамиды, которую в итоге разрушили китайские правоохранители. Кстати, на отсутствие экспертизы по России могут пожаловаться и многие азиатские инвесторы — российский рынок был слишком долгие годы не сильно к ним дружелюбен для того, чтобы инвестировать значительные ресурсы в его понимание. Именно поэтому повальное закрытие счетов российских компаний и физлиц в Гонконге и материковом Китае после введения санкций не должно удивлять — команды по risk compliance даже в крупнейших госбанках КНР знают Россию плохо, а потому им проще отказаться от российских клиентов, чем принимать на себя не до конца понятные риски.

Политика не решает

В частных разговорах китайские инвесторы описывают главную проблему России с их точки зрения. Китайцы любят вкладывать в страны, где активы дороги, но регуляторная среда идеальна и финансовую модель при прочих равных можно уверенно посчитать — там либо есть хорошо работающие сырьевые активы, как в Австралии и Канаде, либо есть высокие технологии, как в США и ЕС, либо есть готовые и приносящие прибыль уже сейчас бизнесы. Не менее интересны китайцам и юрисдикции, где политические риски вроде как высоки, но с местными чиновниками или силовиками можно договориться и те соблюдают договоренности в обмен на взятки: активы в таких странах обычно дешевы, а конкурентное поле разреженное, поскольку глобальные компании не идут в эти страны из-за репутационных рисков. Так, КНР инвестирует в некоторые африканские страны и Венесуэлу. Россия же, по словам китайцев, находится где-то посередине, совмещая недостатки обоих полюсов: цены на активы задраны, чиновники и владельцы бизнесов мнят себя европейцами, но при этом уровень защиты инвестиций зачастую хуже, чем в Африке, где берут взятки и потом не кидают. Именно поэтому китайский бизнес осваивает выгоды простой торговли (товарооборот с КНР в 2018 году впервые взял планку в $100 млрд и превысил $107 млрд), а также инвестирует в проекты, одобренные на уровне первых лиц государств. Остальные инвестиции в Россию заходят куда медленнее, поскольку китайские бизнесмены стараются перестраховываться.

При этом политическое прикрытие, похоже, успешно работает только с Китаем, а вот с той же Японией уже получается намного хуже. Несмотря на то что премьер Абэ велел бизнесу активизировать контакты с Россией в надежде, что это поможет получить Курильские острова, больших результатов эта активность не приносит: японский бизнес видит в России больше рисков, чем возможностей, а дать политическую отмашку эти риски игнорировать японский премьер, в отличие от председателя КНР, национальным компаниям не может.