Новые бонды по старым правилам

Стоит ли покупать народные облигации

С середины января Минфин РФ предлагает населению очередной транш народных облигаций на 5 млрд руб. При этом основные характеристики инструмента ОФЗ-н остались прежними. Комиссии для инвесторов отменены не были, возможность купить бумагу на сайте министерства не заработала, и даже сеть банков-агентов не расширена, хотя такие изменения давно анонсировались. Тем не менее для инвесторов новый транш облигаций может быть привлекательным с точки зрения доходности, которая чуть выше средней ставки по депозитам. Однако классическим ОФЗ народные бонды по-прежнему проигрывают.

Фото: Константин Кокошкин, Коммерсантъ / купить фото

С оглядкой на депозит

Облигации федерального займа для населения (ОФЗ-н) Минфин запустил весной 2017 года. За счет народных бондов государство (по крайней мере изначально) не планировало решать фискальные задачи. В отличие, например, от советского опыта с печально известными облигациями госзайма (их зачастую продавали населению принудительно, а выплаты по ним неоднократно конфисковались), за счет которых СССР наполнял бюджет. Выпуск ОФЗ-н в большей степени преследует просветительские цели — воспитать российского розничного инвестора, приучив его к инструментам фондового рынка.

Народные облигации хотя и являются ценными бумагами, однако по ним введены ограничения, которые сближают их с депозитами. В первую очередь это ценные бумаги с существенно ограниченной ликвидностью — они не торгуются на вторичном рынке (то есть их нельзя продать по текущей цене в любое время до погашения). Впрочем, досрочно можно продать свои облигации банкам-агентам (причем именно тому агенту, у которого они приобретались). При этом цена выкупа будет равняться цене размещения с учетом накопленного купонного дохода. Здесь стоит учитывать ограничения — при досрочном погашении в первый год обращения вам не будет начисляться купонный доход (если он не был выплачен) или с вас удержат и величину купонных выплат (в случае их выплаты). При этом банки-агенты возьмут и комиссионное вознаграждение за досрочное погашение. В зависимости от погашаемой суммы оно составит 0,5–1,5%. Таким образом, ОФЗ-н целесообразнее покупать на срок до погашения — вы фиксируете доходность (как в депозите) и платите комиссионные только один раз (при покупке). При этом проценты выплачиваются раз в полугодие. Кроме того, ограничено число агентов — сейчас Сбербанк и ВТБ, в ближайшее время к ним должны добавиться Почта-банк и Промсвязьбанк. Ограничена и сумма вложений — минимальные 30 тыс. руб., максимум — 15 млн руб. Стоит учитывать, что это государственные ценные бумаги, то есть государство фактически их гарантирует. Таким образом, с учетом максимально возможной суммы инвестиций (15 млн руб.) такие размещения могут быть более интересны, чем в банках (где государство гарантирует депозиты лишь на 1,4 млн руб.).

Смена курса

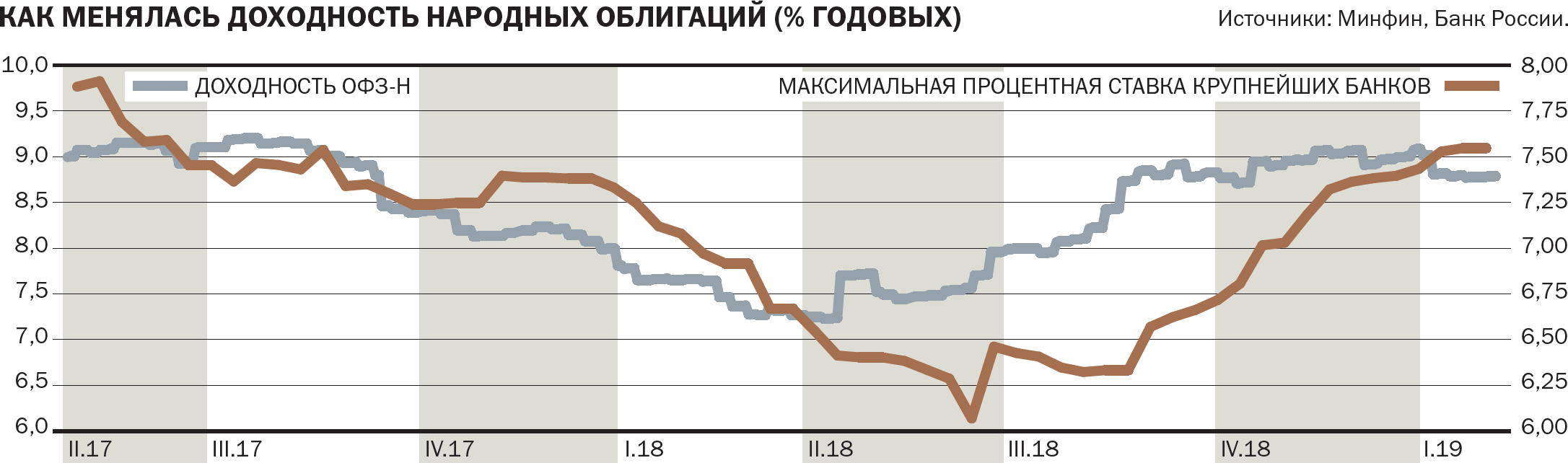

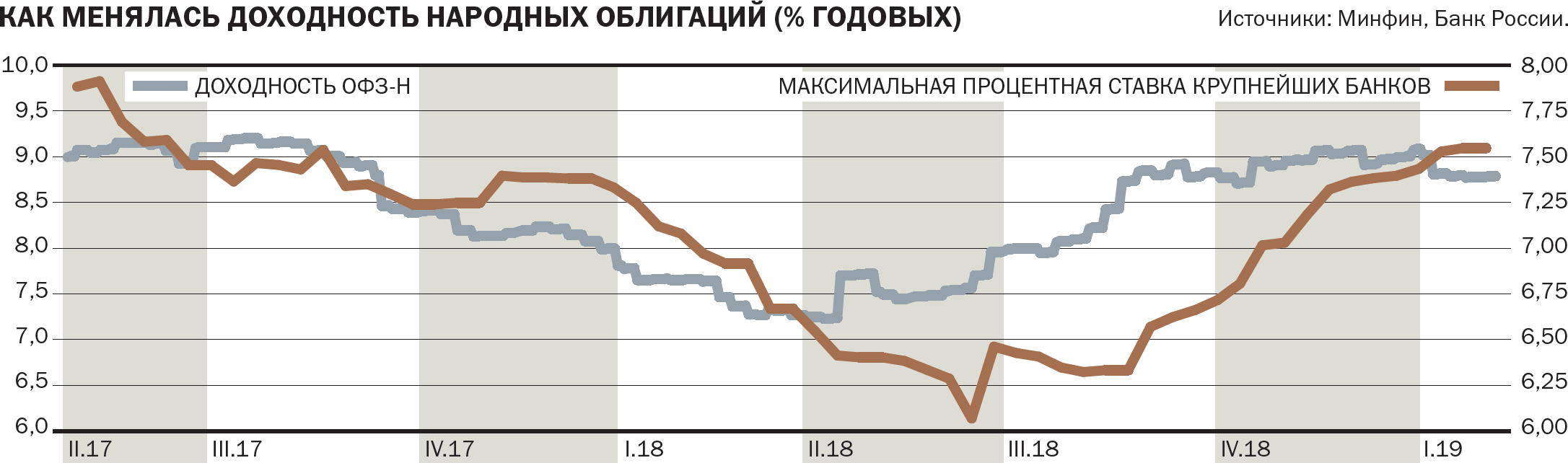

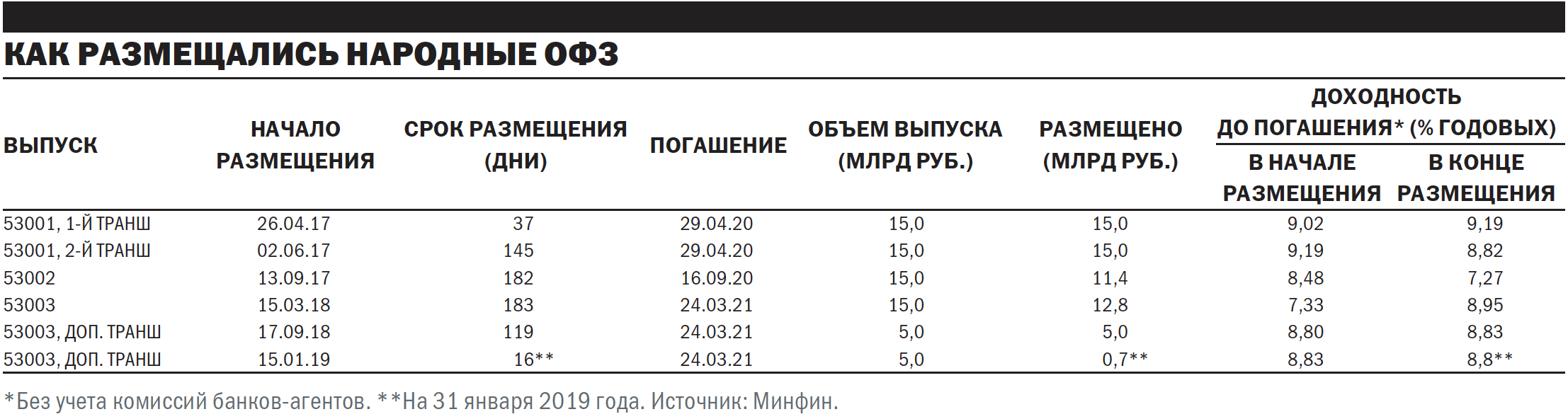

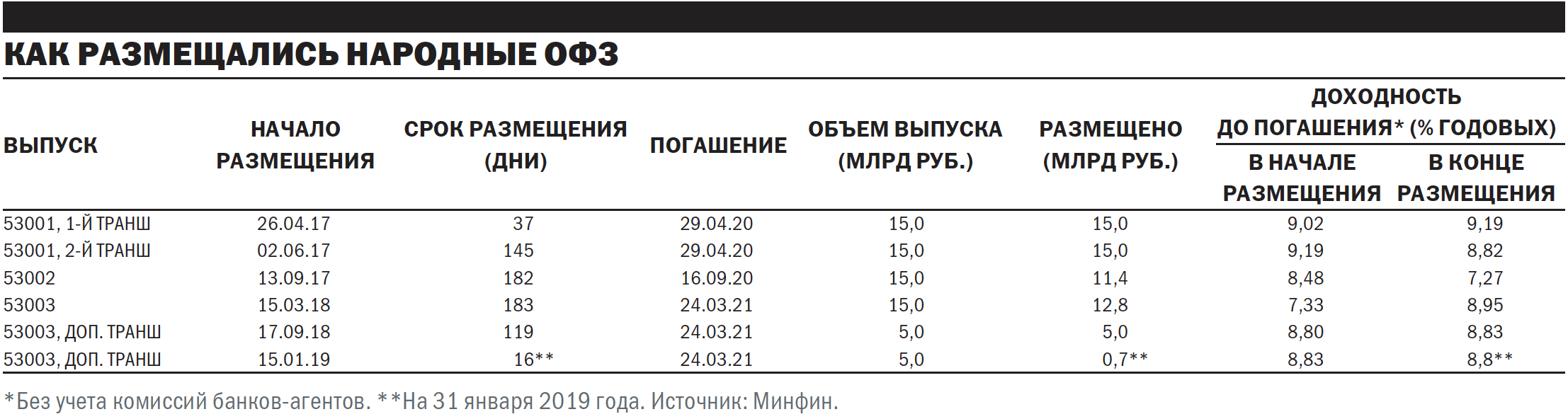

Момент для пилотного выпуска ОФЗ-н оказался удачным. Инфляция демонстрировала рекордное для страны замедление, ставки по вкладам снижались, и граждане действительно начинали искать альтернативные способы сбережения средств. Первый выпуск ОФЗ-н общим объемом 30 млрд руб. розничные инвесторы расхватали как горячие пирожки за четыре месяца вместо отведенных на это полгода. Успех пилота был обусловлен привлекательной доходностью — более 9% годовых. Для сравнения: средняя ставка по рублевым вкладам у топ-10 банков на тот момент не превышала 8% годовых.

Однако с падением ставок шел на спад и ажиотаж. Доходности по народным бондам последующих выпусков Минфин предлагал уже менее щедрые. Тем временем инфляция в России снова начала ускоряться (до 4,3% в 2018 году с 2,5% в 2017 году), а ставки по банковским депозитам — расти. В результате размещения второго и третьего выпусков хотя и продолжались по полгода, однако заявленных объемов (15 млрд руб.) не собрали. Лишь с началом роста ставок во второй половине 2018 года интерес к народным облигациям стал возвращаться. Первый дополнительный транш третьего выпуска на 5 млрд руб. был размещен за четыре месяца. Сразу после этого, в январе 2019 года, Минфин приступил к размещению второго дополнительного транша на 5 млрд руб., который планирует разместить уже на два месяца.

Обещанного ждут долго

Год назад премьер-министр РФ Дмитрий Медведев поручил правительству кратно нарастить объемы ОФЗ-н — до 100 млрд руб. уже в 2018 году. Однако идея поиска внутреннего инвестора в лице населения оказалась труднореализуемой, и поручение так и не было выполнено. Чтобы стимулировать спрос на народные гособлигации, министерство в прошлом году предлагало принять самые разные меры. И снять ограничение для вторичного рынка, и отменить верхнюю планку порога инвестиций, и даже отменить комиссии для инвесторов. В конкретные шаги пока вылились немногие поблажки. Так, в ноябре правительство разрешило продавать ОФЗ-н еще двум банкам — Почта-банку и Промсвязьбанку, а в декабре в Госдуму были внесены поправки, которые позволят продавать ОФЗ-н через сайт Минфина. Однако до реализации эти нововведения пока не дошли.

Поэтому с 15 января текущего года Минфин начал размещение по старым правилам. Только до погашения осталось чуть больше двух лет (тогда как традиционно размещаются трехлетние облигации). Купонная ставка по второму купону составляет 6,5%, по третьему — 7%, по четвертому — 7,5%, по пятому — 8%, по шестому — 8,6%. То есть в целом доходность к погашению — около 8,8% годовых (без учета комиссионных).

Банками-агентами по-прежнему остались только два игрока — Сбербанк и ВТБ. В Почта-банке «Деньгам» пояснили: «В настоящий момент банк проводит подготовительные мероприятия по реализации ОФЗ для населения. На первом этапе планируется распространять и погашать ОФЗ для населения в дистанционных каналах обслуживания. В случае готовности нашей инфраструктуры мы рассмотрим возможность присоединения к реализации указанного транша ОФЗ-н». В Промсвязьбанке отказались комментировать, почему банк не участвует в реализации нового транша. В Минфине тоже отказались комментировать выпуск ОФЗ-н с прежними параметрами, а также подробности готовящихся изменений в механизм народных бондов и причины проволочек с ними.

Не народные ОФЗ

«У любого рынка есть правила торгов и расчетов, а также система торговых, брокерских и депозитарных счетов. Это отработанный механизм, гарантирующий права держателей бумаг и исполнение обязательств всеми участниками торгов. Встраивать сайт и новый порядок продаж в этот, отлаженный за четверть века механизм, скорее всего, оказалось дорого или технологически сложно»,— предположил гендиректор УК «Спутник — Управление капиталом» Александр Лосев.

Главный аналитик Промсвязьбанка Дмитрий Монастыршин указывает, что народные облигации «остаются потенциально привлекательными для населения». «Сейчас Минфин предлагает новый транш третьего выпуска ОФЗ-н с доходностью 8,8% годовых. В середине прошлого года этот же выпуск продавался с доходностью 8% годовых. Текущий уровень доходности ОФЗ-н превышает среднюю максимальную ставку по депозитам в топ-10 банков, которая сейчас составляет 7,55%»,— отметил Дмитрий Монастыршин. Поэтому, по его ожиданиям, спрос на эти облигации сохранится в объемах прошлого года.

Однако народные облигации по-прежнему проигрывают конкуренцию классическим ОФЗ, выпускаемым Минфином для широкого круга инвесторов. «При покупке обычных гособлигаций физлицо несет меньшие комиссионные расходы. Комиссия брокера и биржи суммарно составляет менее 0,1%, тогда как комиссии агентов при продаже ОФЗ-н установлены на уровне от 0,5% до 1,5% в зависимости от суммы. Обычные ОФЗ можно продать в первый год владения без потери купонного дохода в отличие от ОФЗ-н»,— напоминает господин Монастыршин. Аналитик также отмечает, что доходность обычных гособлигаций примерно на 0,2% выше, чем ОФЗ-н. «В итоге ОФЗ-н проигрывают обычным облигациям примерно 0,7%, но все равно остаются более привлекательными по сравнению с обычными вкладами»,— резюмировал он. Кроме того, частный инвестор для своих нужд может подобрать выпуск в широком диапазоне сроков обращения — от нескольких месяцев до 18 лет. «Для крупных розничных инвесторов, когда они распробуют ОФЗ, обычные выпуски имеют дополнительные плюсы и более низкие издержки»,— отмечает главный экономист рейтингового агентства «Эксперт РА» Антон Табах.

ОФЗ-н также не очень подходят в качестве инструмента для репатриации зарубежных активов российских граждан из-за небольшого объема эмиссии, отсутствия вторичного рынка и наличия альтернативы в виде обычных ОФЗ, отметил господин Лосев из УК «Спутник — Управление капиталом». При этом как инструмент ОФЗ-н, по сути, составляют прямую конкуренцию банкам за средства населения.

Минфин планирует, что продажи ОФЗ-н будут составлять 20–30 млрд руб. в год. Это весьма незначительный объем в сравнении с объемом вкладов населения (28,5 трлн руб.) и объемом размещения ОФЗ для широкого круга инвесторов (1,5 трлн руб. в текущем и 1,8 трлн руб. в 2020 году). «Повысить популярность ОФЗ-н можно, либо повысив их доходность, что вряд ли устроит Минфин, либо снизив инфляционные ожидания, что нереально при повышении налогов и давлении на рубль, в том числе из-за ежедневных покупок валюты Банком России для того же Минфина,— рассуждает Александр Лосев.— Поэтому лучше пусть каждое ведомство занимается своим делом: Минфин — бюджетом, а банки — работой со сбережениями граждан и инвестициями в обычные ОФЗ».