ОПЕК+ встала на паузу

Производители нефти не торопятся с решением

Добывающие страны, входящие в периметр сделки по заморозке производства нефти, не смогли договориться о перспективах дальнейшей кооперации. Если обычно на совещаниях ОПЕК+ стороны приходили к согласию, то на этот раз мнения о дальнейших действиях разошлись. Так, Саудовская Аравия настаивает на дальнейшем снижении добычи, в то время как Россия, которая в мае впервые за год выполнила свою квоту, готова смягчать условия соглашения. Новая встреча ОПЕК+ назначена на конец июня, но, по слухам, она может быть снова отложена.

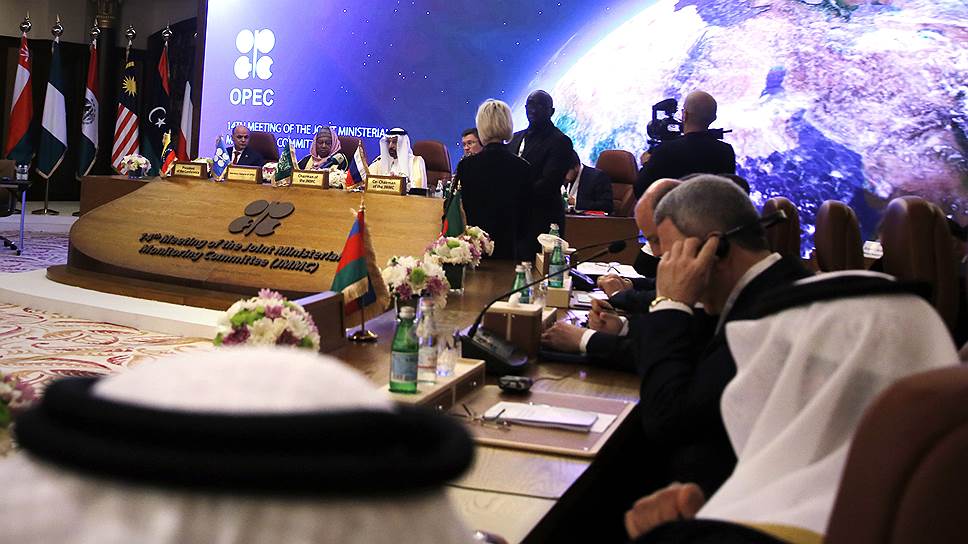

Министры энергетики ОПЕК и их союзники обсуждают цены на нефть во время встречи в мае 2019 года

Фото: Amr Nabil, AP

Глобальные горизонты

В 2016 году ряд стран ОПЕК и 11 стран, не входящих в картель, договорились об ограничении добычи нефти на 1,8 млн баррелей в сутки с уровня октября 2016 года для поддержания мировых цен. Но в июне 2018 года на фоне резкого роста цен в ожидании санкций США против Ирана производство было решено фактически нарастить на 1 млн баррелей в сутки. Но так как риски дефицита нефти оказались не такими серьезными, в начале декабря 2018 года стороны договорились о сокращении уровня добычи нефти с 1 января 2019 года на 1,2 млн баррелей в сутки к уровню октября 2018 года.

В последнее время цены на нефть активно росли на новостях из США: о послаблениях в отношении импорта иранской нефти, планах повышения пошлин на импорт китайских товаров, а также рекордах добычи нефти в стране до 12,3 млн барр./с и росте коммерческих запасов до максимального уровня с сентября 2017 года. При этом, по данным Международного энергетического агентства, экспорт США в конце апреля составлял 2,6 млн барр./с. Пока дальнейший рост поставок ограничен мощностью транспортной инфраструктуры, но в ближайшее время страна готовится запустить новые нефтепроводы. Это позволит США во второй половине 2019 года нарастить добычу нефти и свои экспортные возможности, что будет давить на уровень мировых цен.

Бремя санкций

Неопределенность на рынке, которая помешала странам ОПЕК+ принять конкретные решения, создают сразу несколько факторов. Прежде всего это американские санкции в отношении Ирана, экспорт нефти которого по планам Вашингтона должен сократиться до «нулевой отметки», и Венесуэлы. Несмотря на заявления Ирана о том, что страна намерена продолжать экспортировать нефть, в том числе используя серые каналы, обеспокоенность потребителей растет. По неофициальным данным, ряд крупных потребителей, в числе которых Индия, Китай, Турция, Южная Корея и Япония, уже полностью прекратил закупки нефти у Ирана после угроз Белого дома ввести санкции против стран, ведущих торговлю с Тегераном.

Сам Иран еще в ноябре прошлого года прекратил предоставлять официальные данные об объемах добываемой и экспортируемой из страны нефти. Поэтому сейчас их уровень трудно оценить. По данным рыночных аналитиков, в апреле иранский экспорт был на уровне 1 млн барр./с (против 2,5 млн барр./с годом ранее), в мае эти цифры продолжали уменьшаться и сейчас составляют в среднем 500 тыс. барр./с. Впрочем, на рынке мало кто верит в то, что уровень экспорта иранской нефти опустится до нулевых значений.

«Америка не сможет довести экспорт нефти из Ирана до нуля, а соседи Исламской Республики преувеличивают заявления о своих мощностях по добыче нефти, которые могут компенсировать любой дефицит»,— заявил министр нефти Ирана Бижан Намдар Зангане. По его словам, которые приводит Агентство новостей Исламской Республики (IRNA), Иран изучает новые способы продажи своей нефти. Тем не менее эта ситуация будет в ближайшее время наверняка станет причиной повышенной волатильности на глобальном нефтяном рынке.

Еще одним поводом для беспокойства в секторе стало сокращение экспорта из Венесуэлы после введения санкций США в поддержку лидера оппозиции Хуана Гуайдо. По данным Управления энергетической информации США, в апреле США экспортировали из Венесуэлы всего около 150 тыс. барр./с, что почти в четыре раза меньше, чем в январе. Можно предположить, что объемы поставок продолжат снижаться, так как в конце апреля все договоренности американских компаний с венесуэльской PDVSA подошли к завершению, в то же время будут действовать американские санкции в отношении американских финансовых организаций и брокеров, задействованных в любых сделках с PDVSA.

В связи с этим большинство участников ОПЕК+ склоняются к тому, чтобы продлить соглашение по заморозке добычи. Так, представитель Саудовской Аравии глава Минэнерго королевства Халид аль-Фалих на министерской встрече выступил за «плавное снижение мировых запасов нефти». «Мы должны продолжать путь, начатый два с половиной года назад»,— сказал Халид аль-Фалих, добавив, что запасы нефти в хранилищах США и стран ОЭСР снова растут и это «критический фактор для рынка». Кроме того, по его мнению, Иран продает больше нефти, чем показывает официальная статистика. «Все это указывает на деликатную ситуацию, в которой оказался мировой рынок»,— добавил он. Такая позиция одного из ключевых членов ОПЕК+ разогнала котировки до многонедельных максимумов: стоимость нефти марки Brent 20 мая выросла на 1,23%, до $73,10 за баррель, а WTI — на 1,12%, до $63,46 за баррель.

Российские реалии

Несколько иное мнение на этот раз есть у Москвы. По мнению министра энергетики РФ Александра Новака, на фоне сезонного повышения спроса не исключено возникновение дефицита нефти летом. Поэтому Россия выступает за смягчение квот на добычу. «В летний период, на мой взгляд, запасы должны падать, и, наоборот, на рынке возникает дефицит, который требует обеспечения предложения. Поэтому Россия в данном случае имеет возможности для потребителей в случае необходимости увеличить объемы поставок, и мы такую опцию рассматриваем»,— заявил министр.

Прогнозы Минэнерго подтверждают расчеты ОПЕК. Там ожидают, что в третьем квартале спрос на нефть может вырасти до 31,2 млн барр./с, что на 700 тыс. баррелей выше текущей добычи. Но в четвертом квартале в ОПЕК ожидают снижения до 29,74 млн барр./с. «В целом рынок находится в сложной ситуации,— сказал Халид аль-Фалих журналистам после заседания комитета.— Хотя существует обеспокоенность по поводу перебоев с поставками, запасы растут, и рынок должен увидеть комфортную ситуацию с поставками в ближайшие недели и месяцы».

Желание России несколько смягчить квоты по добыче, по мнению эксперта Центра энергетики Московской школы управления «Сколково» Екатерины Грушевенко, продиктовано сегодняшней нестабильностью и непредсказуемостью глобального нефтяного рынка, особенно после новостей об угрозах конфликта с Ближнего Востока. Кроме того, на решение российской стороны мог повлиять и конфликт вокруг нефтепровода «Дружба», который привел к снижению экспорта российской нефти.

Как считает директор по госрегулированию ТЭКа VYGON Consulting Дарья Козлова, сокращение добычи в рамках сделки выгодно для России, так как выпадающие объемы компенсируются приростом цен на нефть: с начала действия соглашения в 2015 году дополнительные поступления в бюджет и ФНБ за счет превышения цены отсечения по бюджетному правилу ($40 за баррель + инфляция) только от нефтедобычи превысили 5 трлн руб. Тем не менее, по ее мнению, надо иметь в виду, что сейчас российским компаниям приходится откладывать реализацию части проектов бурения и ввода новых месторождений, что несет для них определенные риски. «С 2015 года в России идет волна ввода крупных greenfield (проектов с нуля), добыча на которых должна превысить 60 млн тонн к 2020 году. Также необходимо поддерживать прирост бурения в таких регионах, как Западная Сибирь, чтобы не допустить ускорения падения показателей,— поясняет эксперт.— Поэтому крайне важно при принятии решений о заморозке соблюдать баланс между сохранением высоких цен на нефть и возможностью для российских компаний по монетизации своих запасов».

Кроме того, по мнению Дарьи Козловой, сейчас сложились все предпосылки для пересмотра квот соглашения. С одной стороны, из-за выпадающих объемов поставок Ирана и Венесуэлы возникает риск дефицита на рынке. С другой — с начала 2019 года объемы ввода скважин в ХМАО по-прежнему находятся в районе рекордных значений. С учетом того что в регионе зимний сезон традиционно является активным периодом разбуривания, во второй половине года дальнейшую заморозку добычи будет сложно поддерживать. Для этого необходимо пересматривать бизнес-планы компаний. «Поэтому в июне идеальным форматом был бы подход, реализованный в прошлом году: сохранение соглашения для возможности влияния на баланс спроса и предложений на рынке. Но при этом нужен пересмотр квот в сторону снижения»,— добавляет эксперт VYGON Consulting.

Пока неизвестно, в какую сторону изменится ситуация до следующего заседания мониторингового комитета ОПЕК+, которое должно состояться в Вене 25–26 июня. Но, по неофициальным данным, пауза, взятая участниками соглашения, может затянуться, так как обсуждается перенос встречи на июль.