Цены на уголь в Европе упали почти в два раза, опустившись до самых низких значений с 2016 года. Это стало существенным ударом как для участников рынка, которые в последние годы активно увеличили экспорт, так и для ОАО РЖД: уголь — самый массовый груз и основной источник роста перевозок. В результате угольные компании пытаются вывезти товар в Азию, где цены остаются относительно стабильными, что обостряет вопрос ускоренного развития инфраструктуры в восточном направлении. В перспективе угольщики ожидают, что спрос в Азии компенсирует падение потребления в Европе, но пережить период низких цен могут не все игроки.

Фото: Сергей Гавриленко, Коммерсантъ

Фото: Сергей Гавриленко, Коммерсантъ

Европа уходит в солнце и газ

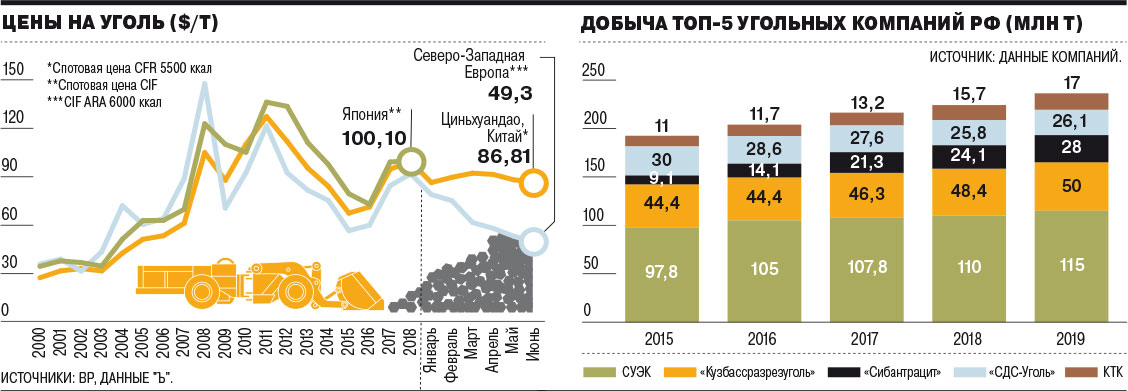

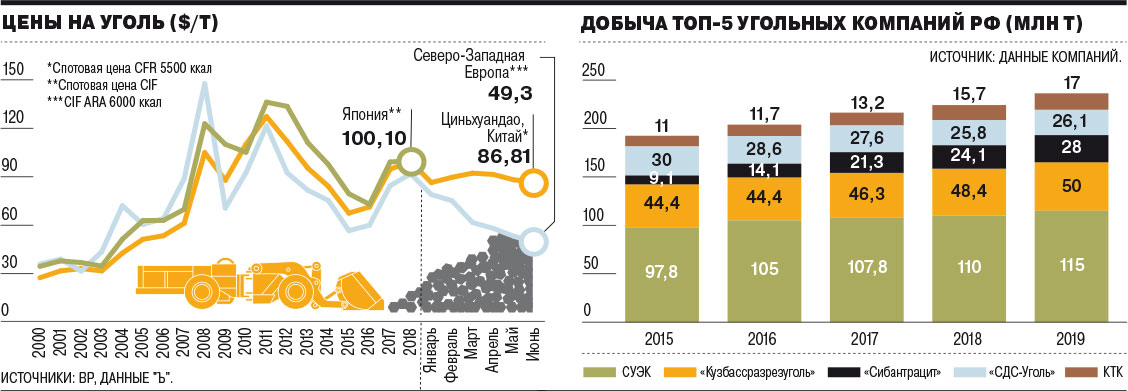

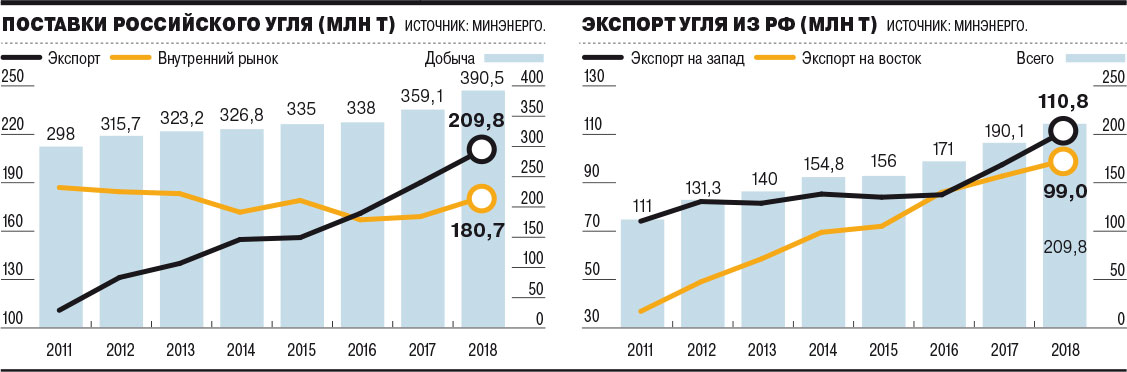

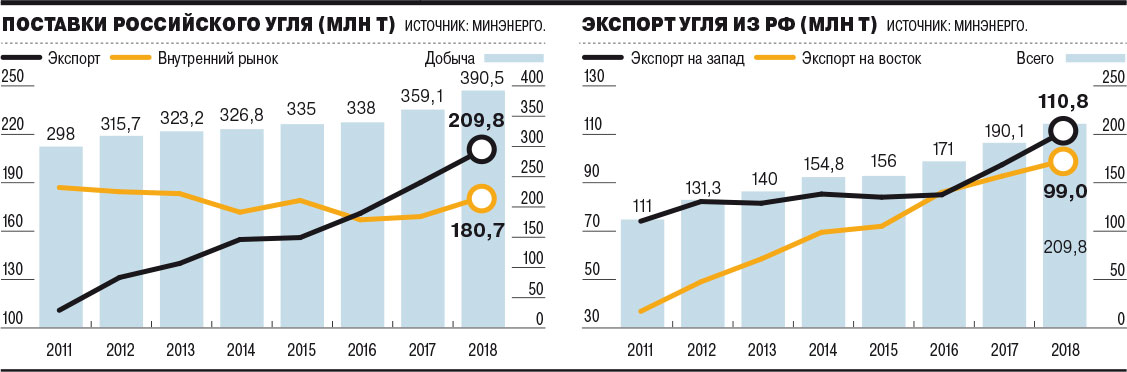

Последние три года цены на уголь в Европе и в Азии росли, что позволяло российским производителям ускоренно увеличивать экспорт. С 2015 по 2018 год цена в Азию (FOB Восточный) выросла с $66 до $105 за тонну, в Европу (FOB Рига) — с $56 до $86. За тот же период экспорт угля из РФ увеличился почти на 35%, до 209,8 млн тонн. Рост цен и объемов поставок угля на экспорт стали драйвером роста погрузки и грузооборота на железной дороге. В 2017 году погрузка угля, прежде всего на экспорт, выросла на 9,1%, в 2018 году — на 4,6%, в отдельные месяцы показывая рекордные значения за всю историю ОАО РЖД.

Но уже в конце 2018 года цены в Европе стали резко падать, в июне опустившись ниже значения 2015 года, до $49,3 за тонну, дешевле уголь стоил несколько месяцев в 2016 году, а до этого — в 2003 году. Представитель крупной угледобывающей компании отмечает, что падение цены было ожидаемым и даже, возможно, запоздавшим. «Циклический спад является обычной, нормальной частью работы ресурсного сектора»,— говорит он. Это правда, добавляет другой источник “Ъ” в отрасли, но не так глубоко, «текущий уровень цен вызывает удивление».

Основными причинами падения стали низкие цены на газ, стимулирующие перевод на него электростанций, теплая зима, растущая плата за выбросы CO2 в Европе и замещение угольной генерации возобновляемой. Падение цен мало затронуло коксующиеся угли, которые используют металлурги: по данным УГМК, средняя цена с поставкой из Австралии в первом квартале упала на 5,4%, до $181 за тонну.

На рынке уверены, что сегодня поставлять энергетический уголь в Европу невыгодно никому. «Если цены будут сохраняться на низком уровне, объем поставок продолжит сокращаться»,— говорит один из собеседников “Ъ”. Положение российских угольщиков дополнительно осложнило закрытие рынка Украины. По данным департамента угольной промышленности Кемеровской области, в 2018 году Кузбасс экспортировал на Украину 8,27 млн тонн энергетических и коксующихся углей, за четыре месяца 2019 года — 2,06 млн тонн. А в апреле власти РФ ужесточили ограничения поставок, разрешив отгрузки угля только с санкции Минэкономики. По словам директора «Промугольсервиса» Елены Дробиной, по состоянию на 13 июня у компаний не было четкой информации о принципах получения разрешений и возможных объемах поставок.

В целом традиционные поставщики энергоугля в Европу — Россия, Колумбия, США и ЮАР — стараются перенаправить объемы в Азию.

«Направление для выживания»

Российские угольщики называют «направлением для выживания» АТР: спрос в большинстве стран региона остается высоким. Согласно годовому отчету СУЭК, в 2018 году общий спрос в АТР увеличился на 8%, до 803 млн тонн. В Китае, несмотря на политику ограничения импорта, по энергоуглю он за январь—май не снизился, а коксующегося угля — вырос почти на 30%. В Индии планы по добыче в стране не выполняются, электростанции вынуждены увеличивать закупки на внешних рынках, рассказывают источники “Ъ” на рынке. В 2018 году основной рост спроса на российский уголь в АТР был в Японии, Южной Корее и на Тайване (на 17%, до 43 млн тонн, что составляет около 43% экспорта российского угля на восток).

В то же время, по словам собеседников “Ъ” в отрасли, в целом на рынке АТР установился «относительно низкий уровень цен», который обусловлен низким спросом в межсезонье, высокими запасами топлива на складах, ростом атомной генерации в некоторых странах, а также низкими ценами на СПГ. «Очевидно, что восстановления цен в ближайшие месяцы ожидать не стоит, но к четвертому кварталу они вырастут,— ожидает один из источников “Ъ”.— Кроме того, фундаментальные основы спроса на уголь в АТР сохраняются. Мы рассчитываем на среднегодовые темпы роста на уровне 1% до 2028 года».

Угольное невезение

Уголь — основной груз железных дорог, на него приходится 29% в погрузке и 44% в грузообороте ОАО РЖД (при доле в доходах около 20%). Именно рост погрузки угля вывел ставку оперирования на уровень свыше 2 тыс. руб. за полувагон в сутки, вернув доходы операторов к пиковым значениям. Однако намерение угольщиков грузить как можно больше на восток, где конъюнктура лучше всего, и разогреваемый ими спрос на новые вагоны вызвали системный затор на сети. Количество полувагонов приблизилось к максимальным докризисным значениям (525,5 тыс. на начало года), лимит пропускной способности на рентабельных направлениях был достигнут, и оборот вагона снизился. ОАО РЖД еще в прошлом году предупредило угольщиков, что пропустит на основные группы экспортных портов в новом году лишь на 1,2–1,9% больше угля, чем в 2018 году.

При этом буквально накануне спада на мировых рынках угля ФАС продлила действие экспортной надбавки к тарифу в размере 8%, которая должна быть отменена с 2019 года. Причем, если раньше для угольщиков действовал понижающий коэффициент, обнулявший надбавку, теперь его отменили. Одновременно появилась надбавка в размере 6% к тарифу на порожний пробег (одна из важных составляющих перевозки угля на экспорт в удаленные порты). По расчетам кандидата экономических наук Фарида Хусаинова, стоимость перевозки угля, например, на маршруте Ерунаково—Находка—Восточная в результате всех индексаций выросла в январе к декабрю на 11,85% в груженом рейсе и на 9,77% при возврате порожнего вагона.

В результате, если в октябре 2018 года прирост погрузки угля составлял 9,9% к тому же месяцу 2017 года, в ноябре темпы роста замедлились до 1,6%. В первом квартале года прирост колебался в пределах 1,3–1,6%, а в апреле проявилось падение — на 1,3%, до 30,9 млн тонн. В мае удалось выйти в ноль, но в июне погрузка резко просела — на 7%. За первое полугодие падение составило 0,4%.

Угольщики Кузбасса, дающие 70% железнодорожного угольного экспорта РФ, начали просить скидки. В июне губернатор Кузбасса Сергей Цивилев назвал условия: в обмен на скидку в размере 12,8% на западном направлении экспортеры готовы гарантировать поставки в Европу по железной дороге 51,4 млн тонн с возможностью увеличения еще на 10%.

ОАО РЖД выполняет все ранее взятые на себя обязательства по обеспечению перевозок каменного угля, говорят в монополии, напоминая, что, согласно долгосрочной программе развития до 2025 года, погрузка угля в 2019 году должна вырасти на 3,5%, до 388,1 млн тонн. Рост экспорта ожидался на уровне 1,5%. Параметры были доведены до сведения ключевых угольных компаний в конце прошлого года. Текущие низкие темпы роста обусловлены планами ОАО РЖД по масштабным ремонтным работам на 6,3 тыс. км путей, утверждают в монополии. Но там по-прежнему рассчитывают на выполнение планов, ожидая восстановления спроса на уголь внутри страны в связи с подготовкой к отопительному сезону, а также на западном направлении «в связи с приближением зимы».

В то же время в ОАО РЖД указывают на «дисбаланс в географии перевозок угля». «Протяженность участков, где загрузка пропускной способности выше допустимых параметров, на Восточном полигоне превышает 3 тыс. км — 18% от эксплуатационной длины железных дорог полигона»,— говорят в ОАО РЖД, добавляя, что «определенный дефицит» пропускных способностей сохранится и после завершения в 2020 году первого этапа модернизации БАМа и Транссиба. «В то же время резервы увеличения погрузки есть в направлении морских портов и погранпереходов Северо-Кавказской и Октябрьской железных дорог, сухопутных железнодорожных маршрутов в Китай через Казахстан или Монголию, иностранных морских портов Черного моря, а также сухопутных железнодорожных маршрутов, в том числе через Республику Беларусь в третьи страны»,— подчеркивают в ОАО РЖД.

Возможность скидок на недозагруженных направлениях монополия «прорабатывает», но лишь в пределах величины экспортной надбавки. В четверг, 4 июля, ОАО РЖД ввело такую скидку на перевозку угля в направлении портов Азово-Черноморского бассейна. Одновременно в ОАО РЖД настаивают, что ставки должны «снижаться по всей цепочке перевозок — на предоставление вагонов, на перевалку в порту, фрахт». На стивидорах спад конъюнктуры угля пока не сказался. Как отмечает Надежда Малышева из PortNews, крупные терминалы не снизили объемов перевалки угля по итогам января—мая. Наоборот, по 33 основным угольным терминалам она выросла — в основном за счет роста показателей крупных портов Дальнего Востока.

Развитие и вымирание

По мнению собеседников “Ъ” на рынке, в ближайшие несколько лет сокращение импорта угля в Европу будет полностью нивелировано ростом закупок со стороны Индии, Вьетнама, Пакистана, Малайзии и других азиатских стран, где относительно недавно были введены большие мощности по угольной генерации. При этом существенного роста добычи в отрасли не ждут — негативные тенденции привели к сокращению инвестиций, и число новых угольных проектов в мире невелико. Более того, текущий кризис может с некоторой задержкой привести к снижению добычи. Ни один из опрошенных “Ъ” игроков российского рынка не признал риски для своего бизнеса, но каждый ждет банкротства и ухода с рынка кого-то из конкурентов. «Сегодня отгрузки во многом идут по инерции, компании выполняют старые контракты,— уверен один из собеседников “Ъ”.— Уже вскоре мы увидим сокращение добычи теми, у кого издержки выше средних по рынку».

По мнению Максима Худалова из АКРА, в нынешних условиях под угрозой компании с подземной добычей, производящие дешевые марки угля Г, ГЖ, Д, не имеющие российского сбыта. Выходом для них является экспорт в азиатском направлении либо работа с крупными трейдерами. Это даст им минимальную маржу, которой может быть недостаточно для покрытия долговых обязательств, но позволит им оставаться операционно неубыточными. Кроме того, низкие цены повлияют и на компании из США, ЮАР и Колумбии. «Так что скоро мы увидим сокращение поставок из этих стран, что может позволить ценам несколько отыграть потерянные позиции»,— считает аналитик.