«Газпром» за первое полугодие сократил экспорт газа в дальнее зарубежье на 5,9%, до 95,3 млрд кубометров, что не помешало компании продолжить наращивание добычи до самого высокого уровня с 2011 года. После провала из-за теплой зимы сейчас спрос на российский газ в Европе растет, особенно в генерации электроэнергии, благодаря низким ценам, которые уже опустились до минимума за десять лет в $120 за тысячу кубометров. При таких ценах поставка сжиженного газа из США в Европу становится абсолютно невыгодной.

Рисунок: Виктор Чумачев, Коммерсантъ

Рисунок: Виктор Чумачев, Коммерсантъ

«Газпром» за последние два месяца вышел на прошлогодний трек по экспорту газа в дальнее зарубежье, следует из опубликованной компанией оперативной статистики. Однако эффект теплой зимы продолжает сказываться, поэтому общие поставки за полугодие сократились на 5,9%, до 95,3 млрд кубометров. При этом «Газпром» активно закачивает газ в хранилища как в России, так и в Европе, благодаря чему компания нарастила добычу с начала года на 2,3%, до 258,7 млрд кубометров — это максимум с 2011 года. Закачанный в зарубежные ПХГ газ не учитывается в статистике экспорта до тех пор, пока он не будет продан потребителям.

Глава компании Алексей Миллер говорил 28 июня, что «Газпром» ожидает по итогам года экспорт в диапазоне 198,6–201 млрд кубометров, то есть почти на уровне прошлого года. Восстановление спроса на российский газ делает этот прогноз реалистичным, учитывая, что стоимость газа на европейском хабе TFF упала сейчас до десятилетнего минимума примерно в $120 за тысячу кубометров. Примечательно, что декабрьский фьючерс на TTF торгуется почти вдвое дороже, что, во-первых, отражает ожидания роста цен к зиме, а во-вторых, делает экономически привлекательной покупку газа сейчас и его закачку в ПХГ.

Текущие низкие цены делают газ привлекательным топливом для генерации: по оценке аналитиков Interfax Global Energy, спарк-спред в Германии в июне (стоимость электроэнергии за вычетом стоимости газа и выбросов СО2) увеличился до €8,6 за 1 МВт•ч, что на 50% больше, чем в мае. Газ во все большей степени вытесняет уголь в европейской генерации, и только новые угольные станции в текущей рыночной ситуации могут покрывать свои операционные расходы.

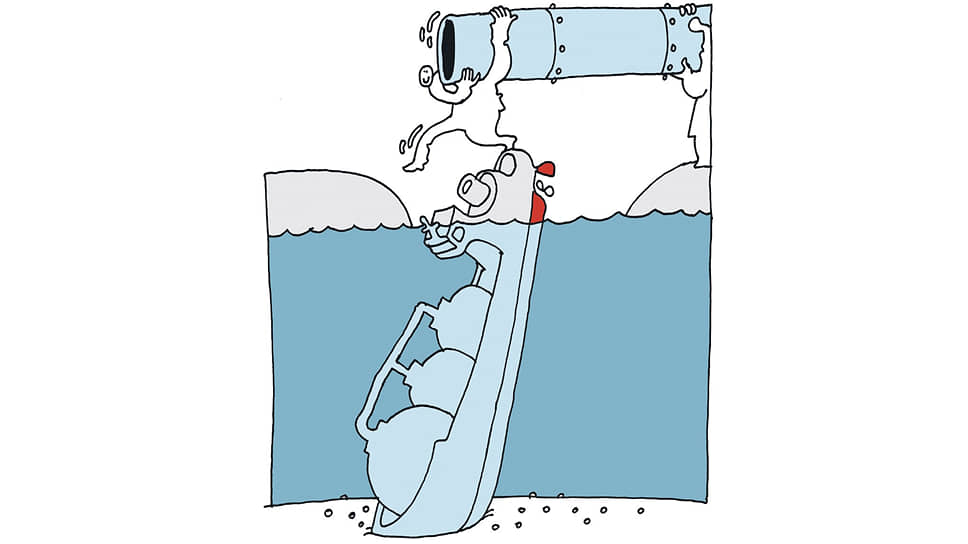

Низкие цены на газ стали результатом смежных эффектов теплой зимы, высоких запасов газа в хранилищах и избыточного предложения СПГ в Европе. Однако последний фактор может постепенно сойти на нет, поскольку при текущих ценах поставка, например, американского СПГ в Европу становится абсолютно невыгодной в рамках толлинговой модели, которую используют большинство действующих СПГ-заводов в США. В рамках этой модели покупатель бронирует мощность СПГ-завода ($2,25–3 за MBTU), покупает газ (115% от индекса Henry Hub) и получает СПГ в Мексиканском заливе, откуда еще должен довезти его на целевой рынок (примерно $0,5 за MBTU за транспортировку в Европу). Даже если конечная цена газа в Европе несколько ниже полной цены СПГ, участнику толлинговой модели все равно выгоднее производить газ, если его убытки не превышают стоимость бронирования мощностей. Но при текущей цене в Европе ($3,2 за MBTU) это уже происходит — цена не покрывает даже текущие затраты на покупку газа на Henry Hub и транспортировку СПГ.

В такой ситуации американские поставщики должны переориентироваться на Азию, но и там цены на спотовые партии СПГ очень низкие — индекс Platts JKM (средние спотовые цены на СПГ в Японии и Корее) опустился в июле до трехлетнего минимума в $4,26 за MBTU. Фактически сейчас американские СПГ-заводы работают за гранью операционной рентабельности. В середине июня главный экономист BP Спенсер Дейл допустил, что экспорт СПГ из США в ближайшие месяцы может серьезно сократиться, так как часть мощностей может быть остановлена.