Играть на опережение

Увеличение объемов проблемных долгов затянет кризис

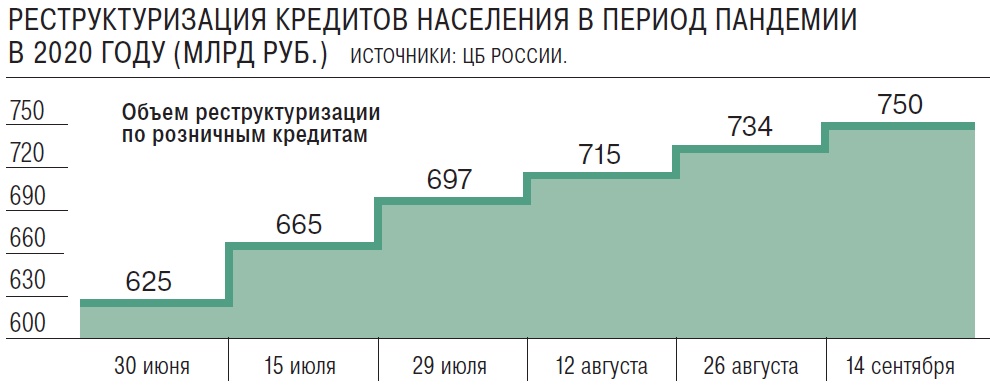

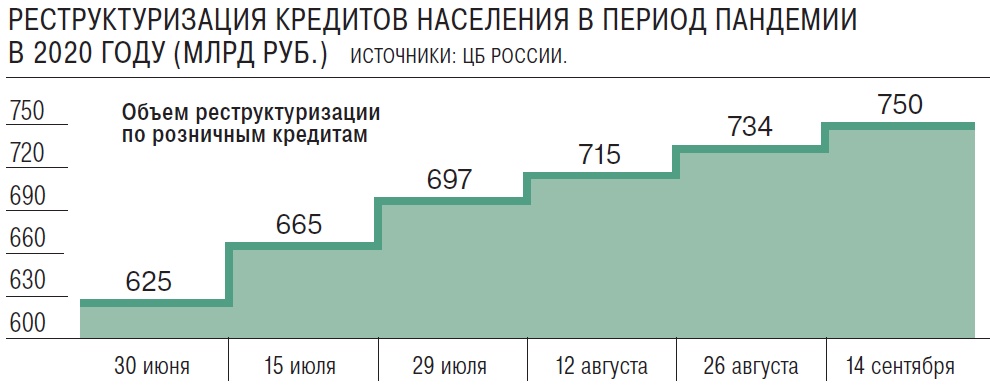

К концу лета в банковском сообществе уже решили было, что бум реструктуризации кредитов завершился. Однако к середине сентября была зафиксирована новая волна заявлений с просьбами от отсрочке выплаты по долгам. Это означает увеличение объемов реструктурированных кредитов населению и юрлицам, что затруднит выход банков из кризиса.

Фото: Александр Коряков, Коммерсантъ / купить фото

Фото: Александр Коряков, Коммерсантъ / купить фото

Так хорошо все складывалось

Оптимистично были настроены и участники рынка. По словам руководителя управления кредитных рисков розничного сегмента Райффайзенбанка Алексея Крамарского, к концу августа доля заемщиков, получивших кредитные каникулы по 106-ФЗ, опустилась ниже 0,5%, что говорит о высоком качестве портфеля кредитной организации. «По кредитам, вышедшим из реструктуризации в июле—августе, мы видим, что клиенты платят в целом хорошо. Объем обращений за реструктуризацией давно снизился до уровней, которые наблюдались до кризиса. Так что программа предоставления реструктуризации по 106-ФЗ не нуждается в продлении и может быть спокойно прекращена»,— подчеркнул банкир.

Не ждал роста доли просрочки и в секторе корпоративного кредитования и зампред правления Сбербанка Анатолий Попов, заявивший об этом в кулуарах III «Столыпин-форума» (3–4 сентября 2020 года).

По данным ЦБ, с 20 марта по 9 сентября банки одобрили физлицам реструктуризацию свыше 1,5 млн кредитных договоров на общую сумму более 750 млрд руб. Ипотечные каникулы на сумму 30 млрд руб. получили свыше 12 тыс. заемщиков. Кредитные каникулы предоставлены примерно по 162 тыс. требований на сумму около 80 млрд руб. Во время карантина банки получили от населения около 2,8 млн обращений о реструктуризации долга.

Объем реструктурированной ссудной задолженности юрлиц (кроме субъектов МСП) по состоянию на 9 сентября вырос за предыдущие две недели на 500 млн руб. и превысил 4,3 трлн руб., или 13,3% от совокупного портфеля СЗКО. Аналогичный показатель у малых и средних предприятий оказался скромнее: 753,0 млрд руб. против 740,2 млрд руб. на 26 августа. При этом объем ссудной задолженности, в среднем приходящийся на один реструктурированный кредит, не изменился, оставшись на уровне 8,4 млн руб. Количество проведенных реструктуризаций кредитов субъектов МСП достигло 89,2 тыс., их доля в общем количестве одобренных заявок выросла до 89,6%.

В последнее время регулятор последовательно внедрял превентивные меры по недопущению образования кредитного пузыря.

Кроме этого Банк России ради поддержания прибыли банков простимулировал рост необеспеченного потребительского кредитования, являющегося наиболее маржинальным сегментом банковского бизнеса. В частности, были снижены надбавки к коэффициентам риска по необеспеченным потребкредитам, предоставленным с 1 сентября 2020 года. Многие игроки получили за этот период достаточную прибыль.

На фоне растущих объемов реструктуризации розничные банки устроили распродажу портфелей плохих долгов. По оценке агентства «Национальные кредитные рейтинги» (НКР), с апреля по июль банки продали коллекторам долги на 45 млрд руб., что на 60% превышает результаты аналогичного периода прошлого года. По мнению аналитиков агентства, пандемия сильнее всего ударила по розничным банкам, что обусловило ухудшение качества их кредитных портфелей и негативно сказалось на прибыли. Чтобы снизить давление на капитал, банки активизировали продажу просрочки. В НКР уточняют, что однозначно сделать вывод о качестве переуступленной задолженности невозможно, но розничные банки, как правило, стремятся очистить баланс от проблемных активов, не приносящих дохода.

По прогнозу НКР, в конце года продажи долгов могут снизиться, поскольку острая фаза пандемии позади. Но готовясь к отмене регуляторных послаблений с 1 июля 2021 года, банки могут начать выставлять на продажу реструктурированные кредиты, по которым не ожидают восстановления платежной дисциплины заемщиков.

Темные пятна

Надо отметить, что к коронакризису российская банковская система подошла более подготовленной, нежели к предыдущим кризисам. По словам главы ЦБ Эльвиры Набиуллиной, запас банков по капиталу, превышающий регуляторные требования, составляет 5,9 трлн руб. Это обеспечивает дополнительное резервирование около 11% кредитов банковского сектора и фактически решает потенциальную проблему «плохих долгов».

Правда, были в общей картине и портившие ее фрагменты.

В августе только системно значимые кредитные организации аннулировали около 15 тыс. запросов на реструктуризацию кредитов на общую сумму 6,8 млрд руб. из-за того, что заемщики не смогли подтвердить право на льготу в течение 120 дней. Это примерно 4% от общего количества заявок.

Отдельные участники кредитного рынка, в том числе крупные, находились в уязвимом положении. «Это банки с высокой долей розничных кредитов в активах (более 30%), достаточностью основного капитала (Н1.2) ниже 8–9%, ростом розничных кредитных выдач в 2018–2019 годах выше среднерыночных темпов, а также с недостаточным покрытием проблемной (вынужденно реструктурированной и просроченной свыше 90 дней) задолженности (менее 70%)»,— отметила директор группы рейтингов финансовых институтов АКРА Ирина Носова.

Новой проблемной зоной могут стать кредитные карты. Как пояснил начальник управления развития продуктов и проектов банка «Фридом Финанс» Мурад Шихмагомедов, в условиях режима самоизоляции, сокращения рабочих мест и падения доходов населения кредитные карты пользовались повышенным спросом. До коронакризиса вне конкуренции были потребкредиты, но во время пандемии из-за ужесточения кредитной политики банков интерес к ним пропал.

Если до кризиса на кредитки приходился только 1% от суммы реструктурированных долгов россиян, то сейчас их доля подскочила до 12%. Объем реструктурированной задолженности по кредитным картам, по оценке АКРА, достиг 80–85 млрд руб.

Управляющий Санкт-Петербургским филиалом РГС-банка Елена Веревочкина полагает, что в зоне риска может оказаться любой вид беззалогового кредитования (в том числе. товарные кредиты, кредиты наличными, беззалоговые автокредиты), а также кредитные лимиты по картам или овердрафты. Также к рискованным продуктам эксперты относят ссуды МСП. Если потребность в реструктуризации задолженности у заемщиков сохранится, то именно эти сегменты в первую очередь будут испытывать трудности.

«Не надо скрывать убытки от пандемии»

И все же перелома с реструктуризацией кредитов не произошло. В середине сентября регулятор зафиксировал рост обращений граждан и предпринимателей, желающих реструктурировать долги. Банк России сообщил, что в период с 27 августа по 9 сентября в банки направлено 72 тыс. заявок клиентов на реструктуризацию кредитов, что на 5 тыс. больше, чем за предыдущие две недели. Одна из причин в том, что банки отклоняли обращения из-за отсутствия подтверждений со стороны физлиц информации о снижении доходов на 30%.

Также к середине сентября зафиксирован всплеск числа заявлений о реструктуризации кредитов предприятий малого и среднего бизнеса. В период с 13 по 26 августа было подано меньше 500 обращений, а в следующие две недели — почти 2 тыс. таких запросов. В Центробанке объяснили такой рост желанием организаций воспользоваться возможностью получения кредитных каникул, которая сохраняется до 30 сентября.

По мнению госпожи Веревочкиной, ситуация с реструктуризацией станет более понятной в четвертом квартале 2020 года. Многое будет зависеть от скорости восстановления экономики, уровня реальных доходов граждан и предприятий, а также рисков развития второй волны пандемии.

Не случайно руководители ЦБ с завидной регулярностью просят банкиров не ждать у моря погоды, а играть на опережение.

«Не надо скрывать убытки от пандемии»,— заявила 3 сентября на II Съезде Ассоциации банков России председатель Банка России Эльвира Набиуллина. Она впервые публично попросила банкиров не пытаться скрыть убытки, полученные из-за пандемии коронавируса: «Очень важно, чтобы признание потерь и невозвратных кредитов не откладывалось в долгий ящик».

Но можно предположить, что существенная часть реструктурированных розничных кредитов будет отнесена к проблемным и безнадежным долгам. По оценкам АКРА, необходимость создать дополнительные резервы по реструктурированной задолженности может привести к потерям около 600 млрд руб., то есть 5–6% капитала российской банковской системы.

Предвидя ухудшение качества кредитного портфеля банков, ряд экспертов призывает банкиров продлить собственные программы реструктуризации, а ЦБ предлагает продлить кредитные каникулы в рамках 106-ФЗ.

Впрочем, эти шаги не решат проблему, а лишь сгладят ее остроту. «Сейчас банки используют предоставленную возможность не формировать резервы по реструктурированным кредитам, что невольно является маскировкой реального качества кредитов и может отразиться на уровне достаточности капитала банков в перспективе. В связи с этим целесообразно уже сейчас готовиться к реализации кредитных рисков за счет списания имеющихся ожидаемо невозвратных кредитов»,— заключила Ирина Носова. Осталось набраться смелости и списать плохие долги.