Нефть получила прививку

Почему углеводороды дорожают

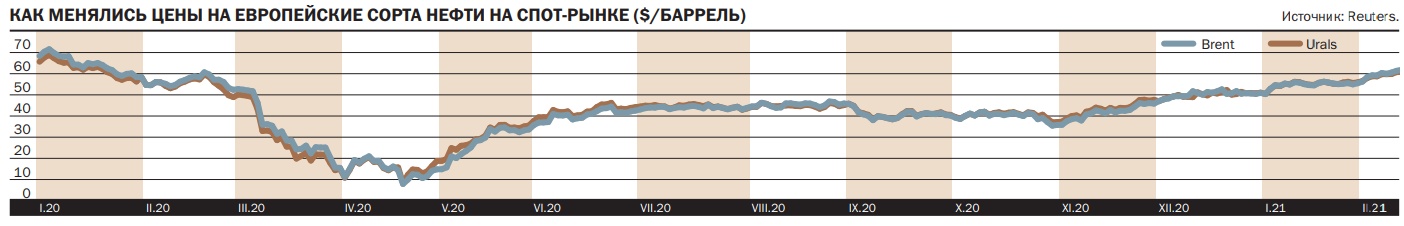

В феврале цена европейских сортов нефти после годового перерыва поднялась выше уровня $60 за баррель. С начала года цены выросли почти на 20%. Этому способствовали и ожидания активного восстановления мировой экономики на фоне вакцинации от COVID-19, и новые шаги стран ОПЕК+ по сокращению объемов добычи. В первом полугодии цены могут подняться до $70 за баррель при условии, что не произойдет роста добычи со стороны американских сланцевиков.

Фото: Getty Images

Фото: Getty Images

Уверенный рост цен на нефть продолжается четвертый месяц подряд. За это время различные сорта европейской нефти подорожали на 62–71%, причем только с начала года цены выросли на 19–20,5%. Стремительнее цены поднимались в конце весны 2020 года, но тот подъем стартовал с уровней $6–8 за баррель, сложившихся на фоне локдаунов, падения спроса на нефть и, как следствие, затовариваемости нефтехранилищ, а также технических факторов (см. «Деньги» от 28 мая 2020 года). С конца апреля до середины июня спот-цены на нефть росли в условиях смягчающихся карантинных ограничений в Европе и достигли $45–46 за баррель.

Сырьевая игла

Подъем цен на нефть в последние месяцы был сильнее, чем ожидало большинство аналитиков. Это стало возможным благодаря надеждам на быстрое восстановление мировой экономики в текущем году. По данным последнего опроса портфельных управляющих, проведенного аналитиками Bank of America (BofA), число менеджеров, ожидающих ускорения мирового ВВП в ближайшие 12 месяцев, на 90% превысило число тех, кто ждет замедления мировой экономики. Это третий по величине результат за всю историю наблюдений, оптимистичнее управляющие были только в ноябре 2020-го и марте 2002 года. «Восстановление экономики, прошедшее по часто обсуждаемой V-образной форме, стало ключом к восстановлению цен на нефть»,— считает руководитель исследовательской группы по экономике и Next Generation банка Julius Baer Норберт Рюкер.

Как работали центробанки в прошлом году

Оптимистичным настроениям способствуют ожидания угасания пандемии и дальнейшего снятия ограничительных мер в течение 2021 года, что станет возможным благодаря массовой вакцинации и другим мерам борьбы с вирусом. С начала вакцинирования по первую декаду февраля было распространено почти 150 млн доз. По данным Bloomberg, в мире в среднем используется 4,8 млн доз в день, что почти в четыре раза выше результата начала января. Стремительно падают темпы распространения вируса. Согласно данным Университета Джонса Хопкинса, во всем мире фиксировалось около 300 тыс. новых случаев заражения, что в два с половиной раза ниже значений начала января. «Снижается вероятность сохранения жестких мер по социальному дистанцированию, что позволяет рассчитывать на восстановление автомобильного трафика, на который приходится более 60% потребления жидкого топлива»,— отмечает эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов.

Важнейшую роль в восстановлении мировой экономики сыграли шаги монетарного стимулирования со стороны центральных банков и правительств развитых и развивающихся стран. В частности, в США, по оценкам «Денег», основанным на данных BofA, запустили программы поддержки общим объемом $6,2 трлн. В январе 46-й президент США Джо Байден объявил о новой программе поддержки объемом $1,9 трлн.

В таких условиях происходит рост спроса на сырье, цены на которое почти вернулись на докризисные уровни. В четвертом квартале мировое потребление нефти составило 93,56 млн баррелей в сутки против 85 млн баррелей в сутки во втором квартале. По мнению Норберта Рюкера, спрос на нефть в Китае вернулся к докризисным уровням еще несколько месяцев назад, на большинстве других развивающихся рынков, как Азии, так и Южной Америки, потребление нефти вернулось к докризисным уровням только недавно. «Такой высокий спрос частично компенсирует снижение интенсивности полетов по всему миру, а также снижение водительской активности в Европе и Северной Америке»,— отмечает господин Рюкер.

ОПЕК и ныне там

Фото: Getty Images

Фото: Getty Images

Впрочем, бурного подъема цен на нефть могло и не произойти, если бы Россия и Саудовская Аравия не нашли общий язык в вопросе дальнейшего ограничения добычи. Напомним, что в марте из-за разногласий стороны не смогли согласовать не только расширение, но и продление действовавшего на тот момент соглашения. В итоге Эр-Риад объявил о существенном дисконте при продаже сырья и планах нарастить добычу на четверть, до 13 млн баррелей в сутки, Москва, в свою очередь, пообещала нарастить объем добычи нефти на 500 тыс. баррелей в сутки. В итоге только 9 марта нефть потеряла треть цены и опустилась к уровню $30 за баррель.

Однако спустя месяц Россия и Саудовская Аравия вновь сели за стол переговоров и согласовали совместно с другими производителями более масштабную сделку ОПЕК+. По ее условиям участники договора в мае—июне должны были сократить добычу в сумме на 9,7 млн баррелей в сутки, а затем перейти к постепенному смягчению ограничений сначала до 7,7 млн баррелей в сутки, а с января 2021-го по апрель 2022 года — до 5,8 млн баррелей в сутки. В июне из-за непростой эпидемиологической ситуации было решено продлить максимальное сокращение и на июль.

Первые месяцы действия обновленную сделку ОПЕК не удавалось выполнить в полном объеме, в мае она была реализована на 89%, в июне — на 93%. Дисциплина ее исполнения хромала у многих участников сделки. Самыми недобросовестными оказались Ирак и Нигерия, которые исполнили свои обязательства в первые месяцы только на 46% и 88%, 57% и 78% соответственно. Однако их обязали компенсировать неисполненные обязательства по сокращению нефтедобычи в последующие месяцы. Начиная с сентября сделка ОПЕК+ стала перевыполняться на 1–3%.

В наступившем году страны пришли к решению продлить ограничения до апреля. Исключение было сделано для Казахстана и России, которым разрешили уменьшить квоту сокращения. Так, в феврале—марте РФ повысит добычу на 130 тыс. баррелей в сутки. Неожиданностью для рынка стало решение Саудовской Аравии сократить объемы добычи сверх плана еще на 1 млн баррелей в сутки. «Саудовская Аравия смогла повысить цены для потребителей в Азии и США, в том числе смогла получить хорошие цены в Китае перед празднованием китайского Нового года»,— отмечает начальник аналитического управления банка «Открытие» Анна Морина.

По словам стратега по операциям на товарно-сырьевых рынках SberCIB Investment Research Михаила Шейбе, в январе помимо решения Саудовской Аравии был еще ряд дополнительных позитивных факторов с точки зрения предложения: добыча в Нигерии и Ливии упала из-за форс-мажоров, а Россия перенаправила экспортные потоки нефти объемом около 0,3 млн баррелей в сутки на российские НПЗ.

Страны за пределами ОПЕК+ — США, Канада, Бразилия, Норвегия — тоже должны были снизить добычу в 2020 году, но никаких обязательств на себя не взяли. В конце весны Минэнерго США не исключало, что до конца года произойдет сокращение добычи в США на 2–3 млн баррелей в сутки. В итоге сокращение было менее значительным — только на 1,8 млн, до 11 млн баррелей в сутки.

Запасы тают

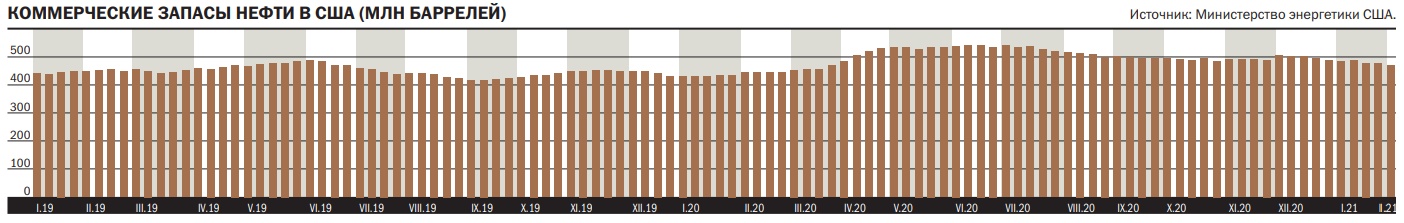

Несмотря на вторую волну коронавируса и локдауны в Европе, членам договора ОПЕК+ удалось добиться главных целей — стабилизировать ситуацию на рынке, а также остановить рост мировых запасов нефти. Так, общие запасы в странах ОЭСР по итогам ноября снизились на 23,6 млн баррелей, до 3,108 млрд баррелей. Это на 113 млн баррелей ниже пика, достигнутого в июле того же года (3,221 млрд баррелей). По оценкам аналитиков «Открытие Research», в среднем в ноябре запасы снижались на 0,93 млн баррелей в сутки, в декабре показатель вырос до 1,44 млн баррелей в сутки.

Коммерческие запасы нефти в США также продемонстрировали снижение. По данным управления энергетической информации Минэнерго США, во втором полугодии запасы сырой нефти снизились в стране почти на 78 млн баррелей, до 493,5 млн баррелей. С начала года показатель снизился еще на 17,8 млн баррелей, до 475,66 млн баррелей. «Самое главное, что излишки нефти иссякают, а запасы нефти во всем мире возвращаются к среднеисторическим значениям и вскоре должны вернуться на докризисный уровень. Это фундаментальное сужение существенно подгоняет рост цен на нефть. Символично, что нефть сегодня стоит дороже своих фьючерсов»,— отметил Норберт Рюкер.

Прогноз

Опрошенные «Деньгами» аналитики считают, что цена нефти на достигнутом не остановится и продолжит рост в ближайшие месяцы. Этому будет способствовать дальнейшее восстановление мировой экономики и, как следствие, спроса на сырье, который до сих пор на 5–7 млн баррелей в сутки ниже докризисных уровней. По оценке ОПЕК, мировое потребление в 2021 году будет на 5,9 млн баррелей в сутки больше, чем в прошлом году, и составит 95,91 млн баррелей в сутки.

«К середине года мы ожидаем большего роста цен, так как есть шансы, что к этому времени активность в сфере отдыха и путешествий заметно вырастет, что в итоге подтолкнет спрос на нефть»,— отмечает Норберт Рюкер.

По оценкам господина Рюкера, к середине года цена нефти может достичь уровня $70 за баррель. Это на 17% выше показателей начала февраля, но почти на 20% ниже уровней осени 2018 года, когда они превышали рубеж $80 за баррель. «Цена $65 за баррель Brent во втором полугодии уже не выглядит такой заоблачной, как казалось несколько месяцев назад. Минимальные коррекции по нефтяным фьючерсам оперативно выкупаются»,— считает Игорь Галактионов.

Сланцевики не дремлют

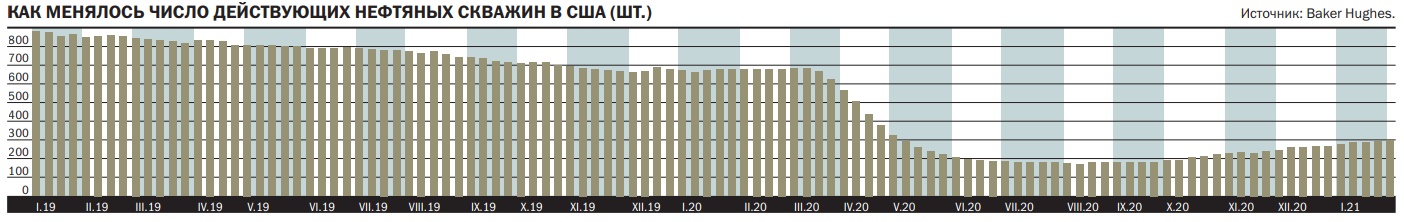

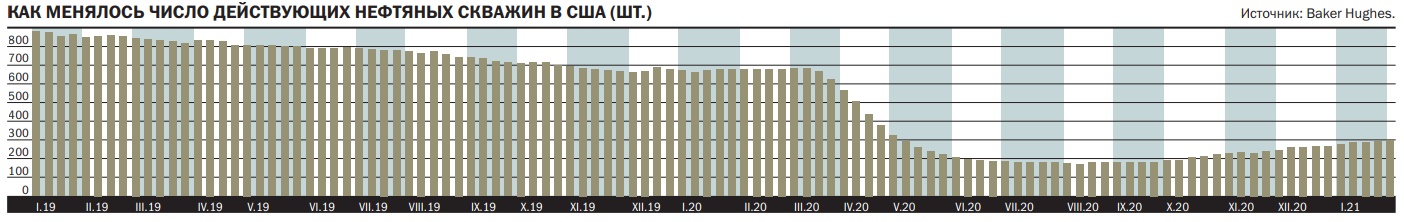

Основными рисками для дальнейшего роста цен на нефть являются темпы вакцинирования и его эффективность против новых штаммов, а также возможное увеличение предложения. Причем последнее неизбежно произойдет, так как сама сделка ОПЕК+ имеет ограниченные сроки, но самыми первыми, вероятно, будут реагировать добытчики сланцевой нефти. Тем более что буровая активность в США начала расти уже в осенние месяцы. Согласно данным Baker Hughes, на начало февраля в стране действовало почти 300 нефтяных буровых установок, с начала года их число выросло на 32 единицы, а с начала сентября — на 119 буровых. Вместе с тем текущее их число более чем вдвое ниже докризисных значений. По словам Игоря Галактионова, цены нефти WTI выше $50 за баррель позволяют сланцевикам рассчитывать на высокий операционный денежный поток и открывают потенциал для инвестиций в новое бурение. «Такой уровень бурения достаточен для того, чтобы поддерживать сланцевую добычу на стабильном уровне, но для роста производства нужно еще хотя бы 40–50 активных установок»,— отмечает господин Галактионов.

Однако аналитики не ждут, что после шторма, в который сланцевики попали весной 2020 года, они будут активно увеличивать буровую активность. По мнению Михаила Шейбе, американские производители сланцевой нефти скорее сфокусируют внимание на сокращении долга, а не на росте добычи. «На этом фоне их капиталовложения в текущем году должны остаться низкими, и основная часть инвестиций пойдет на завершение работы уже пробуренных скважин. На наш взгляд, в 2021 году нефтяные компании США, скорее всего, будут стремиться стабилизировать, а не нарастить добычу»,— полагает господин Шейбе.

По мнению аналитиков, пандемия COVID-19 заставила сланцевиков пересмотреть отношение к риску и умерить аппетиты к расширению производства. Как отмечает Игорь Галактионов, еще в 2019 году высокая долговая нагрузка в секторе начала создавать проблемы с доступом к капиталу. В 2020 году уровни банкротств в сегменте были сопоставимы с периодом падения цен в 2016 году, а по некоторым категориям компаний превышали его, отмечает он. «Акционеры тоже уже давно ждут от отрасли компенсации за вложенный капитал, так что свободный денежный поток в 2021 году сланцевые компании могут направить на выплату дивидендов, а не на новое бурение. По крайней мере такие планы озвучивает менеджмент американских нефтяных мейджоров»,— подчеркивает господин Галактионов.

Восстановлению активности американских добытчиков нефти может помешать курс новой администрации президента США на борьбу с глобальным потеплением и построение зеленой экономики. В первую неделю после вступления в должность президент Джо Байден подписал ряд указов, ограничивающих лизинг федеральных земель для добычи нефти и призывающих Штаты упразднить субсидии на добычу ископаемого топлива. «В условиях регуляторного давления потенциал для расширения сланцевого производства может быть серьезно ограничен. Актуальный прогноз по добыче в США предполагает сохранение среднего уровня вблизи 11 млн баррелей в сутки на горизонте 2021 года»,— резюмирует Игорь Галактионов.