Февраль стал для индустрии коллективных инвестиций одним из самых лучших месяцев в ее истории в России — розничные ПИФы привлекли более 38 млрд руб. Инвесторы проявляют все больше интереса к рискованным активам, спрос на консервативные ПИФы на фоне слабых результатов начала года оказался низким. Однако рост доходности облигаций может привлечь инвесторов и к ним уже в ближайшем будущем.

Фото: Олег Харсеев, Коммерсантъ / купить фото

Фото: Олег Харсеев, Коммерсантъ / купить фото

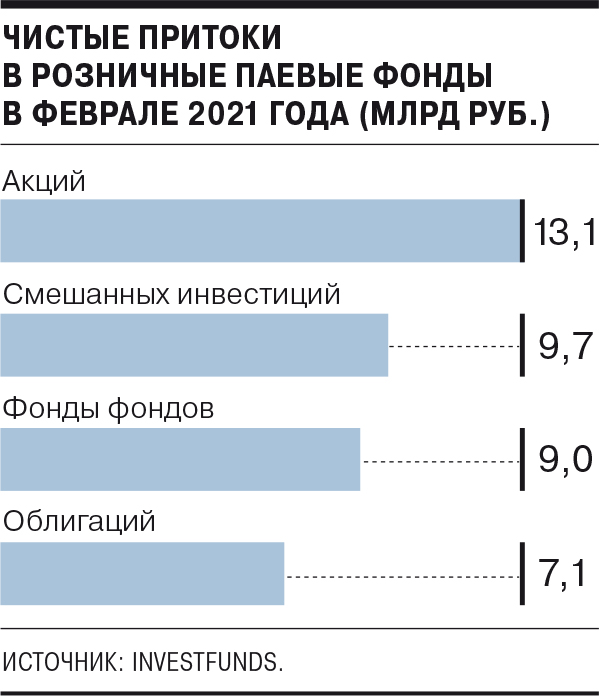

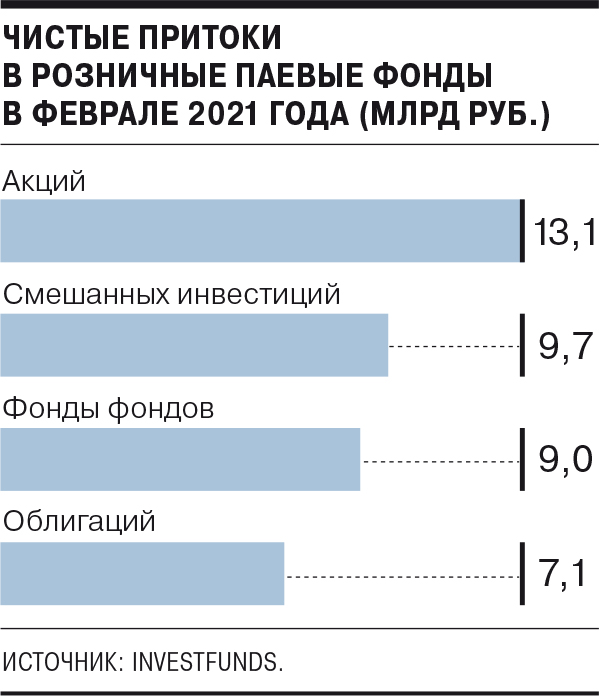

Согласно данным InvestFunds, в феврале чистый приток в розничные ПИФы составил 38,3 млрд руб., что на 10 млрд руб. (почти 40%) выше показателя января и аналогичного периода 2020 года (см. “Ъ” от 3 марта 2020 года). Больше средств поступало в фонды только в декабре 2020 года (40,5 млрд руб.).

Основными бенефициарами роста интереса инвесторов стали фонды рисковых стратегий — акций и смешанных инвестиций.

Вложения в фонды данных категорий за месяц составили соответственно 13,1 млрд и 9,7 млрд руб., что более чем в три раза и полтора раза превышает значения января.

Растет внимание инвесторов и к фондам фондов, вкладывающим средства в зарубежные ETF. В феврале в такие фонды было инвестировано около 9 млрд руб., что почти на 60% выше значений января.

«Опережающий рост мировых фондовых индексов приводит на рынок новых инвесторов, которые в погоне за доходностью готовы брать на себя повышенные риски рынка акций»,— отмечает руководитель отдела продаж «Сбер Управление активами» Андрей Макаров.

Оптимизм связан с ожиданиями роста мировой экономики на фоне улучшения эпидемиологической ситуации в мире, а также сохранением масштабных программ количественного смягчения в развитых странах. По данным EPFR, с начала года международные инвесторы вложили в фонды акций $224 млрд, что в семь раз больше результата за аналогичный период 2020 года.

Акции, хотя и находятся зачастую на близких к рекордным уровнях по мультипликаторам, все еще содержат потенциал роста цен, отмечает директор департамента управления активами «Альфа-Капитала» Виктор Барк. «Сейчас наиболее интересно выглядят циклические сектора, которые пострадали во время пандемии, экспортно ориентированные компании, например нефтегазовый и металлургический сектора, авиаперевозчики и сектора туризма и развлечений»,— отмечает Андрей Макаров. Вместе с тем он говорит о потенциале и определенной группы компаний технологического сектора, продемонстрировавших впечатляющий рост в прошлом году.

В таких условиях происходит снижение спроса инвесторов на более консервативную категорию инструментов — фондов облигаций.

По данным InvestFunds, чистый приток в них составил 7,1 млрд руб., что на 37% ниже показателя января. Это минимальный результат с мая, когда привлечение в такие фонды составляло всего 8,3 млрд руб.

Рост ставок на долговых рынках с конца прошлого года привел к отрицательной переоценке активов, в результате больше половины ПИФов показали снижение стоимости пая с начала года (год назад почти все фонды показывали увеличение). Положительный результат с начала года показали в основном ПИФы, инвестирующие в валютные облигации.

Впрочем, участники рынка считают, что говорить о смене интереса массового частного инвестора преждевременно. Облигационные фонды, по словам исполнительного директора «ВТБ Капитал Инвестиции» Владимира Потапова, составляют сегодня около 50% от общего объема розничных ПИФов и продолжают оставаться одним из основных вариантов размещения денежных средств частных инвесторов.

«Рост ставок и доходностей по мере нормализации экономической деятельности увеличит привлекательность инвестиций в облигационные фонды»,— отмечает господин Потапов. К тому же текущий уровень ставок долговых инструментов, превышающий ставки по депозитам, как отмечает Андрей Макаров, выглядит интересным для инвестирования в облигации для консервативных инвесторов.