Санкции уронили рубль

Но давление на российскую валюту оказывают не только они

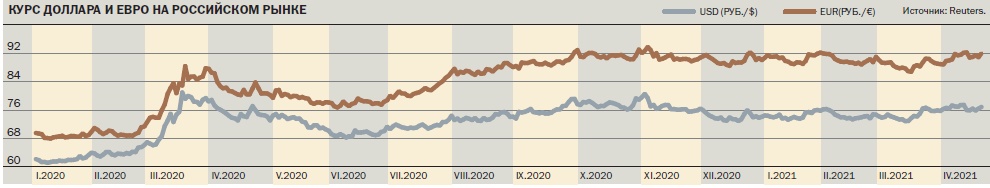

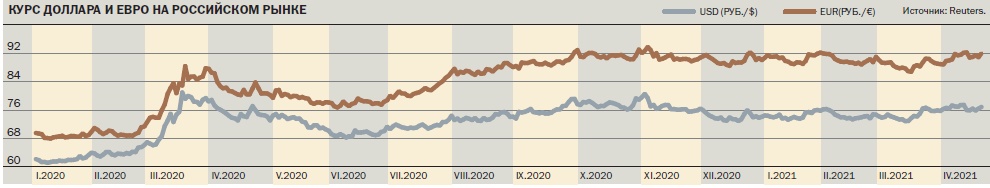

В апреле рубль стремительно терял позиции против ведущих мировых валют. Опасения новых санкций оказались существенными для международных инвесторов, поэтому они активно уходили с российского долгового и валютного рынка. Ожидания новых негативных новостей будут давить на рубль и дальше, полагают эксперты.

Фото: Виктор Коротаев, Коммерсантъ / купить фото

Фото: Виктор Коротаев, Коммерсантъ / купить фото

Основное давление на российскую валюту оказало ухудшение геополитического климата. Если в феврале и начале марта инвесторы надеялись на возможное улучшение отношений РФ и США, то в середине марта эти надежды рассеялись. Переломным стало интервью президента США Джо Байдена телеканалу ABC, где он пообещал, что Россия «заплатит» за кибератаки и за вмешательство в выборы президента США. Эти слова были расценены участниками рынка почти буквально. Поскольку за годы антироссийской санкционной кампании был использован широчайший арсенал ограничений, заговорили о давно обещанном покушении Соединенных Штатов на суверенный долг России.

Неудивительно, что сразу после выступления Байдена иностранные инвесторы начали активно избавляться от ОФЗ и уходить в иностранную валюту, что оказало давление на курс рубля. По оценке «Денег», основанной на данных «ВТБ Капитала», ING и Sber CIB Investment Research, в период с 19 марта по 9 апреля нерезиденты сократили вложения в ОФЗ почти на 171 млрд руб. В итоге их доля в рублевом суверенном долге сократилась с 23% в конце 2020 года до 19,5% (2,8 трлн руб.). Меньше доля была только в мае 2015 года — 18,6% (909 млрд руб.). «Санкции со стороны США носят все более жесткий характер, остальные факторы вторичны»,— полагает начальник аналитического управления банка «Зенит» Владимир Евстифеев. На его взгляд, даже падение цен на нефть ниже уровня, заложенного в бюджетное правило, не вызвало бы столь негативной реакции.

15 апреля Минфин США объявил о запрете американским инвесторам с 14 июня участвовать в первых размещениях рублевых и валютных облигаций, выпускаемых ЦБ РФ, Минфином РФ и Фондом национального благосостояния. Эта новость вызвала негативную, но непродолжительную реакцию на российском рынке, поскольку инвесторы заложили в котировки гораздо более жесткий вариант санкций: ожидался запрет на покупку российского суверенного госдолга и на вторичном рынке. В итоге за «санкционную» неделю международные инвесторы сократили вложения лишь на 21 млрд руб. Главный аналитик Совкомбанка Михаил Васильев напоминает, что угроза санкций на госдолг висит над Россией с 2014 года, поэтому, на его взгляд, за семь лет российская финансовая система подготовилась к этому сценарию.

«Новые санкции стимулируют Россию укреплять связи с азиатскими инвесторами. К тому же рисковые американские инвесторы и западные хедж-фонды при желании найдут способы обхода новых ограничений»,— уверен господин Васильев.

Поддержку рублю оказывает высокое сальдо счета торговых операций (СТО), которое осталось на уровне аналогичного периода 2020 года. По словам старшего экономиста банка «Открытие» Максима Петроневича, СТО в первом квартале 2020 года составлял $23 млрд, при этом $9,15 млрд было куплено Минфином. В первом квартале 2021 года СТО снизился до $16,8 млрд за счет снижения объемов экспорта, но пропорционально снизились и объемы приобретения валюты Минфином (до $3,4 млрд). «Таким образом, СТО с учетом покупок Минфина в рамках бюджетного правила существенно не изменился и составил около $13–14 млрд. Во втором и третьем кварталах поддержка со стороны этого фактора заметно ослабнет с учетом ожидаемого роста импорта»,— отмечает господин Петроневич.

В отсутствие сильных внутренних факторов поддержки рубль имеет шансы ослабеть и без новых жестких санкций со стороны США. По оценкам Михаила Васильева, в базовом сценарии на конец года заложен диапазон 73–78 руб./$. «Давление на рубль окажет не только сезонное снижение текущего счета платежного баланса РФ, но и сохранение геополитической неопределенности, а также общая слабость валютных и долговых рынков развивающихся стран в свете потенциального сокращения монетарных стимулов от ФРС США»,— отмечает Михаил Васильев.

В случае расширения санкций падение российской валюты может ускориться. По мнению Владимира Евстифеева, болезненными могут оказаться санкции в отношении вторичного рынка ОФЗ — болезненными, но не критичными. «Доля нерезидентов уже не столь высока, поэтому возможные оттоки капитала вызовут лишь кратковременный шок. В качестве кризисных уровней возможно достижение отметок 80–83 руб./$»,— полагает господин Евстифеев.

Впрочем, сохранение санкционной премии в рубле оказывает положительное влияние на российский бюджет, отмечают аналитики. По данным Reuters, 20 апреля рублевая цена российской нефти Urals достигала уровня 5000 руб. за баррель, что на 50% выше, чем заложенная в бюджет цена в 3280 руб. Такое положение, по мнению Михаила Васильева, позволяет Минфину свободно себя чувствовать в плане привлечения нового долга, сократить план займов на этот год и снизить давление на долговой рынок. «При сохранении текущей рублевой цены нефти бюджет РФ будет однозначно профицитным — на уровне 1,5–2% от ВВП против ожидания дефицита в том же диапазоне при более низких ценах на нефть»,— полагает Владимир Евстифеев.

Держать нельзя конвертировать

Держать нельзя конвертировать. На фоне очередных санкций вопрос о том, где поставить запятую в этом предложении, вновь вышел у российских инвесторов на первый план. Что будет с рублем? Конвертировать ли рубли в валюту? Если да, то в какую? Неясность усугубляется еще и диаметрально противоположными мнениями экспертов по данному вопросу, что бросает рядового инвестора на амбразуру неизвестности.

Российским инвесторам уже, наверное, надо свыкнуться с мыслью, что в ближайшее время высокая волатильность рубля будет сохраняться. Ведь число рисков — динамика цен на нефть, новые санкционные риски, рост инфляции и действия ЦБ — постоянно растет, и в моменты, когда они входят в резонанс, как это было, например, в марте прошлого года, могут наблюдаться серьезные колебания курса. Что будет с курсом рубля сейчас? Ответ на этот вопрос хотел бы знать каждый инвестор. Пока при прочих равных мы ожидаем его в диапазоне 73–78 руб. за доллар США, однако при реализации обозначенных выше рисков диапазон колебаний может быть серьезно расширен.

Денис Горев, директор по инвестиционному консультированию «Открытие Private Banking»

Тот ли это вопрос, на котором нужно концентрироваться при инвестировании? На наш взгляд, при правильной инвестиционной стратегии, подразумевающей высокий уровень диверсификации (как среди классов активов, так и среди валют), инвестор отдает данную тему на откуп рыночным инструментам, которые в силу своей специфики с большим эффектом отыграют ее. Как пример подобного — добавление в портфель акций российских экспортно ориентированных компаний (нефтянка, металлургия), которые на своих финансовых показателях ощущают изменение курса, что чуть позже отражается и на их оценке рынком. Однако не стоит собирать портфель только из бумаг подобного рода компаний. В рамках диверсификации компании из других секторов, ориентированных на внутренний рынок (финансы, ритейл), например, также найдут свое место в портфеле. Да, они могут не отыграть изменение курса «первой волной», однако будут бенефициарами роста экономики, который часто наблюдается после кризисов, вызывающих серьезные валютные колебания. Не надо обходить своим вниманием и акции иностранных компаний, риски которых находятся в другой плоскости от валютных рублевых рисков, что дает естественный хедж от изменений курса рубля.

Однако оговоримся: добавление акций в портфели подходит, как правило, для инвесторов с толерантностью к риску выше средней и с не слишком коротким горизонтом инвестирования. Если же инвестор крайне чувствителен к риску и горизонт его инвестирования не превышает одного-двух лет, в таком случае лучше формировать портфель преимущественно из облигаций. Но даже в этом случае есть способы валютной диверсификации — можно «разбавить» рублевый риск еврооблигациями как российских эмитентов, так и иностранных. Благо в последнее время растет количество эмитентов, облигации которых торгуются на биржах с минимальным лотом в $1 тыс., что позволяет иметь довольно неплохой уровень диверсификации даже при портфеле в $10–15 тыс.

Есть ли при этом место кэш-менеджменту? Очевидно, что да, но только в ограниченных случаях, если у инвестора есть потребность в ликвидности через конкретный короткий промежуток времени (например, покупка машины через год). На таких коротких промежутках лучше не брать валютный риск и держать деньги в валюте платежа. В целом же в долгосрочной перспективе в портфеле доля кэша, на наш взгляд, не должна превышать 10–15% или покрывать год-полтора текущих расходов инвестора. В долгосрочном плане деньги, как и короткие депозиты,— наименее доходный вид активов (в реальном выражении скорее дающий отрицательную доходность), поэтому большая доля данного актива в портфеле не идет ему на пользу. Особенно очевидно это в периоды крайне мягкой монетарной политики, выражающейся в росте денежной массы и приводящей к инфляции ряда активов, особенно финансовых. В такие моменты как никогда актуально выражение известного инвестора Рея Далио — «Cash is trash», которым он старается подтолкнуть инвесторов к покупке реальных активов, защищающих от ожидаемой инфляции, уровень которой может оказаться довольно высоким. Причем если в США ФРС таргетирует ее на уровне чуть выше 2% в среднесрочной перспективе, то на развивающихся рынках ее рост может оказаться более значительным. Так, в ряде стран БРИКС мартовские значения годовой инфляции приблизились к отметке в 6%, и, судя по динамике недельных цен, апрельские значения могут оказаться еще выше.

Возвращаясь к теме неопределенности с курсом, мы бы рекомендовали инвесторам повышать диверсификацию активов, добавляя нероссийские, что естественным образом позволит отыгрывать динамику курса (как минимум на среднесрочном горизонте) и снизит головную боль инвесторов от попыток предсказать динамику курса рубля и поиска лучшего момента для конвертации. Последние экзерсисы можно оставить только для незначительной части портфеля, предназначенной для конкретных целей в обозримом временном промежутке.