Сверхплановая нефть

Рублевые цены дошли до двухлетнего максимума

Цены на российскую нефть Urals закрепились возле двухлетнего максимума, превысив 5,1 тыс. руб. за баррель. За неполные две недели цена выросла на 6,5% на фоне более сильного роста долларовых цен и укрепления курса рубля. По оценкам аналитиков, при сохранении текущих цен на топливо до конца года годовой объем сверхплановых нефтегазовых доходов бюджета может составить 1,8–2 трлн руб.

Фото: Анатолий Жданов, Коммерсантъ / купить фото

Фото: Анатолий Жданов, Коммерсантъ / купить фото

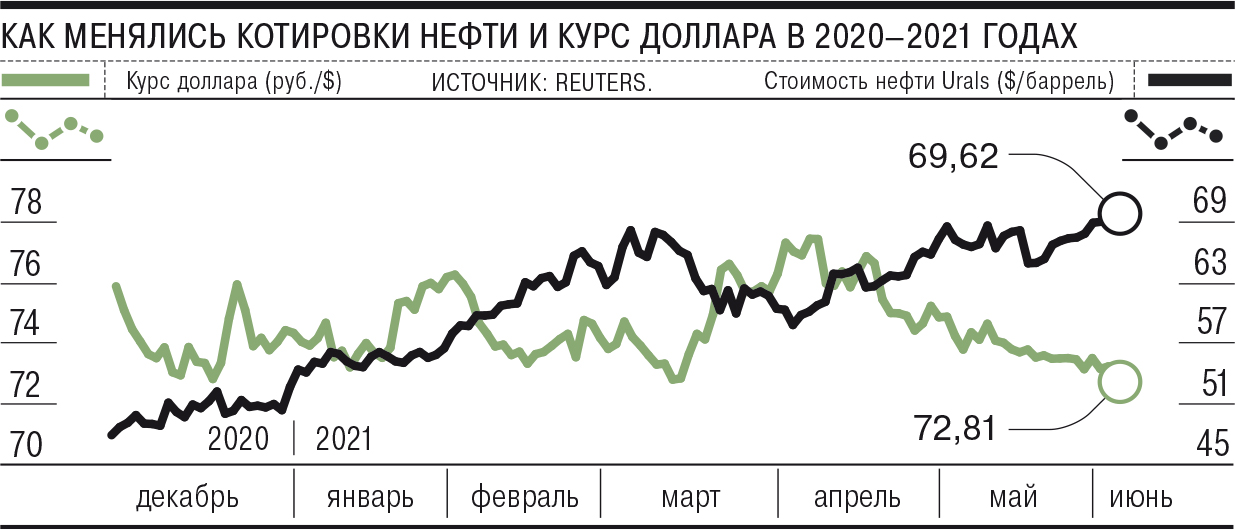

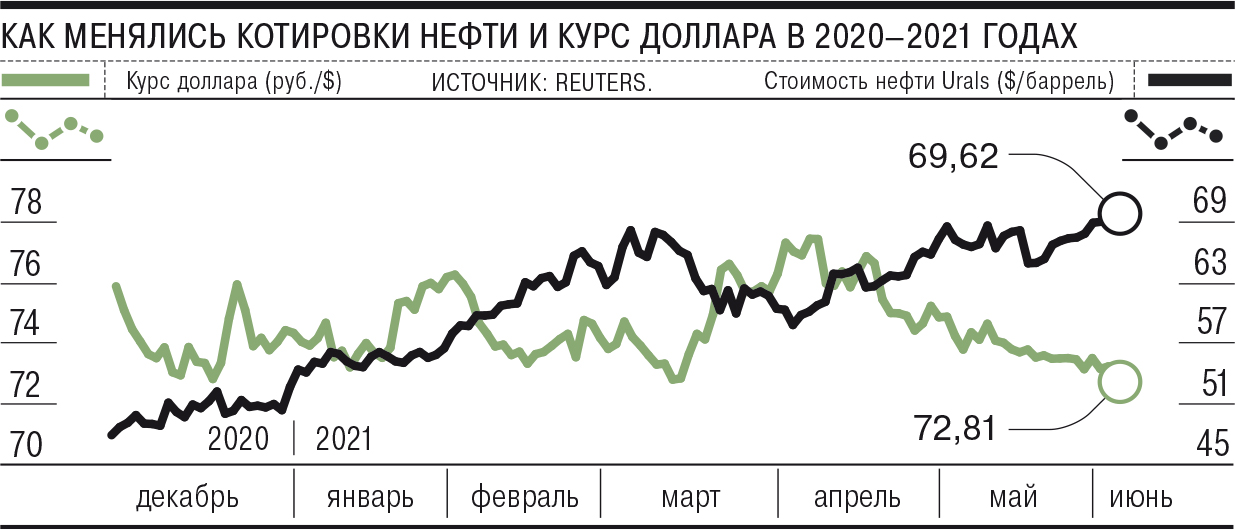

Вторую неделю подряд рублевая цена российской нефти Urals уверенно растет. По данным агентства Reuters, 4 июня ее стоимость достигала 5,13 тыс. руб. за баррель, максимального значения с 8 марта. С начала недели цена выросла более чем на 2%, а за две недели прибавила более 6,5%. В результате цены вернулись к максимальным значениям с мая 2019 года.

Обновление многомесячного максимума произошло за счет повышения долларовых цен на рынке нефти. По данным Reuters, 4 июня стоимость Urals впервые с конца мая 2019 года поднялась выше $70 за баррель. За две недели цены выросли на 7,6%. Частично этот рост был компенсирован снижением курса доллара на российском рынке, который на минувшей неделе опустился ниже уровня 73 руб./$, потеряв за две недели около 80 коп.

Ситуация благоприятна для российского бюджета, который сверстан исходя из цены 3280 руб. за баррель. Конечно, бюджет посчитан исходя из средней за год цены на нефть, однако с начала года средняя стоимость Urals заметно превзошла прогнозные показатели и составила 4,64 тыс. руб. за баррель.

Если цены останутся на текущем уровне до конца года, то средний показатель окажется вблизи 4,9 тыс. руб. за баррель, что почти на 70% выше показателя за 2020 год.

Средний объем дополнительных нефтегазовых доходов в апреле—мае составил около 200 млрд руб., и при сохранении текущих рублевых цен на нефть до конца года годовой их объем может составить около 1,8–2 трлн руб., отмечает главный аналитик ПСБ Денис Попов. По оценкам начальника аналитического управления банка «Зенит» Владимира Евстифеева, профицит бюджета по итогам года может составить 0,3–0,5% ВВП (в бюджете заложен дефицит в 2,4% ВВП). «В рамках бюджетного правила сверхдоходы от продажи сырья аккумулируются в ФНБ, поэтому значительная часть дополнительных выгод от высоких цен и слабого рубля будет проявлена в росте резервного фонда»,— отмечает господин Евстифеев.

Основным риском для исполнения прогнозов аналитики видят в позиции рубля, так как снижения цен на нефть не ждут. «С учетом давления на крупные международные корпорации, такие как Exxon, ConocoPhillips, Shell, BP, Total, чтобы они направляли больше инвестиций в возобновляемые источники энергии, недоинвестированность в добычу принимает хронический характер»,— указывает старший аналитик «БКС Мир инвестиций» Виталий Громадин.

Не ждут аналитики и быстрого наращивания добычи Ираном в случае снятия санкций США. В апреле добыча Ирана составляла чуть более 2,4 млн баррелей в сутки, страна может добывать свыше 3,8 млн баррелей в сутки, однако на такое восстановление потребуется более года, полагает господин Громадин. Поэтому он допускает, что цены на нефть могут подняться до $80 за баррель уже этим летом.

Вместе с тем возможно более выраженное укрепление курса рубля на фоне снижения геополитических рисков.

«В последний месяц наметилась определенная стабилизация в отношении санкционных рисков, и рубль начал движение к своему справедливому уровню, который, по нашим оценкам, при текущих ценах на нефть находится в районе 68–70 руб./$»,— отмечает Денис Попов. Важную роль при этом будет играть предстоящая встреча президентов США и России.

«Если встреча президентов не оправдает скромных ожиданий рынка, то давление геополитических факторов усилится, нивелировав фундаментально сильную картину для российской валюты»,— считает Владимир Евстифеев. «При реализации негативных факторов рублевая цена на нефть снизится, но все равно останется выше уровней, заложенных в бюджет на текущий год»,— уточняет господин Попов. По его мнению, дополнительные нефтегазовые доходы в 2021 году достигнут 1,5 трлн руб.