Маржинальность бизнеса факторинговых компаний остается на низком уровне даже на фоне резкого увеличения финансирования в 2021 году. Темпы роста доходов участников рынка отстали от динамики объемов проведенных сделок. Этому способствовало сокращение доли высокомаржинальных услуг и рост конкуренции на рынке. Удерживать рентабельность позволяет высокая инфляция и рост ставок, а также расширение предложения дополнительных платных услуг.

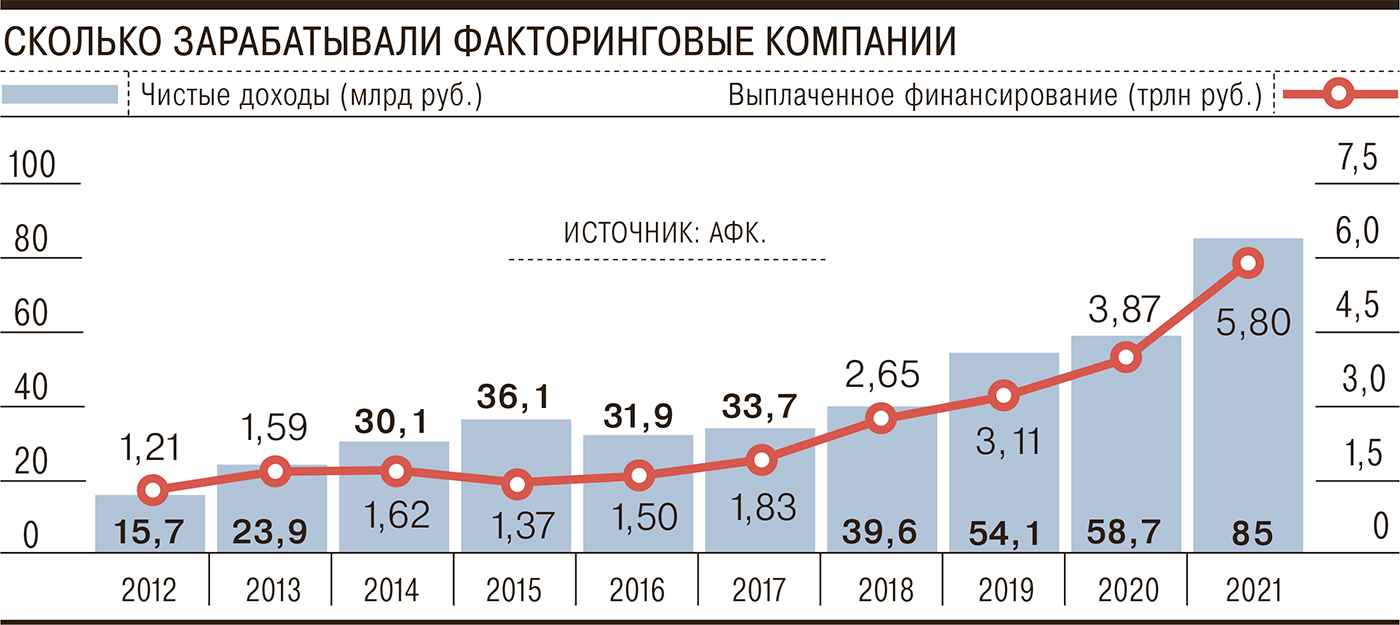

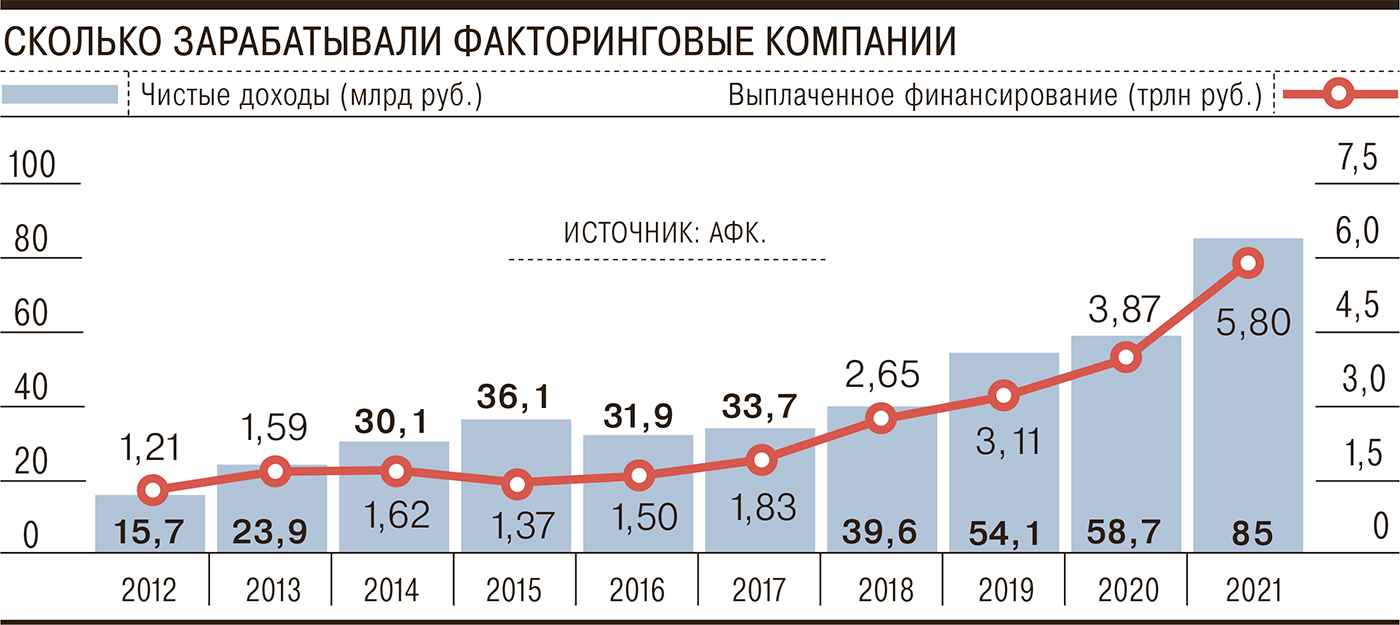

Оживление на рынке факторинга в 2021 году (см. “Ъ” от 17 января) после «пандемичного» 2020 года не привело к росту маржинальности бизнеса. Так, по данным годового отчета Ассоциации факторинговых компаний (АФК), доходы факторов по итогам прошлого года составили 84,95 млрд руб., на 45% больше, чем годом ранее. Вместе с тем объем выплаченного финансирования достиг 5,8 трлн руб., превысив показатель прошлого года на 50%.

При этом рост доходов был неоднородным. Лидер рынка — группа ВТБ увеличила их на 35%, до 36,2 млрд руб. Доходы «Сберфакторинга» выросли в 1,6 раза, до 16,4 млрд руб., Альфа-банка — в 1,4 раза, до 11,1 млрд руб. Группа ПСБ также стала одним из самых динамичных игроков, увеличив за год доходы от факторинговых операций на 62%.

Факторинг — оперативное краткосрочное финансирование компаний под уступку их дебиторской задолженности (будущих платежей третьей стороны за поставку товаров). По итогам 2021 года портфель факторинговых компаний превысил 1,51 трлн руб., увеличившись на 43%.

Рост доходов 2021 года носил скорее инфляционный характер, его триггером стало удвоение ключевой ставки ЦБ, отмечает исполнительный директор АФК Дмитрий Шевченко. Регулятор повысил ставку с 4,5% до 8,5%, а инфляция по итогам года составила 8,4%. Также произошло расширение использования факторами номенклатуры непроцентных доходов, то есть комиссий, не связанных с финансированием, считает эксперт. «В отличие от кредитования факторинг предполагает оказание клиентам как минимум одной платной услуги из комплекса — операционный учет, страхование, взыскание, и это закреплено в Гражданском кодексе. Для рынка это позитивный момент, потому что ценовая конкуренция с кредитами негативно отражается на маржинальности факторов»,— отмечает господин Шевченко.

Помимо кредитования давит на этот показатель и конкуренция как внутри финансовых групп, так и между факторами, подчеркивает господин Шевченко.

В частности, если в предшествующие два года на пятерку лидеров приходилось более 70% выплаченного финансирования, то в прошлом году эта доля сократилась до 66%.

О давлении на маржинальность говорят и в самих компаниях. «За последние годы рынок прошел серьезную эволюцию, за время которой существенно менялись его клиентский фокус, рыночные ниши, продуктовая линейка, риск-подходы и ценообразование. От высокомаржинального и довольно рискованного факторинга дистрибуторов и торговых компаний через умеренные риски факторинга поставщиков розничных торговых сетей к низкомаржинальному факторингу крупных производств с высокой концентрацией сделок и объемов финансирования»,— поясняет гендиректор «ВТБ Факторинга» Антон Мусатов.

Так, по данным АФК, на начало 2015 года сегмент оптовой торговли занимал почти 58% портфеля факторинговых компаний, к началу 2018 года снизился до 44%, а в начале 2022 года составлял всего 26%. Между тем сегмент промышленного производства и добычи полезных ископаемых вырос за семь лет с 31% до 55%.

Выросла и конкуренция среди крупнейших игроков.

«Нерациональная ценовая политика отдельных участников рынка оказывает деструктивное воздействие на весь рынок в виде снижения маржинальности факторинговых операций»,— считает управляющий директор по факторингу Альфа-банка Павел Шишов. В таких условиях, подчеркивает господин Мусатов, рынок факторинга «находится в поисках очередного источника роста».