Контракт нынче дорог

Уходящим со срочного рынка нерезидентам не нашли замену

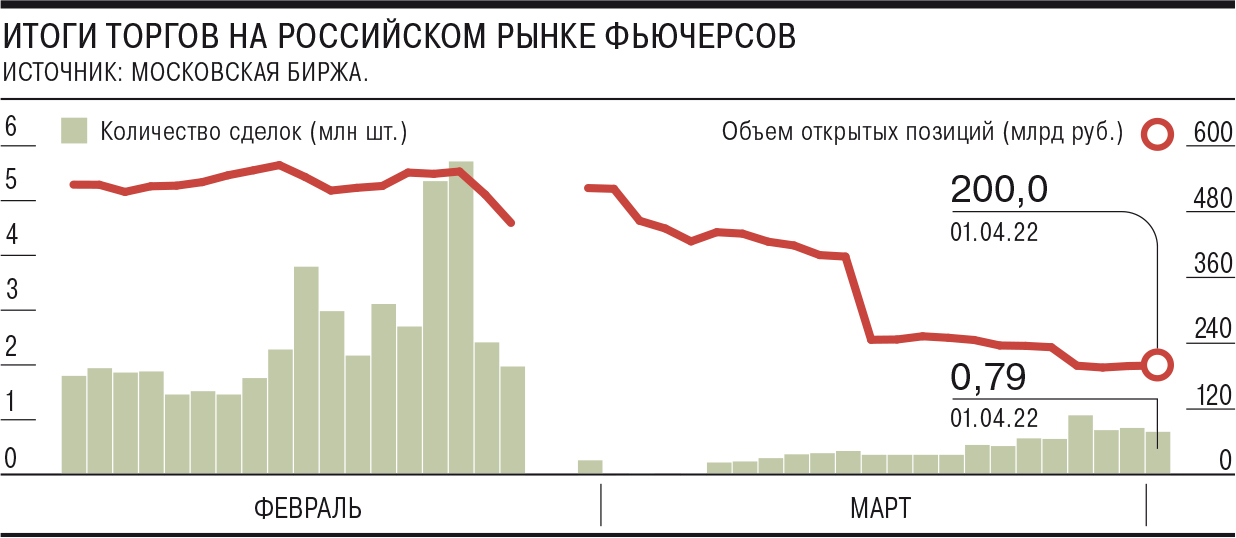

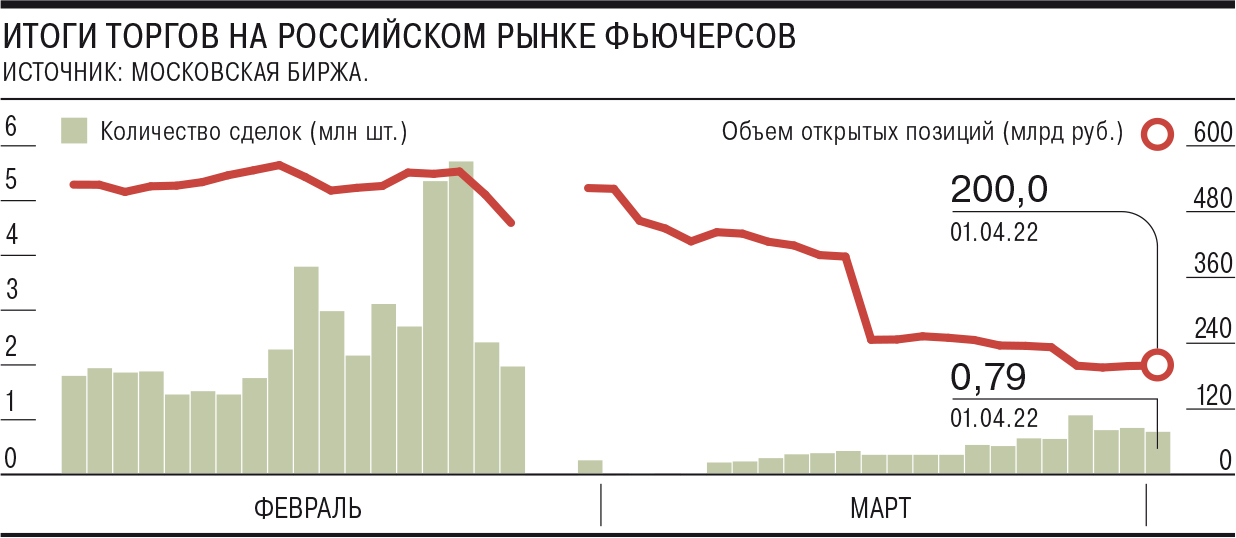

На фоне роста объема торгов и числа сделок на срочном рынке инвесторы активно сокращали объем открытых позиций. К концу минувшей недели они достигли 200 млрд руб., что в 2,5 раза ниже значений начала февраля. Эксперты связывают это с закрытием позиций нерезидентов, а также исполнением контрактов на фоне резкого роста гарантийного обеспечения. Вместе с тем на рынок в ближайшее время будет влиять динамика котировок базовых активов, в том числе российских акций, где инвесторы активно проводят краткосрочные спекуляции.

Объем операций на срочном рынке постепенно восстанавливается. Объем сделок с фьючерсами на минувшей неделе превысил 4,2 млн штук, что в 1,7–2 раза больше, чем на предшествующих двух неделях. Пропорционально вырос и объем сделок, достигнув на минувшей неделе 790 млрд руб. При этом постепенно расширялись время торгов и список доступных для торгов срочных контрактов — к концу недели участникам рынка можно было заключать сделки инструментами (кроме контрактов на ценные бумаги Alibaba и Baidu) в период с 10:00 до 18:45.

Половина объема торгов 1 апреля пришлась на контракты на курс доллара (почти 59 млрд руб.), четверть объема (суммарно) — на контракты на нефть Brent и индекс РТС, но по-прежнему в разы ниже, чем в начале года. Объем торгов в контракте на доллар сопоставим и порой даже заметно превышает объем торгов на спотовом рынке, поскольку отсутствует комиссия за покупку фьючерсов и можно шортить, отмечает начальник управления торговых операций на российском фондовом рынке «Фридом Финанс» Георгий Ващенко.

Объем торгов фьючерсами на индекс РТС остается низким вследствие высокого гарантийного обеспечения, добавляет ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

Низкая ликвидность, по словам эксперта, означает расширение спредов и делает использование этих инструментов для хеджирования сделок по акциям менее привлекательным. По мнению господина Ващенко, с рынка ушли роботы и иностранные игроки — ликвидность снизилась даже по самым популярным контрактам, например нефть.

Вместе с тем значительно сократился объем открытых позиций по срочным контрактам. В конце недели он составил около 200 млрд руб., тогда как в начале марта при возобновлении торгов составлял около 450 млрд руб., а в феврале — 530–560 млрд руб. Управляющий директор «Иволга Капитал» Дмитрий Александров считает, что сокращение позиций происходило на фоне завершения выделенного до 1 апреля периода на закрытие позиций нерезидентов. По мнению Олега Сыроваткина, сокращение может объясняться двумя причинами: резким увеличением гарантийного обеспечения и исполнением квартальных контрактов, которое состоялось в марте. «На открытие позиций в новых контрактах уже потребовались бы в разы большие деньги»,— поясняет он.

При этом, как и на рынке акций, спекулятивную активность проявляют в основном частные инвесторы.

Эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов отмечает, что в наиболее ликвидных фьючерсах примерно поровну позиций физических лиц и юридических лиц. У физлиц, по его словам, преобладают спекулятивные длинные позиции, их в два-три раза больше, чем коротких позиций. У юрлиц, наоборот, перевес в сторону коротких (хеджирующих) позиций — втрое или даже вчетверо больше по отношению к длинным позициям.

При этом на фондовом рынке новая неделя может быть еще более спекулятивной, предупреждает Валерий Емельянов: частные инвесторы будут распродавать то, что сильно выросло. Торги акциями в минувшую пятницу завершились ростом индекса Московской биржи на 2,08%, до 2759,6 пункта, за неделю индекс прибавил более 11%. При этом часть акций, выступающих базовым активом для срочных контрактов, значительно выросла в цене. Например, акции «Газпрома» подорожали за неделю почти на 11%, а обыкновенные акции Сбербанка — на 17,5%. Инвесторы фактически оказались «заперты внутри российского рынка акций», отмечает Олег Сыроваткин, и в текущих условиях им «ничего не остается, кроме как заниматься краткосрочными спекуляциями, перебегая из одной бумаги в другую, продавая недавних лидеров и покупая аутсайдеров».