Рынок рублевого долга приготовился к внеплановому понижению ключевой ставки ЦБ. Доходности длинных выпусков ОФЗ опустились до 9,5–9,6% годовых. Аналитики считают, что 26 мая регулятор снизит ключевую ставку до 11–12%, а к концу года она достигнет 9–10%. В то же время ожидания не повлияли на валютный рынок, движение которого всецело зависит от объемов продаж валютной выручки.

Фото: Анатолий Жданов, Коммерсантъ

Фото: Анатолий Жданов, Коммерсантъ

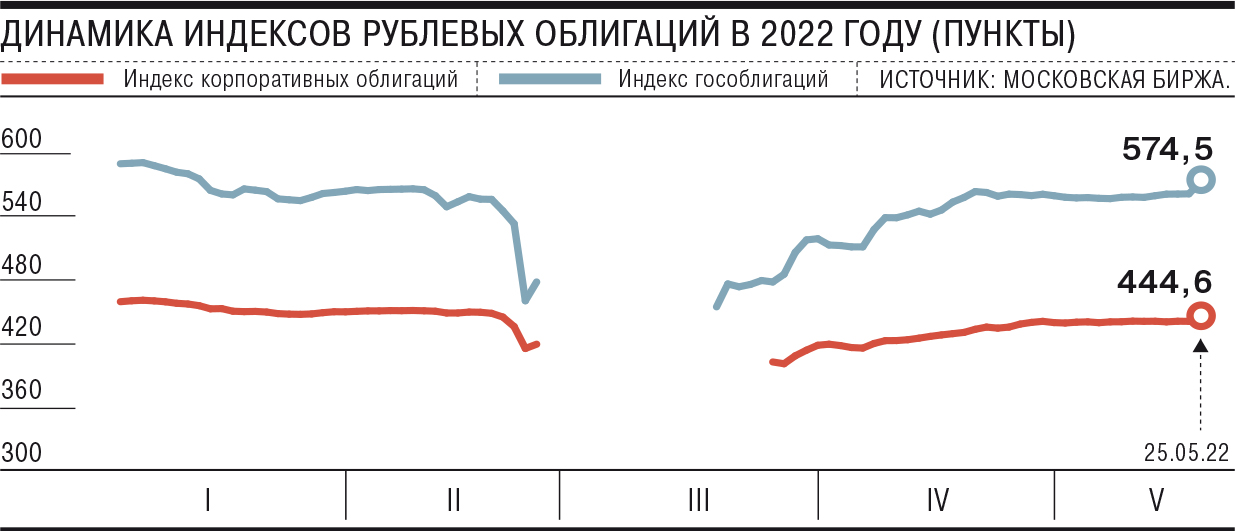

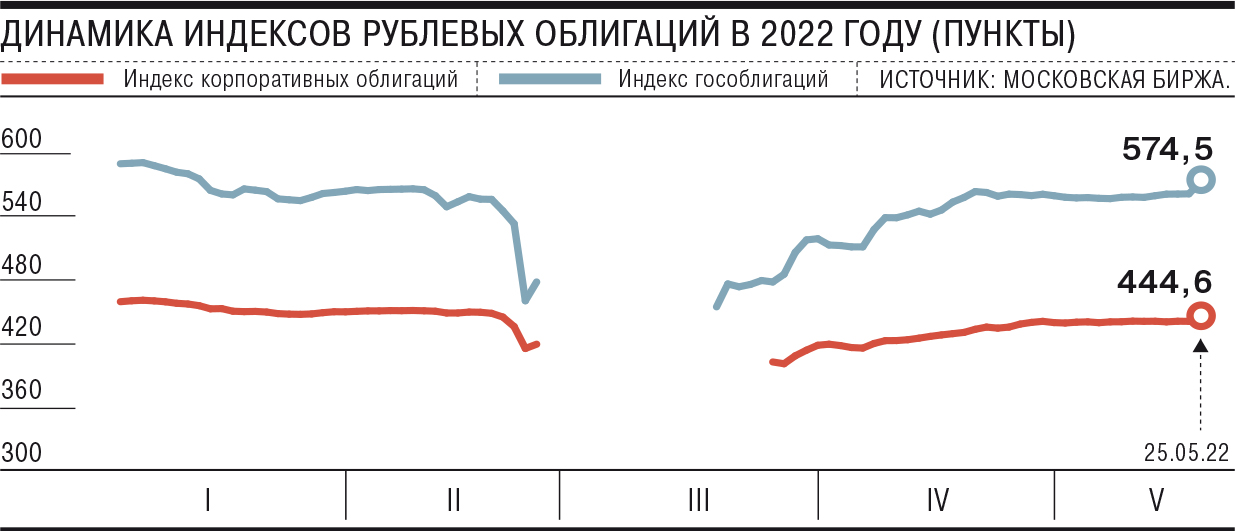

Решение ЦБ провести внеплановое заседание совета директоров по ключевой ставке оказало серьезное влияние на российский долговой рынок. Доходность ОФЗ с постоянным купонным доходом снизилась в пределах 40–65 базисных пунктов, оценивает главный аналитик долговых рынков БК «Регион» Александр Ермак. По данным Московской биржи, по итогам дня доходность десятилетних ОФЗ опустилась до 9,6% годовых, двадцатилетних ОФЗ — ниже 9,5% годовых. Это минимальные значения со второй декады февраля. Доходность коротких бумаг достигла 10,5–12,8% годовых.

Еще сильнее была реакция на рынке корпоративного долга. По оценкам Александра Ермака, доходность ряда корпоративных облигаций первого и второго эшелонов со сроком обращения более года снизилась на 270–300 базисных пунктов. Средняя доходность бумаг первого эшелона составила 12,1% годовых, второго эшелона — 13,4% годовых, оценивает начальник аналитического управления банка «Зенит» Владимир Евстифеев. «Более сильное снижение ставок по корпоративным облигациям было обусловлено сужением спредов по отношению к гособлигациям, которые до последнего времени оставались широкими после возобновления торгов в конце марта»,— отмечает господин Ермак.

Аналитики, опрошенные “Ъ”, не исключают того, что регулятор снизит ставку на 2–3 процентных пункта, до 11–12%.

По мнению Владимира Евстифеева, такое решение регулятора связано с наблюдающимся в последние недели значительным замедлением инфляции и инфляционных ожиданий. По данным Росстата, рост потребительских цен за неделю, закончившуюся 13 мая, составил 0,05% против 0,1% неделей ранее. Инфляционные ожидания снизились с 18,5% в марте до 11,5% в мае.

О возможности снижения ключевой ставки представители регулятора неоднократно заявляли в последнее время, но рынок ожидал данного шага на плановом заседании ЦБ 10 июня. «Снижение ключевой ставки на внеочередном заседании может свидетельствовать о выходе на более низкий, чем ожидалось ранее, уровень к концу текущего года»,— отмечает господин Ермак. К концу года главный аналитик Совкомбанка Михаил Васильев ожидает снижения ключевой ставки до 9–10% годовых. «Если ЦБ на внеплановом заседании подаст рынкам "голубиный" сигнал, это может стать поводом для снижения кривой ОФЗ от двух лет и более до 9–9,5% годовых в краткосрочной перспективе»,— отмечает Владимир Евстифеев.

Новости о внеочередном заседании ЦБ не повлияли на валютный рынок в начале дня. Уже на открытии торгов курс доллара опустился до отметки 55,8 руб./$, минимума с февраля 2018 года. «Ожидания снижения ключевой ставки уменьшали привлекательность рублевых инструментов, что приводило к оттоку капитала и ослаблению рубля, и наоборот. Однако теперь финансовые операции нерезидентов в России запрещены, и этот канал влияния ДКП на рубль не работает»,— отмечает Михаил Васильев.

Впрочем, после 14:00 ситуация на валютном рынке резко изменилась. Курс доллара поднялся до 60,8 руб./$, а по итогам дня составил 59,33 руб./$. Это более чем на 2,5 руб. выше значений закрытия вторника. Торги европейской валютой закрылись на отметке 60,63 руб./€, что 2,1 руб. выше вечера 24 мая.

Объем операций с поставкой tomorrow с долларом впервые с начала марта превысил 200 млрд руб., объем торгов евро достиг 135 млрд руб., это второй по величине результат за все время торгов.

Ослабление рубля совпало с завершением пика майского налогового периода. В среду компании завершили уплату в бюджет НДС, НДПИ и акцизов в размере 1,1 трлн руб., по оценке банка «Зенит». Начальник отдела глобальных исследований «Открытие Инвестиций» Михаил Шульгин считает, что произошедшее ослабление рубля — это следствие комплексного действия всех ранее принятых послаблений: «Власти твердо намерены если не развернуть сложившийся в последние месяцы тренд, то остановить укрепление и стабилизировать рубль. И текущие уровни выглядят привлекательно для тактических покупок валюты».