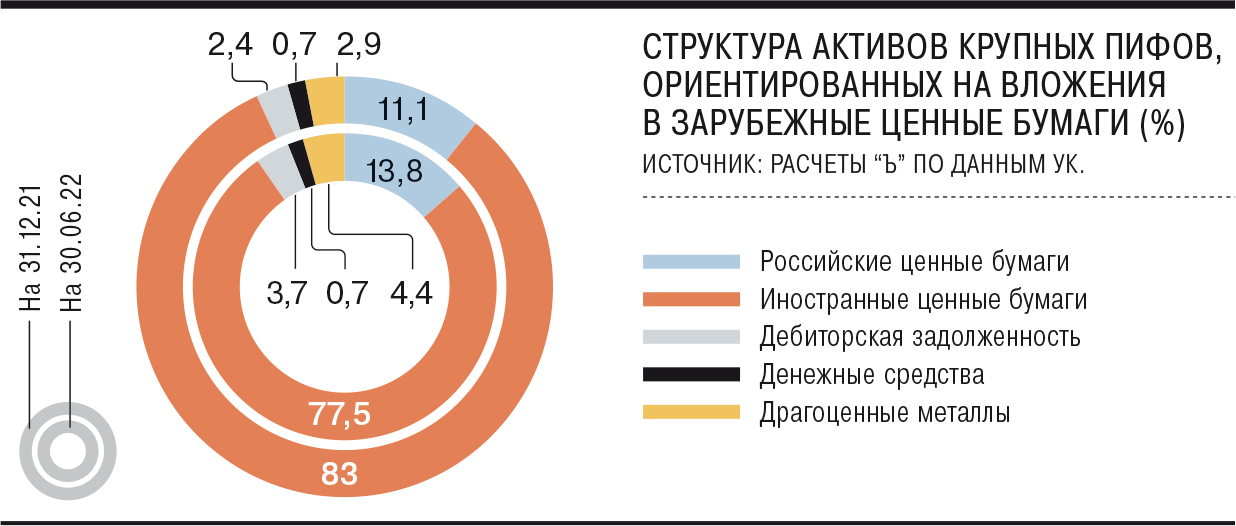

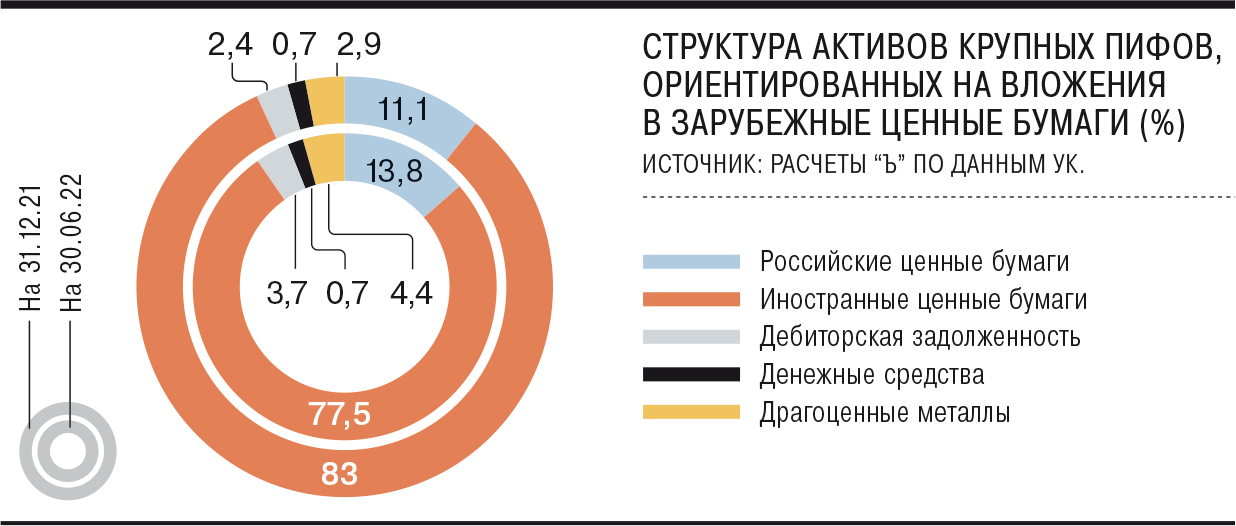

На фоне высоких инфраструктурных рисков управляющие компании начали сокращать вложения паевых фондов в иностранные активы. К середине года доля иностранных ценных бумаг в доступных для инвестиций ПИФах снизилась на 5,5 п. п., до 77,5%. Доля рублевых активов выросла с 11,7% до 13,8%. Однако лишь немногие компании целенаправленно меняют инвестиционные декларации фондов.

Фото: Александр Миридонов, Коммерсантъ

Фото: Александр Миридонов, Коммерсантъ

“Ъ” проанализировал отчетности 37 торгуемых паевых инвестиционных фондов, ориентированных на вложения в иностранные активы. Стоимость их чистых активов (СЧА) по итогам второго квартала составила около 50 млрд руб., сократившись вдвое с начала года.

Основной причиной падения стало резкое уменьшение стоимости ценных бумаг иностранных компаний — с 79,2 млрд до 44,1 млрд руб. В итоге их доля снизилась на 5,5 п. п., до 77,5%. Это произошло из-за падения долларовых котировок (за полугодие индексы S&P 500 и NASDAQ снизились на 20% и 48% соответственно), а также снижения курса доллара в РФ на 31%.

При этом заметно увеличилась доля российских ценных бумаг — с 11,7% до 13,8%. Даже на фоне падения индекса Московской биржи на 40% некоторые управляющие нарастили вложения в рублевые активы. Одновременно в этих фондах выросли доля драгоценных металлов (с 2,9% до 4,4%) и дебиторская задолженность (с 2,4% до 3,6%). «Риски и неопределенность не позволяют управляющим сохранять прежние доли иностранных активов в незаблокированных фондах»,— отмечает директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала» Владимир Брагин.

Ряд управляющих компаний, в частности «РБ Капитал» и Арикапитал», пошли и на полное переформатирование фондов из валютных в рублевые.

По итогам полугодия в двух фондах этих УК доля иностранных активов упала с 78% до 8,8% и с 99% до 2,6% соответственно. Как пояснил гендиректор «РБ Капитала» Олег Галкин, в июле фонд был полностью переориентирован на российские активы из-за того, что существующие ограничения не позволяли реализовать первоначально заявленную инвестиционную стратегию фонда и с целью защиты интересов пайщиков. «Для минимизации рисков клиентов мы приняли решение продать все незаблокированные активы и осуществили это летом»,— говорит глава «Арикапитала» Алексей Третьяков.

Представители ЦБ неоднократно обращали внимание на риски инвестирования в иностранные ценные бумаги. В начале недели регулятор направил брокерам предписание о введении ограничений на операции для неквалифицированных клиентов с ценными бумагами эмитентов из недружественных стран (см. “Ъ” от 7 сентября). Однако такие ограничения не распространяются на ПИФы. Поэтому, как отметил гендиректор «Тинькофф Капитал» Руслан Мучипов, при принятии решений о вложениях в иностранные активы из недружественных стран будут, как и ранее, ориентироваться на мнения аналитиков и действия клиентов. «УК самостоятельно принимают решение о времени, необходимости и целесообразности реализации иностранных активов»,— отметили в Банке России.

Вводимые ЦБ ограничения приведут к сужению возможностей для инвестирования, так как на российском рынке отсутствуют компании многих секторов экономики.

К тому же, как отмечает Олег Галкин, у клиентов сохраняется запрос на страновую и валютную диверсификации. «В случае если инвестиционная философия клиента изменилась, он всегда может либо обменять паи одного фонда на паи другого фонда, либо продать паи фонда с иностранными активами и купить фонд с активами в рублях»,— отмечает директор по поддержке продаж и клиентскому опыту «БКС Мир инвестиций» Андрей Верещагин. «Принудительная смена стратегии фонда может привести к массовому уходу недовольных клиентов, поэтому управляющие крупными фондами не могут себе такое позволить»,— отмечает собеседник на рынке.

В большинстве опрошенных “Ъ” УК заявили, что в будущем планируют запускать в первую очередь фонды на рублевые активы, а также ценные бумаги иностранных эмитентов из дружественных стран. На «СПБ Бирже» пока торгуются только 12 ценных бумаг, имеющих листинг в Гонконге. «По мере расширения списка таких активов мы будет активно их задействовать в наших продуктах. Активно будем задействовать облигации российских компаний, номинированные в юанях»,— отметил Андрей Верещагин. Алексей Третьяков не исключил возвращения к исходным инвестдекларациям, но в случае появления надежной инфраструктуры для таких инвестиций.