Криптовалютное отступление

Институциональные инвесторы обеспокоены ростом долларовых ставок

За одиннадцать месяцев ведущие цифровые валюты потеряли 68–87% стоимости. В итоге суммарная капитализация всего рынка сжалась в три раза — менее чем до $1 трлн. Избавляются от таких активов в первую очередь профессиональные инвесторы, которые на фоне повышения ключевой ставки ФРС США и рисков рецессии потеряли интерес к рисковым активам. Участники рынка предупреждают, что снижение может продолжиться, так как цикл подъема ставок еще не завершился.

Фото: Эмин Джафаров, Коммерсантъ

Фото: Эмин Джафаров, Коммерсантъ

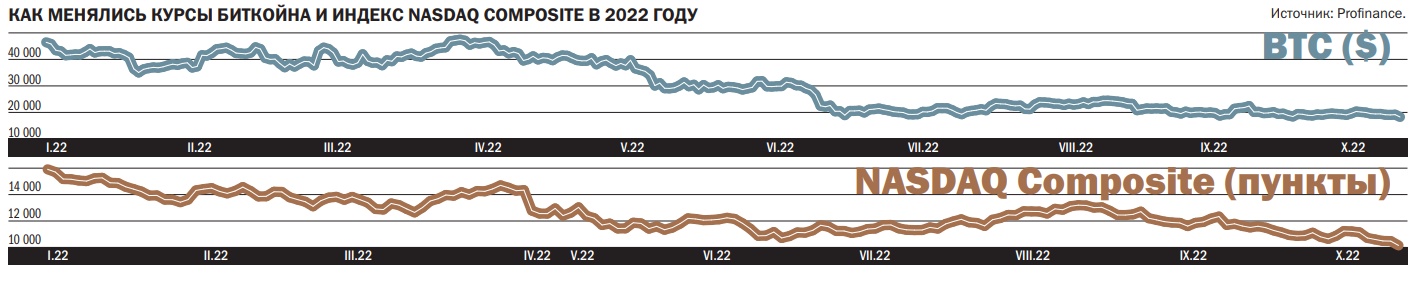

По данным ресурса coinmarketcap.com, 13 октября курс биткойна опускался до четырехмесячного минимума — отметки в $18,19 тыс., потеряв за месяц более 18%. С непродолжительными перерывами снижение самой популярной цифровой валюты продолжается 11 месяцев подряд, и за это время она потеряла в цене 68%. В итоге рыночная капитализация биткойна упала от пиковых значений в начале ноября 2021 года на $900 млрд, до $352 млрд. Еще стремительнее упали в цене другие цифровые валюты: Ethereum (–75% за 11 месяцев), Cardano (–83%), Solana (–87%). Суммарная рыночная капитализация всех цифровых валют снизилась за рассмотренный период более чем на $2 трлн, до $0,92 трлн.

Важное отличие текущего спада от предыдущих аналогичных периодов — это высокая корреляция рынка криптовалют с американским фондовым рынком. 13 октября американский индекс S&P 500 впервые за два года опустился ниже уровня 3,5 тыс. пунктов, потеряв с начала года почти 27%, индекс NASDAQ Composite потерял за то же время 35% и впервые с июля 2020 года приблизился к уровню 10 тыс. пунктов. «На рынке криптоактивов в целом наблюдается высокая внутриклассовая корреляция, при этом выросла в последнее время и корреляция криптовалют с динамикой других рискованных активов. Например, корреляция между биткойном и NASDAQ Composite составляет 0,7 с начала 2022 года, хотя исторически корреляция была ниже, около 0,28 за период с 2018 года»,— отмечает стратег по рынку акций SberCIB Дмитрий Макаров.

Основная причина для роста корреляции цены криптовалют с американскими фондовыми индексами — это рост доли институциональных инвесторов на рынке криптоактивов. В предыдущие два года много компаний и фондов решили инвестировать в биткойн на фоне его бурного подъема в 2020 году. На фоне возросшего интереса клиентов к этому активу стали присматриваться такие крупные американские банки, как Goldman Sachs и J.P. Morgan, которые создавали криптовалютные дески. В России ряд брокеров запустили аналитическое покрытие цифровых валют, что раньше не делалось. Некоторые на рынке даже заговорили о том, что цифровая валюта может выступать в качестве альтернативы золоту. «Если в 2010-е годы совокупный объем вложений институционалов в цифровые валюты составлял не более нескольких процентов, то теперь этот объем составляет почти 80–90%»,— отмечает специалист по цифровым активам маркетплейса «Финмир» Игорь Пань.

Крипта переживет всех

Спрос на цифровые валюты растет

В условиях постоянно расширяющихся санкций против России спрос на цифровые валюты со стороны населения растет. Однако такие инвестиции сопряжены со специфическими рисками, которые стоит учитывать до того, как с ними столкнешься.

Управляющий директор по инвестициям «ТКБ Инвестмент Партнерс» Владимир Цупров

Фото: Предоставлено ТКБ Инвестмент Партнерс

Управляющий директор по инвестициям «ТКБ Инвестмент Партнерс» Владимир Цупров

Фото: Предоставлено ТКБ Инвестмент Партнерс

В России криптовалюта долгое время оставалась уделом «гиков» и не получила массового распространения. И дело не только в запрещающем законодательстве, но и в стабильности национального фиата — рубля. Зачем искать что-то альтернативное, когда большинство россиян вполне удовлетворяли рубль и сбережения в рублях, а на крайний случай было достаточно доллара и евро?!

В этом году ситуация кардинально изменилась. Интерес к криптовалютам начал возрастать в первую очередь из-за фактической невозможности хранить сбережения в безналичных долларах и евро, а во-вторую — из-за роста интереса к альтернативным трансграничным переводам. Пока ЦБ либеральничает и позволяет физическим лицам свободно переводить на свои счета до $1 млн, а SWIFT худо-бедно, но продолжает работать, использование крипты для вывода капитала не так актуально. Но свободный вывод капитала закроется, как только Россия столкнется с ростом дефицита бюджета и ухудшением платежного баланса. Ныне популярные альтернативные сервисы по переводу средств, или повысят комиссии, или будут вынуждены ввести ограничения на работу. Крипта же переживет всех. Поэтому интерес к ней растет, несмотря на вводимые ЕС санкции в отношении активных российских пользователей криптовалют и несмотря на то, что это реально сложная тема для простых обывателей.

Разберем базовые страхи россиян при работе с криптовалютой и пути их решения.

1. Блокировка аккаунтов на криптобиржах и кошельков.

Очевидно, что пользоваться криптобиржами надо теми, которые зарегистрированы в «дружественных» юрисдикциях, а кошельками — только теми, где нет верификации по паспорту и есть возможность экспорта приватного ключа*. Самое красивое решение — это кошелек с подключенным децентрализованным обменником. Все доступно, в том числе обмен криптовалют. Заблокировать невозможно.

2. Волатильность крипты.

Волатильность криптовалют очень высокая. С начала года самая популярная цифровая валюта биткойн упала в цене более чем вдвое. Но эта проблема касается именно криптовалют. А вот стейблкойн — это дериватив, депозитарная расписка на фиатную валюту. Стейблкойны подвержены кредитному риску, если выписавший расписку — алкоголик из соседнего подъезда, то неожиданно эта расписка может оказаться ничем.

3. Трудный поиск информации.

Даже найти правильный кошелек для хранения BTC или ETH — это сложно для обывателя (с учетом того что россиян отрезали от европейской инфраструктуры). Тут надо либо потратить время на самостоятельный анализ и поиск информации, обязательно учитывая все советы из этой статьи, либо попросить совета у более опытного доверенного лица.

4. Воровство.

Если вы храните крипту на кошельке, то украсть ее можно, перехватив приватный ключ* в момент подписи трансакции. Лучший способ купировать этот риск — хорошая защита компьютера/телефона антивирусным ПО или хранение крипты на «холодном кошельке».

*Приватный ключ нужен для того, чтобы трансакция была подписана в блокчейне и принята майнерами к исполнению. Задача любого кошелька — довести до блокчейна вашу трансакцию и правильно ее подписать. Кошелек не хранит сами монеты. Монеты — в блокчейне, он импортирует данные вашего баланса оттуда. Все, что умеет кошелек,— это оформлять трансакции и подписывать их. Зная исключительно только свой приватный ключ, вы легко можете импортировать свою запись о монетах в любой другой кошелек, поддерживающий базовый функционал импорта приватного ключа.

С конца 2021 года эти «умные деньги» начали уходить из риска в более надежные инструменты на фоне снижения общей ликвидности на глобальном рынке из-за ужесточения денежно-кредитной политики мировых банков и роста процентных ставок в мире. В первую очередь беспокойство вызывает политика ФРС США, которая на фоне рекордной инфляции подняла ставку с околонулевых уровней до 3–3,25%. По итогам сентябрьского заседания медианный прогноз ФРС предполагает повышение ставки до 4,4% к концу этого года и до 4,6% в 2023 году. «Крупному капиталу не нравится тот факт, что заимствования становятся дороже, а также текущая геополитическая неопределенность (ситуация на Украине и приближающиеся ноябрьские промежуточные выборы в Конгресс США), поэтому он предпочитает сейчас выводить средства в более надежные активы. В первую очередь речь идет о стейблкойнах и фиатном долларе»,— отмечает господин Пань.

В сложившихся условиях денежно-кредитная политика ФРС будет и дальше оказывать сильное влияние на криптовалютный рынок. Игорь Пань не исключает, что в предстоящие месяцы биткойн может продолжить снижение в районе $18 тыс., а более глубокая коррекция направит котировки к $16,2 тыс. «Возвращения выше $30 тыс. в этом году ожидать уже не стоит, хотя во второй половине 2023 года снижение влияния негативных новостных факторов может привести к восстановлению долгосрочных позитивных трендов»,— отмечает господин Пань.

Вместе с тем отдельные цифровые валюты могут демонстрировать и отличную от биткойна динамику на фоне внутренних событий, связанных с обновлением блокчейнов или новыми проектами на блокчейнах.

Такие действия, как считает Дмитрий Макаров, могут быть потенциально интересными для инвесторов. Наглядным тому примером может быть проведенный в середине сентября переход блокчейна эфира с алгоритма Proof of Work на более экономичный и технологичный алгоритм Proof of Stake. В итоге цена этой валюты с локального минимума в конце июня 2022 года выросла на 80% и достигла в августе локального максимума. «Вероятно, что расхождение в динамике эфира и биткойна мы можем увидеть и далее, так как после слияния ETH выступает активом, который может приносить доход за подтверждение трансакций в его сети. И ETH становится дефляционным, то есть дорожающим, а не дешевеющим активом, что открывает возможности для получения дополнительной выручки финансовыми организациями, включая Coinbase, Binance и FTX, за счет оказания посреднических услуг по стейкингу. Это может привлечь дополнительных инвесторов к эфиру»,— считает господин Макаров.