Долг в проекте

Инфраструктурные облигации пользуются ограниченным спросом

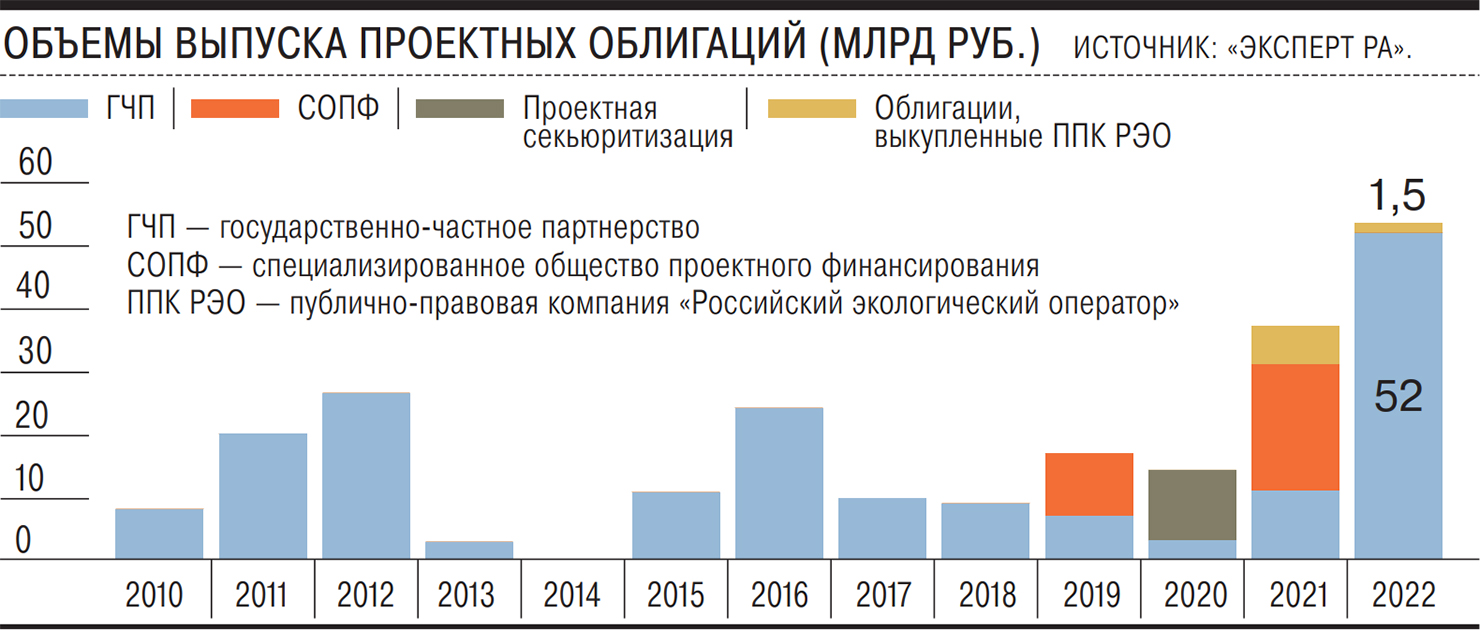

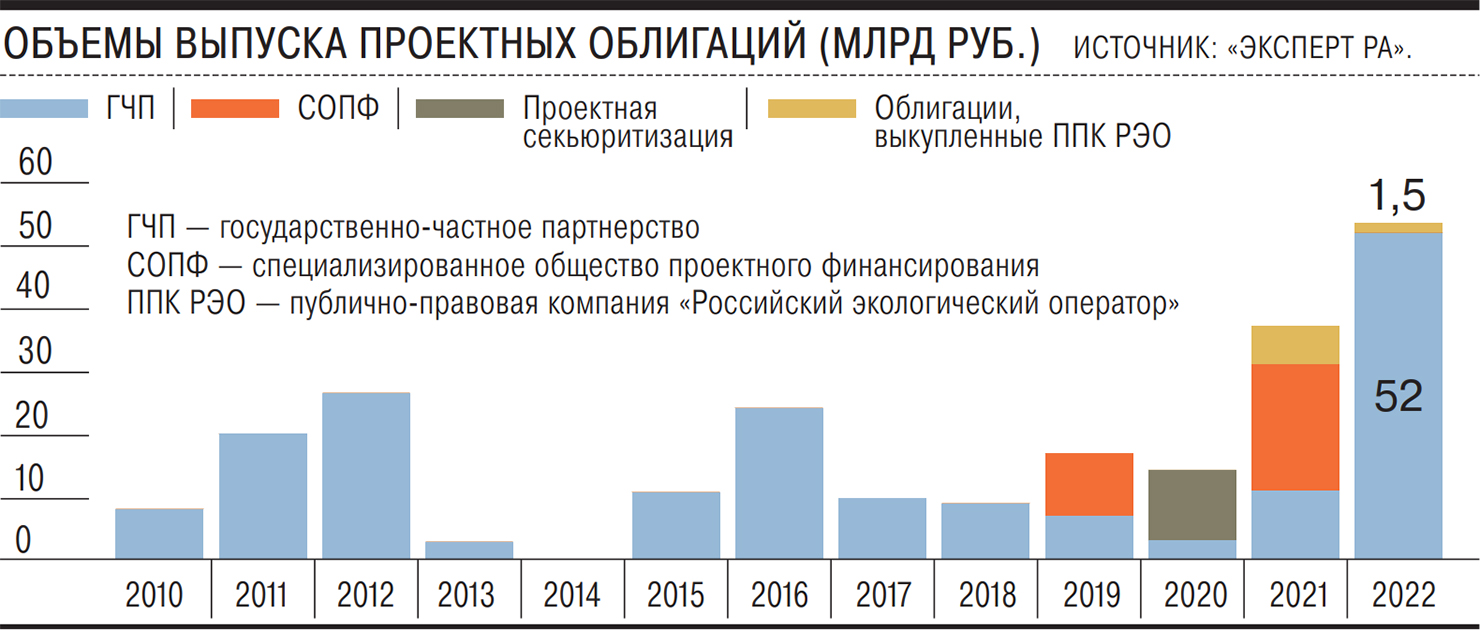

Рынок проектный облигаций демонстрирует высокие темпы роста. За восемь месяцев 2022 года объем выпуска ценных бумаг уже в 1,4 раза превысил показатель прошлого года, а общий объем рынка достиг 220 млрд руб. Вместе с тем длинные сроки обращения таких ценных бумаг, а также другие специфические риски ограничивают интерес рыночных инвесторов.

Объем рынка проектных облигаций на 1 сентября 2022 года достиг 221 млрд руб., оценили в агентстве «Эксперт РА» (с обзором ознакомился “Ъ”). Это составило около 1,5% от рынка корпоративных облигаций РФ. Причем за восемь месяцев текущего года объем выпуска составил 53,5 млрд руб., превысив в 1,4 раза показатель рекордного прошлого года (37,2 млрд руб.). Проектные облигации — это долговые ценные бумаги, эмитентом для которых является специальная частная проектная компания, владеющая объектом инвестиций (строящимся или уже построенным), и выплаты по которым происходят за счет поступлений от его эксплуатации. В частности, облигации на финансирование строительства платных дорог («Магистраль двух столиц»), строительства и реконструкции инфраструктуры в рамках жилищного строительства (СОПФ «Инфраструктурные облигации»), структурирование и секьюритизация кредитов для реализации проектов по строительству региональных образовательных объектов (СФО Социального развития) и т. д.

При этом потенциальный объем размещения инструментов проектного финансирования в середине года АКРА оценивала в 330 млрд руб.

Вместе с тем около 60% проектных облигаций либо не имеют обеспечения, либо имеют госгарантии, что «говорит о слабой заинтересованности рыночных инвесторов в участии в проектном риске». «Несмотря на то что в теории длинные сроки до погашения проектных бумаг и условия выплат, привязанных к ИПЦ (индексу потребительских цен.— “Ъ”), должны привлекать долгосрочных инвесторов, текущая публично раскрываемая структура держателей свидетельствует о доминировании только одного якорного инвестора»,— отмечают аналитики «Эксперт РА».

Как указывает директор Legal Capital Investor Services Дмитрий Румянцев, основные сложности, связанные с проектными облигациями,— сложная структура выпуска и в целом финансирования, нетрадиционные риски для рынка облигаций и длительные сроки возврата финансирования и, соответственно, высокая нагрузка на капитал банков. По мнению начальника отдела анализа долгового рынка «Открытие Инвестиции» Владимира Малиновского, ключевой риск для кредитоспособности компаний ГЧП — «это возможное изменение сроков и стоимости реализуемых проектов ввиду ухудшения геополитической ситуации, которое, возможно, повлекло за собой изменение логистических цепочек и удорожание техники и материалов, используемых в проектах». Поэтому инвесторы с определенной долей опасения относятся к облигациям таких эмитентов, зачастую не владея оперативной и достоверной информацией о ходе исполнения ключевых контрактов, поясняет он.

Существенная доля проектных облигаций не имеет госгарантий, а соответственно, высокая доходность по ним не всегда покрывает возможные риски, обращает внимание эксперт по фондовому рынку «БКС Мир инвестиций» Евгений Миронюк.

Минимальная доходность бумаг с госгарантией, в том числе институтов развития, и обеспеченных ликвидными активами сопоставима с доходностью квазигосударственных компаний (РЖД, АЛРОСА, «Роснефть» и др.), составляя от 10% годовых для среднесрочных и долгосрочных выпусков. По словам Владимира Малиновского, такие бумаги, как правило, рассматриваются инвесторами как простые долговые бумаги с риском гаранта или оферента и предусматривают минимальную премию к их обычным выпускам.

Однако стоит отметить, что зачастую проектные облигации (в зависимости от того, в какой форме выпущены) имеют ряд плюсов в связи с ограниченными рисками из-за целевого использования, высоких рейтингов эмитентов, гарантий возврата средств и высокой степени проработки и экспертизы проектов, считает аналитик ФГ «Финам» Алексей Козлов. «К тому же за счет реализации новых инфраструктурных проектов и благодаря разным вариантам фондирования потенциал данных инструментов очень высок»,— ожидает аналитик.