На состоявшихся аукционах по размещению ОФЗ спустя месяц простоя Минфин привлек 50 млрд руб. Этому способствовало предложение инвесторам гособлигаций с плавающим купоном, которые из-за низких процентных рисков охотно покупают банки. С помощью таких бумаг Минфин до конца года может не только исполнить квартальный план, но и увеличить объем заимствований, как это было во времена пандемии в 2020 году, указывают аналитики.

Фото: Константин Кокошкин, Коммерсантъ

Фото: Константин Кокошкин, Коммерсантъ

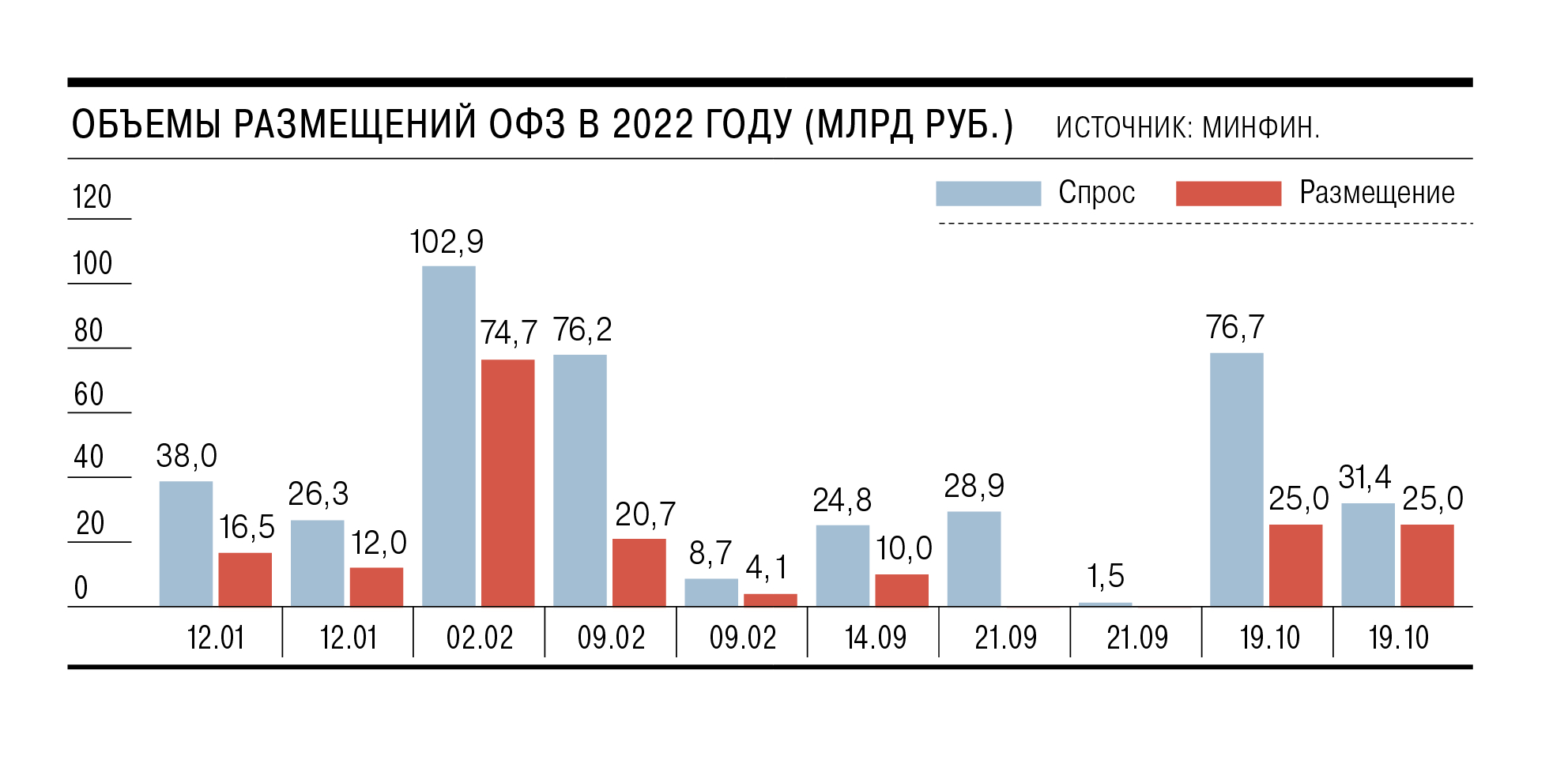

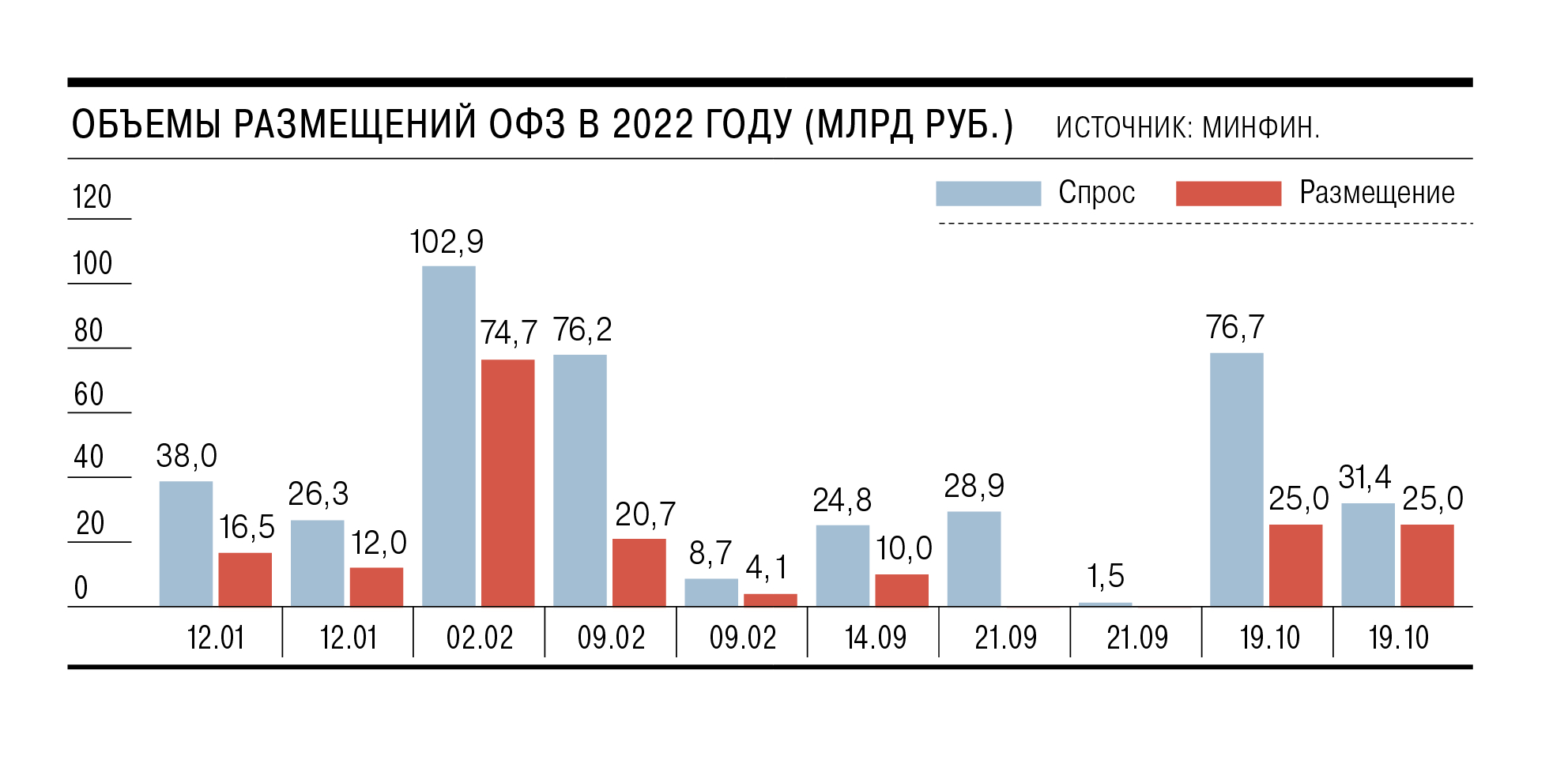

После месячного перерыва Минфин вновь решил выйти на рынок рублевого долга. В среду, 19 октября, инвесторам были предложены два выпуска ОФЗ с погашением в ноябре 2030 года (с переменным купонным доходом, ОФЗ-ПК) и в июле 2031 года (с фиксированным купоном, ОФЗ-ПД) в пределах лимита в 25 млрд руб. по каждому выпуску.

50 миллиардов рублей

привлек Минфин на рынке ОФЗ после месячного перерыва.

Наиболее интересным для рынка был выпуск ОФЗ-ПК (так называемый флоатер). В последний раз Минфин размещал аналогичные бумаги в ноябре 2020 года, тогда на безлимитном аукционе спрос на них превысил 390 млрд руб., а объем размещения достиг 294 млрд руб. В целом за 2020 год Минфин разместил флоатеры более чем на 3,1 трлн руб. На этот раз интерес к бумагам также был высоким, хотя и уступал показателям двухлетней давности. По данным Минфина, спрос более чем в три раза превысил объем предложения и составил 76,2 млрд руб. В итоге выпуск был размещен в полном объеме 25 млрд руб., при этом средневзвешенная цена составила около 98% от номинала.

Выпуск ОФЗ с постоянным купоном оказался менее популярным, хотя и он был размещен в полном объеме. Суммарный спрос составил 31,4 млрд руб., цена отсечения была установлена на уровне 83,38% от номинала, что соответствует доходности 10% годовых. По данным участников рынка, в ходе аукциона было удовлетворено 34 заявки, из которых на 8 крупных пришлось 53,37% размещенного объема. При этом максимальный объем заявки составил почти 4 млрд руб.

По мнению аналитиков, возвращение Минфина к практике размещения флоатеров связано с необходимостью увеличивать объемы заимствований на долговом рынке для финансирования дефицита бюджета в этом и особенно в следующем году.

По словам главного аналитика Совкомбанка Михаила Васильева, в этом году дефицит бюджета составит 1,5–2 трлн руб. и будет закрываться в основном за счет средств ФНБ. «В следующем году дефицит бюджета ожидается около 3 трлн руб., и Минфин собирается привлечь на долговом рынке 2,5–3,5 трлн руб.»,— указывает он.

Для покрытия таких дыр в бюджете нужны средства крупных участников рынка, в первую очередь банков. Однако, как отмечает Михаил Васильев, они не проявляют большого интереса к классическим ОФЗ с постоянным купоном, так как не готовы брать на себя процентный риск в условиях повышенной неопределенности из-за конфликта с Западом, вероятной глобальной рецессии, дефицита бюджета в ближайшие годы. Флоатеры за счет плавающей ставки не несут процентного риска и не подвержены отрицательной переоценке. «Размещение флоатеров для Минфина сейчас выгодно в расчете на то, что в среднесрочной перспективе ставки будут снижаться. При размещении классических ОФЗ министерство вынуждено фиксировать текущие высокие ставки на весь срок обращения облигаций»,— отмечает главный аналитик ПСБ Дмитрий Монастыршин.

С учетом размещения ОФЗ с плавающим купонном аналитики не сомневаются, что министерству удастся выполнить квартальный план по заимствованиям (150 млрд руб.), треть из которого уже исполнена в первый аукционный день. Аналитики банка «Санкт-Петербург» считают, что Минфин возобновит еженедельный цикл заимствований, постепенно увеличивая объемы размещений к концу года. Увеличению объемов заимствований могут способствовать крупные погашения ОФЗ в ноябре и декабре общим объемом 562 млрд руб. «Минфин будет стараться размещать ОФЗ в максимальных объемах, которые позволит рынок, без существенного давления на текущие ставки. В кризисном 2020 году Минфин со второго по четвертый квартал размещал ОФЗ на 200–500 млрд больше установленного плана»,— указывает господин Васильев.