Акции выросли на дивидендах

Самые доходные финансовые инструменты ноября по версии «Денег»

К концу осени в рейтинге самых доходных инвестиций произошли заметные изменения. По итогам месяца самой успешным вложением средств стала покупка акций и паевых инвестиционных фондов, на них ориентированных, хотя месяцем ранее они были убыточными. На этот раз из-за сильных позиций российской валюты убыточными стали валютные депозиты. Небольшой доход принесли рублевые депозиты и золото.

Фото: Александр Казаков, Коммерсантъ

Фото: Александр Казаков, Коммерсантъ

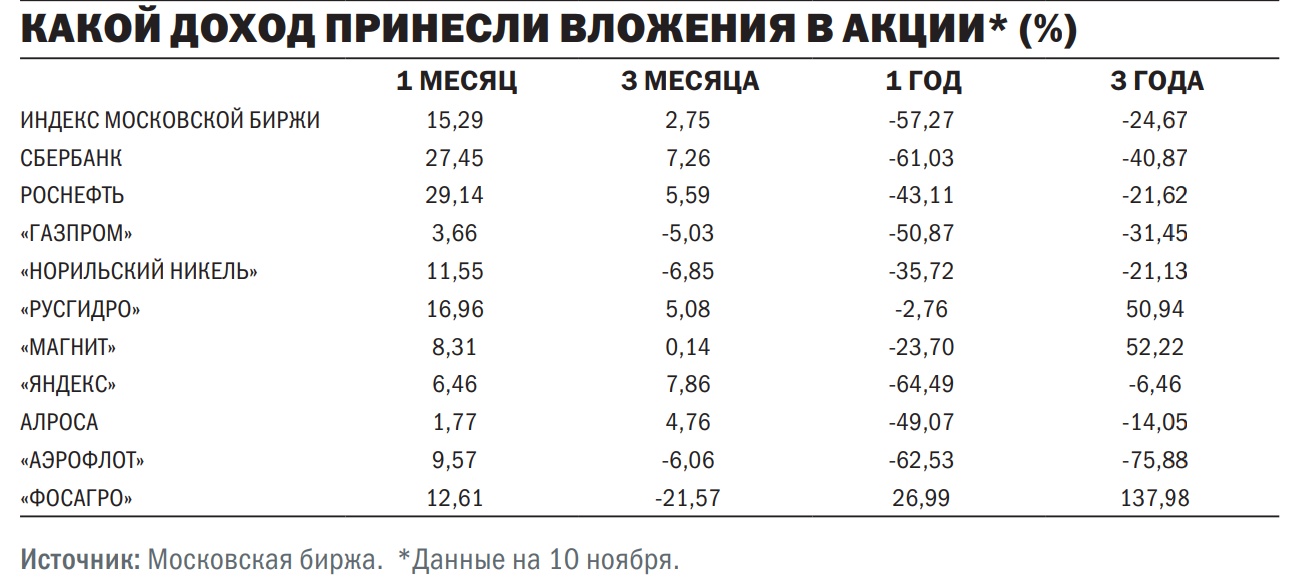

Акции

После месячного перерыва инвесторы неплохо заработали на вложениях в акции российских компаний. С самого начала отчетного периода, закончившегося 10 ноября, индекс Московской биржи уверенно рос и достиг отметки 2210,20 пункта — максимума с 20 сентября. За месяц индекс прибавил более 15%, по статистике «Денег», это второй по величине результат в этом году. Сильнее индекс поднимался в период с 6 августа по 6 сентября — тогда он прибавил более 18%, что стало ответом на рост цен на нефть и планы «Газпрома» выплатить первые в истории компании промежуточные дивиденды.

Нынешний подъем был также связан с восстановлением цен на нефть на фоне решения ОПЕК+ сократить объемы добычи на 2 млн баррелей. 4 ноября стоимость нефти Brent на спот-рынке впервые с начала сентября достигла отметки $100 за баррель. К тому же в конце октября на рынок начали поступать дивиденды крупных российских компаний, которые частично были реинвестированы обратно в акции. Крупнейшим плательщиком стал «Газпром», направивший на эти цели более 1,2 трлн руб.

По мнению начальника управления информационно-аналитического контента «БКС Мир инвестиций» Василия Карпунина, реинвестирование гигантского потока дивидендов от «Газпрома» ушло в наиболее ликвидные фишки. В итоге в выигрыше оказались акции Сбербанка и «Роснефти», подорожавшие соответственно на 27,5% и 29%. Впрочем, для роста этих бумаг были и внутренние причины. Акции Сбербанка положительно отреагировали на заявления главы банка Германа Грефа о восстановлении прибыльности и намерении возобновить публикацию ежемесячной отчетности. Кроме того, в следующем году, по его словам, планируется вернуться к выплате дивидендов. «В случае с "Роснефтью" позитивным фактором среди прочего выступают ожидания выплаты собственных промежуточных дивидендов»,— отмечает господин Карпунин.

Хотя «Газпром» и заплатил рекордные дивиденды, акции самого эмитента оказались в числе аутсайдеров в минувшем месяце, подорожав только на 3,7%. Виной тому то обстоятельство, что с начала октября они стали торговаться без учета этих выплат, размер которых составил 52 руб. на акцию. Напомним, что за два дня с 7 по 10 октября акции газовой компании упали в цене на 23%, и до конца отчетного периода они находились возле достигнутых уровней под давлением продавцов. «В бумагах сохранялся повышенный навес продавцов, которые выходили после дивидендной отсечки, опасаясь рисков, связанных с падением высокомаржинальных экспортных поставок в ЕС, ростом инвестиционной программы и невысоких дивидендов за второе полугодие 2022 года»,— отмечает Василий Карпунин.

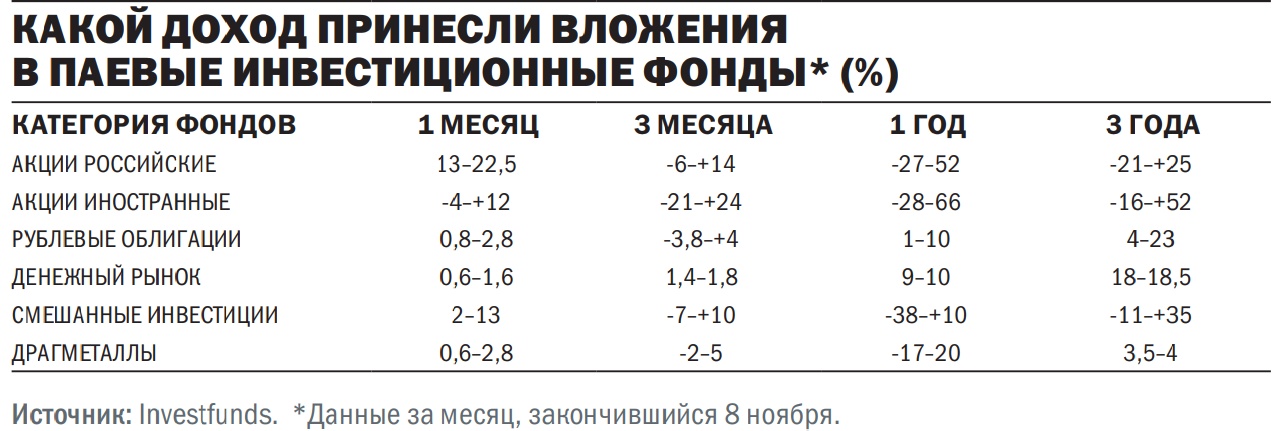

ПИФы

Неплохую прибыль принесли инвесторам многие категории паевых инвестиционных фондов. По данным Investfunds, за минувший месяц из 118 крупных фондов, чистые активы которых превышают 500 млн руб., рост цен паев показали 112 ПИФов. Это один из лучших результатов в этом году. Почти 50 фондов принесли пайщикам двухзначную доходность, а маржа 11 лучших составила 20–37%. Лидирующие позиции заняли аутсайдеры предыдущего месяца — отраслевые ПИФы, ориентированные на акции сырьевых компаний. Паи таких фондов подорожали за месяц на 18–22,5%.

Немного меньший доход принесли пайщикам фонды компаний электроэнергетики. Такие инвестиции прибавили в цене 13–20%. Компании сектора являются бенефициарами эффекта повышенной инфляции. «Тяжеловесы в секторе электроэнергетики "Интер РАО" и "РусГидро" восстанавливались с низких ценовых уровней, а акции "Энел" росли на ожиданиях дивидендов после продажи доли итальянской Enel российским инвесторам»,— отмечает портфельный менеджер УК «Открытие» Ирина Прохорова.

Хорошую прибыль в минувшем месяце принесли фонды рублевых облигаций. По данным InvestFunds, такие ПИФы показали рост цены пая на 1–3%, при этом лидерами роста оказались фонды корпоративных облигаций. В отчетный период индекс государственных облигаций RGBITR поднялся только на 1%, до 600 пунктов. Индекс корпоративных облигаций RUCBITR прибавил 1,8% и вернулся к отметке 490 пунктов. Это был восстановительный рост после снижения в сентябре. «В конце сентября экономическая неопределенность, санкционные опасения, неуверенность среди инвесторов сильно выросли. Стресс, конечно, был не таким сильным, как в марте, тем не менее мы увидели довольно серьезную просадку во всех финансовых активах, в том числе в облигациях. В октябре цены стали восстанавливаться, это касается как ОФЗ, так и корпоративных облигаций»,— отмечает портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист.

В ближайший месяц фонды продолжат генерировать прибыль, считают портфельные менеджеры. «Если новостной фон нормализуется и новых шоков не последует, цены продолжат восстанавливаться. Мы ждем, что инфляция продолжит снижаться, поэтому в следующем году ЦБ может возобновить снижение ключевой ставки. Но даже если этого не произойдет, текущий уровень доходностей облигаций все еще выглядит избыточным по сравнению с ключевой ставкой: доходность по корпоративным облигациям в 11–14% при ключевой ставке в 7,5%»,— отмечает Евгений Жорнист.

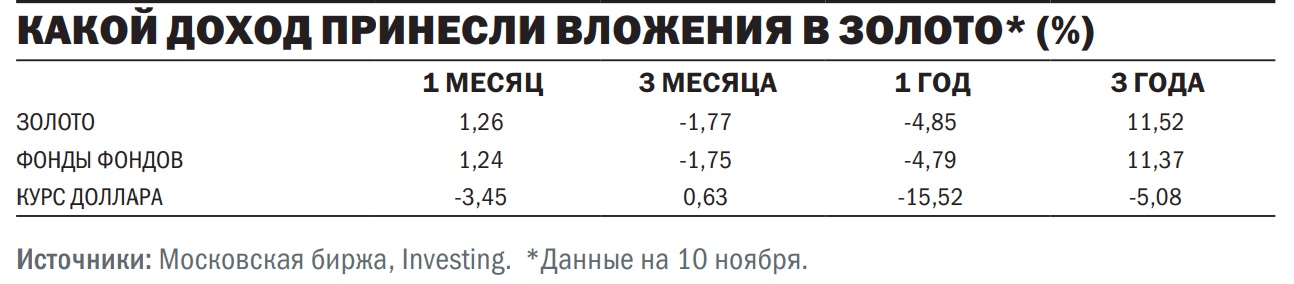

Золото

Небольшую прибыль частным инвесторам принесли в минувшем месяце вложения в золото. По расчетам «Денег», за рассмотренный период такие вложения подорожали на 1,3%. Подъем стал возможен исключительно за счет роста цены металла. По данным Investing, 10 ноября цена золота на мировом рынке достигала максимума с конца августа — $1751 за тройскую унцию, что почти на 5% выше значений месячной давности.

Начало отчетного периода не предвещало ничего хорошего для благородного металла. В первые три недели золото торговалось возле уровня $1650 за унцию, но с началом ноября цены пошли вверх и достигли локального максимума, прибавив более 7%. Подъем цен был по большей части компенсирован падением курса доллара на российском рынке (минус 3,5%).

Для подорожания золота было несколько причин. Во-первых, после заседания ФРС США в начале ноября была опубликована смешанная статистика по рынку труда в США за последний месяц, где оказалось, что безработица выросла до 3,7%. «Это позволило предположить, что дальнейшее повышение ставки ФРС США может оказаться не столь значительным, как ожидалось ранее»,— отмечает аналитик SberCIB Investment Research Антон Чернышев. Во-вторых, могла сыграть свою роль техника в связи с закрытием части ранее открытых коротких позиций в металле. Антон Чернышев не исключает алгоритмическую торговлю, которая могла повлиять на стремительный рост, учитывая, что объем торгов, когда золото пробило два уровня сопротивления, оказался в полтора раза выше, чем днем ранее.

Дополнительную поддержку стоимости золота, как считает эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев, оказывает восстановление ювелирной промышленности, а также рекордный объем покупок мировыми ЦБ. По данным Мирового совета по золоту, в третьем квартале центробанки купили почти 400 тонн, что в четыре раза больше покупок годом ранее.

Однако происходящее в ноябре, как считают аналитики, не меняет глобального тренда на снижение цены благородного металла. Причиной этому является продолжающееся ужесточение монетарной политики со стороны ФРС США. «Временные факторы поддержки скоро станут менее значимыми, уступив фундаментальному давлению. Мы полагаем, что в четвертом квартале 2022 года средняя цена золота окажется вблизи $1660 за унцию, а к концу года фактическая цена может оказаться еще ниже»,— считает Антон Чернышев.

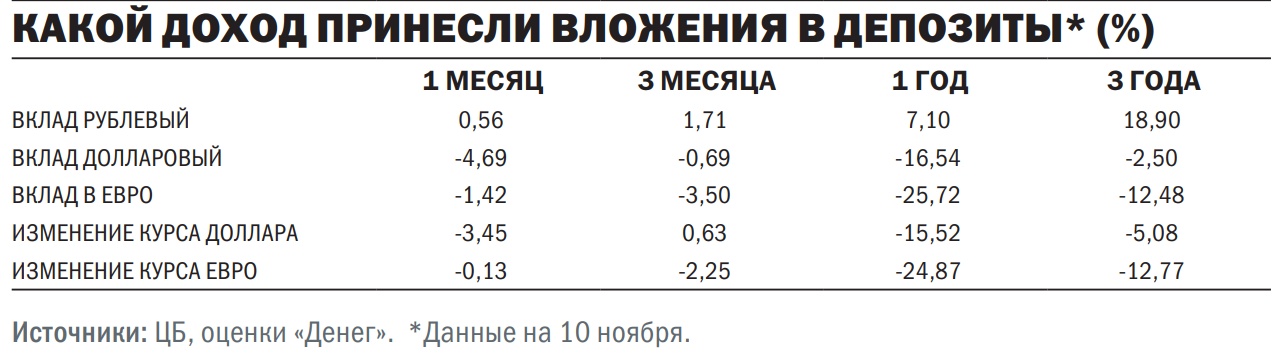

Депозиты

Снижение ставок по банковским вкладам, продолжавшееся с середины марта по конец сентября, сменилось ростом. По итогам третьей декады октября средняя максимальная ставка у топ-10 банков по рублевым депозитам составляла 6,839% годовых, прибавив за месяц почти 0,3 процентного пункта. Впрочем, этот подъем почти не повлиял на доходность депозитов, так как на начало октября ставка была на уровне 6,669%. За месяц рублевый вклад по такой ставке принес его держателю доход в 0,6%.

Валютные вклады оказались убыточными. Так, депозит в долларах обесценил вложения (с учетом обменных курсов банков) на 4,7%. Вклад в евро принес заметно меньший убыток в 1,4%. Потери по таким депозитам связаны с укреплением российской валюты. По данным Московской биржи, 10 ноября курс доллара составлял 60,53 руб./$, что на 2,16 руб. ниже значений месячной давности. Курс евро за тот же период снизился на 10 коп., до 61,34 руб./€. Американская валюта стремительно теряет позиции и в мире. За месяц индекс DXY (курс доллара относительно шести ведущих валют) снизился на 4,3% до 108 пунктов.

Слабость доллара США на мировой арене, как считает начальник аналитического управления банка «Зенит» Владимир Евстифеев, связана с замедлением инфляции в США. «С точки зрения рубля, колебания цены доллара на внешних рынках выглядят вторичными. Волатильность рублю по-прежнему задает геополитический фон и активность экспортеров на рынке»,— отмечает господин Евстифеев.

Подъем российской валюты не выглядит устойчивым. «С введением ограничений ЕС в начале декабря, касающихся лимитов на поставку российской нефти, рубль может несколько скорректироваться вниз относительно текущих уровней. Однако отсутствие спешки в возвращении действия бюджетного правила Минфина и риторика ЦБ РФ о нежелательности искусственного ослабления рубля вряд ли позволят российской валюте потерять более 3–5% до конца года»,— полагает Владимир Евстифеев.