Российская золотодобывающая отрасль, несмотря на санкции, смогла переориентировать экспорт и покажет небольшой рост производства по итогам года, полагают аналитики Kept. Однако уход с традиционных рынков привел к росту себестоимости добычи, на которую негативно влияет удорожание логистики, трудовых и энергетических ресурсов. По мнению аналитиков и экспертов, важным фактором конкурентоспособности будет курс рубля.

Фото: Евгений Переверзев, Коммерсантъ

Фото: Евгений Переверзев, Коммерсантъ

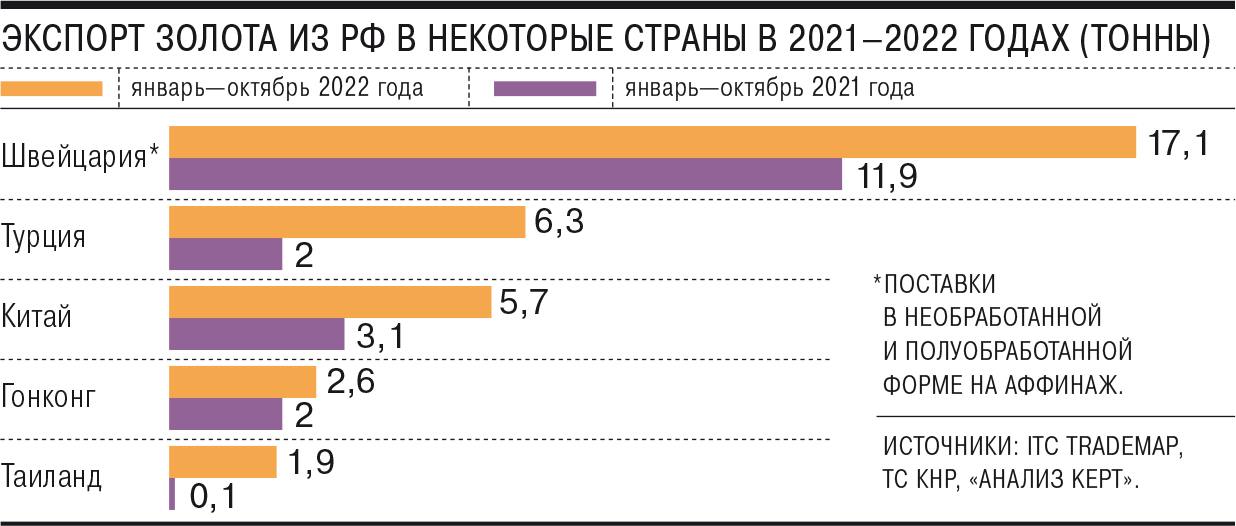

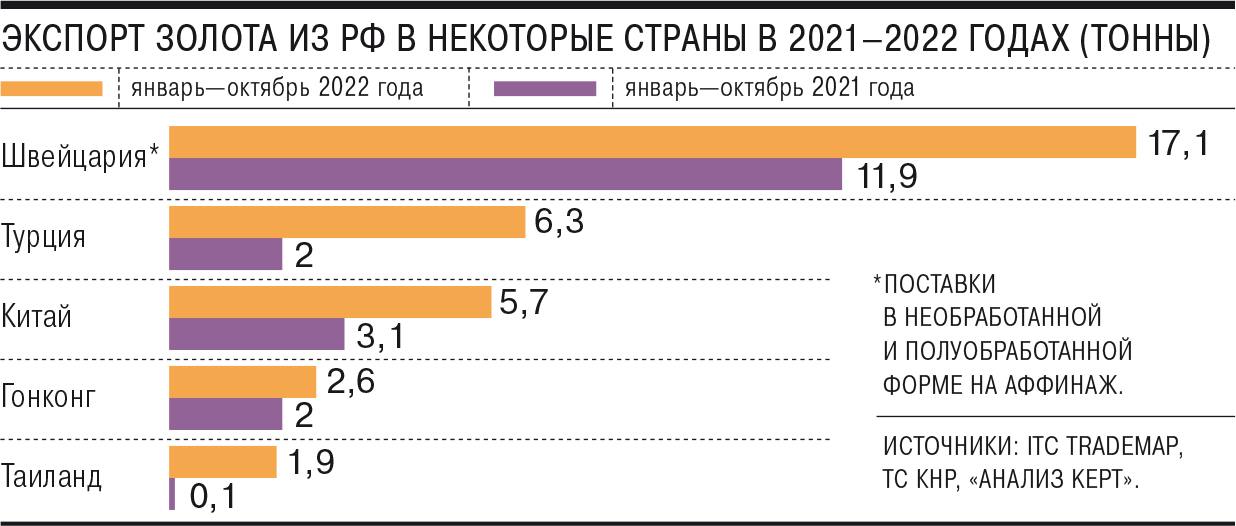

Российские золотодобывающие компании успешно переориентировали экспорт металла в Азию на фоне санкций, хотя и с ростом издержек, следует из январского обзора Kept, с которым ознакомился “Ъ”. Переориентации экспорта способствует рекордный спрос на золото со стороны мировых центробанков.

Традиционно 80% произведенного в России золота экспортировалось в Великобританию по каналам Лондонской ассоциации рынка драгоценных металлов, однако та весной 2022 года отозвала статус good delivery у российских аффинажных заводов. Затем Великобритания, США, Япония, Канада, Швейцария и ЕС запретили импорт российского золота. В этих условиях российские компании были вынуждены начать переориентацию экспорта. В обзоре сказано, что в марте прошлого года активизировался экспорт в Турцию, в мае—июне начали увеличиваться поставки в Китай, Гонконг, Таиланд и Индию. При этом в Kept отмечают, что российские производители сохраняют возможность поставок в недружественные страны за счет переаффинажа золота на предприятиях в Казахстане или ОАЭ, у которых есть статус good delivery.

Отказ западных стран от российского золота привел к значительному сокращению производства металла в РФ в первом полугодии 2022 года — на 6,7%. Впоследствии динамика вновь стала положительной: за январь—ноябрь, согласно Росстату, производство выросло на 1,8% год к году. Однако уход с традиционных рынков увеличил издержки компаний. Производители объясняют увеличение издержек снижением содержания золота в перерабатываемой руде, удорожанием расходных материалов, повышением размера оплаты труда, ростом налоговой нагрузки на ряде месторождений. Экспортерам на новых рынках зачастую приходится работать напрямую с покупателями, что требует дополнительных затрат на маркетинг и логистику. В то же время на доходах негативно сказываются падение мировых цен на золото и дисконт, который российские компании вынуждены предлагать клиентам в Азии.

Kept полагает, что рост себестоимости добычи золота будет наблюдаться и в этом году.

По оценкам Kept, компании, ориентированные на внутренний рынок, покажут по итогам 2022 года лучшие результаты. Однако ожидать роста конкуренции за долю на внутреннем рынке не стоит. «Золотодобытчики на внутреннем рынке работают каждый со своим определенным набором банков, поэтому конкурировать, скорее, будут финансовые организации за своих клиентов,— говорит заместитель директора группы рыночных исследований Kept Георгий Пучнин.— Аналогично про закупки золота Банком России, так как он осуществляет их через кредитные организации». Представитель Polymetal воздержался от комментариев.

Скорость адаптации в отрасли в прошлом году была обусловлена несколькими факторами, говорит глава Союза золотопромышленников России Сергей Кашуба. «Во-первых, она представлена частными компаниями, которые более гибки к различным изменениям. Во-вторых, у всех есть опыт преодоления нескольких кризисов. Кроме того, все компании имели запас прочности, накопленный за прошлые годы, который, впрочем, заканчивается. Но есть два негативных момента, на которые сложно повлиять,— это дисконты и сильный рубль. Добыча золота будет стабильной, но курс должен быть около 70–75 руб. за доллар»,— говорит господин Кашуба. По итогам 2021 года добыча золота в России составляла 363,5 тонны.

Издержки действительно растут, отмечает директор по развитию Института геотехнологий Михаил Лесков. По его словам, растет время между добычей и продажей металла, что увеличивает стоимость хранения.

Кроме того, компании вынуждены искать сразу несколько вариантов экспорта, чтобы быть более защищенными. Все это происходит на фоне дорожающих энергетических и трудовых ресурсов, роста издержек на приобретение и содержание импортного оборудования, замены которому пока нет. «Отрасль адаптируется, хотя большую чувствительность к трудностям могут проявлять небольшие компании, которые вынуждены искать возможности кооперации с крупными игроками»,— отметил он.