Потерять — так миллиард

Учимся у рекордсменов 2022 года

Фото: Getty Images

Фото: Getty Images

В начале января 2023 года Илон Маск попал в справочник «Гиннесс. Мировые рекорды», установив рекорд по самой большой в истории потере состояния. C ноября 2021 года к началу января 2023 года он обеднел, по разным оценкам, на $182–200 млрд. Но если случившееся с Маском объясняется просто сильной волатильностью фондового рынка в 2022 году, то в составленном «Деньгами» рейтинге за каждой крупной финансовой потерей стоит своя история — история кризиса, рискованных операций, мошенничества.

Гаутам Адани. Аналитический доклад ценой в сто миллиардов

Гаутам Адани, сын мелкого торговца текстилем из индийского города Ахмадабад, хотел заниматься бизнесом, но не тем бизнесом, которым занимался его отец. В 1981 году, когда Гаутаму было 19 лет, старший брат взял его к себе на работу менеджером на недавно купленную фабрику по производству поливинилхлорида (ПВХ, третья по популярности пластмасса в мире). В 1985 году Гаутам занялся импортом ПВХ, в 1988 году основал собственную компанию Adani Exports (впоследствии переименованную в Adani Enterprises). Со временем из нее выросла Adani Group, занимающаяся портовым бизнесом, морскими перевозками, производством, экспортом и импортом продуктов питания, добычей и продажей каменного угля, нефтегазоразведкой, электроэнергетикой, логистикой (список можно продолжить), телевидением. В ноябре 2021 года он заявил о планах инвестировать $70 млрд в зеленую энергетику. В феврале 2022 года Forbes признал Гаутама Адани богатейшим жителем Азии, оценив его состояние в $90,1 млрд. В декабре 2022 года состояние Адани составляло уже $133,9 млрд.

Гаутам Адани, бывший богатейший житель Азии

Фото: Bloomberg / Getty Images

Гаутам Адани, бывший богатейший житель Азии

Фото: Bloomberg / Getty Images

Опубликованный 23 января 2023 года американской исследовательской компанией Hindenburg Research доклад произвел эффект разорвавшейся бомбы. Название доклада говорило само за себя — «Adani Group: как третий по богатству человек в мире руководит крупнейшим мошенничеством в корпоративной истории». В докладе Адани и его родственники обвинялись в жульнических операциях с алмазами, уклонении от уплаты налогов посредством вывода денег в офшорные юрисдикции, манипуляциях с ценными бумагами, нарушении правил бухгалтерского учета. Хотя Гаутам Адани и назвал обвинения «беспочвенными» и «злобными», акции принадлежащих ему компаний стали стремительно дешеветь. За девять дней с момента публикации доклада капитализация Adani Group снизилась на $107 млрд. Гаутам Адани не только потерял звание самого богатого жителя Азии. К началу февраля его личное состояние уполовинилось (оценка Bloomberg на 2 февраля 2023 года — $61,3 млрд).

Масаёси Сон. Дотком звонит в колокол

До прошлого года Масаёси Сону принадлежал мировой рекорд по финансовым потерям

Фото: Bloomberg / Getty Images

До прошлого года Масаёси Сону принадлежал мировой рекорд по финансовым потерям

Фото: Bloomberg / Getty Images

Масаёси Сон — основатель и владелец японской холдинговой компании SoftBank Group. В западной деловой прессе его часто называют Маса Сон, а еще его иногда называют «худшим инвестором в истории».

Сон начал заниматься бизнесом во время учебы в Калифорнийском университете в Беркли. Он изобрел электронный переводчик и продал свое изобретение компании Sharp примерно за $1 млн. Поставлял в Японию подержанные игровые автоматы, заработав на этом еще миллион долларов. Вернувшись на родину, в 1981 году основал компанию SoftBank и занялся продажей программного обеспечения. В результате вывода акций компании на биржу в 1995 году состояние Сона достигло $1,5 млрд. Его стали называть «японским Биллом Гейтсом». Он занялся инвестициями в акции интернет-компаний. По словам самого Сона, в период бурного роста интернет-бизнеса ему принадлежало больше таких акций, чем кому-либо еще. В июле 1999 года состояние «хозяина Интернета» (заголовок статьи о Соне в журнале Forbes) оценивалось в $6,4 млрд. Размер состояния рос с бешеной скоростью, достигнув на пике около $78 млрд.

Некоторые финансовые аналитики прогнозировали, что Сон может отобрать у Гейтса звание самого богатого жителя планеты.

Этого не произошло. Произошло совсем другое — схлопывание пузыря доткомов. В результате обвального падения курсов акций интернет-компаний в 2000 году Сон за четыре месяца потерял более $59 млрд. В конце 2000 года его состояние составляло $19,4 млрд.

В 2019 году стало известно об убытках Масаёси Сона от инвестиций в биткойн. По признанию бизнесмена, он ничего не понимает в криптовалютах. Купив биткойны в конце 2017 года, он продал их в начале 2018 года, потеряв $130 млн. Сложно назвать эти убытки крупными по сравнению с убытками 2000 года.

Более серьезными были другие потери. Vision Fund (инвестфонд SoftBank), занимающийся вложением в ценные бумаги высокотехнологичных компаний (основной инвестор — суверенный фонд Саудовской Аравии), закончил 2019 финансовый год с убытками в размере около $18 млрд, а в 2021 финансовом году побил собственный антирекорд, зафиксировав убытки в $27,4 млрд.

При этом Сон все еще остается одним из ведущих бизнесменов Японии. В 2022 году Forbes оценил его состояние в $21,1 млрд (третье место в рейтинге богатейших японцев). По оценке журнала CEOWORLD, Сон — второй по богатству житель Японии, а его состояние составляет $22,6 млрд. На начало февраля 2023 года в Bloomberg Index была приведена заметно более низкая оценка — $14,6 млрд.

Анил Амбани. И ты, брат

Анил Амбани, жертва конкуренции сотовых стандартов

Фото: The India Today Group / Getty Images

Анил Амбани, жертва конкуренции сотовых стандартов

Фото: The India Today Group / Getty Images

Было время, когда в рейтингах богатейших бизнесменов фамилия Амбани упоминалась дважды. Братья Амбани, Анил и Мукеш, соревновались друг с другом. Мукеш в настоящее время — богатейший житель Азии, имя Анила из рейтингов исчезло.

Деловую империю Амбани, одну из ведущих индийских корпораций Reliance Industries, построил отец Анила и Мукеша Дхирубхай Хирачанд Амбани (чаще всего его называли просто Дхирубхай). В 1986 году Дхирубхай пережил инсульт, после которого передал управление компанией сыновьям. Он скончался в 2002 году, не оставив завещания. В 2005 году братья договорились разделить бизнес. Анилу — телекоммуникации, энергетику, финансовые услуги, кинопроизводство (в 2008 году он создал СП с DreamWorks Стивена Спилберга), Мукешу — нефтепереработку и нефтехимию. Также они подписали соглашение о том, что до 2010 года не будут конкурировать ни в какой сфере.

В 2007 году в рейтинге богатейших жителей Индии журнала Forbes Мукеш занимал второе место (с состоянием $49 млрд), Анил — третье ($45 млрд).

Телекоммуникационная компания Анила Reliance Communication развивала сотовую связь стандарта CDMA. Конкуренты предпочли стандарт GSM. Стандарт CDMA используется в беспроводных сетях второго и третьего поколения (2G и 3G). С приходом четвертого поколения (4G) компания Амбани оказалась в проигрыше. В 2016 году на рынок телекоммуникаций вышла компания Мукеша Reliance Jii Infocomm, занявшаяся ценовым демпингом. Годом позже Анил закрыл свою фирму, терпящую убытки, и попытался продать ее брату. Тот отказался от сделки, не желая выплачивать долги Reliance Communication. В 2019 году Reliance Communication запустила процедуру банкротства. Шведская компания Ericsson привлекла Анила Амбани к суду за невозврат гарантированного лично им долга в размере $80 млн. В случае неуплаты Анилу грозила тюрьма. Мукеш спас брата, выплатив долг (по некоторым данным, Анил за это передал брату права длительной аренды на два офисных здания в Мумбае). Вслед за телекоммуникационной фирмой несостоятельными стали и другие компании, принадлежащие Анилу Амбани.

В феврале 2020 года он снова оказался в суде. Три китайских государственных банка требовали с него выплаты задолженности по кредитам на сумму в общей сложности около $700 млн. Анил заявил суду: «Мое состояние равняется нулю, если принять в расчет мои обязательства».

Ясумицу Шигета. Абонент снова доступен

Ясумицу Шигета, бывший самый молодой миллиардер Японии и все еще миллиардер

Фото: Reuters

Ясумицу Шигета, бывший самый молодой миллиардер Японии и все еще миллиардер

Фото: Reuters

История взлета и падения Ясумицу Шигеты похожа на историю его соотечественника Масаёси Сона.

В 1988 году Шигета основал компанию Hikari Tsushin, основным направлением деятельности которой была продажа сотовых телефонов как операторам сотовой связи, так и розничным магазинам. В 1999 году Шигета стал долларовым миллиардером (самым молодым в Японии). В период надувания пузыря доткомов его состояние достигало $42 млрд. Когда пузырь лопнул, курс акций Hikari Tsushin стал резко снижаться. В феврале 2000 года одна акция стоила более $2 тыс., в феврале 2001 года — около $20.

Шигета смог пережить потерю почти всего состояния. Он перепрофилировал компанию. Продажа сотовых телефонов отошла на второй план, основным направлением деятельности Hikari Tsushin стали автоматизация офисов и предоставление телекоммуникационных услуг. Также компания стала предоставлять страховые услуги. Уже в 2005 году его фамилию снова можно было увидеть в рейтинге Forbes. По ситуации на начало февраля 2023 года Forbes оценивал его состояние в $3,9 млрд.

Эйке Фуркен Батиста да Силва. Конгломерат, который лопнул

Эйке Батиста, бывший богатейший житель Бразилии

Фото: Reuters

Эйке Батиста, бывший богатейший житель Бразилии

Фото: Reuters

Эйке Батиста родился в богатой семье. Его отец, Элиэзер Батиста да Силва, дважды занимал должность министра горнорудной промышленности и энергетики Бразилии (в 1961–1964 и 1979–1986 годах), возглавлял совет директоров компании Companhia Vale do Rio Doce — мирового лидера по добыче железной руды и никеля (в настоящее время носит название Vale). В подростковом и юношеском возрасте Эйке жил вместе с родителями в Европе, изучал металлургию в Университете Ахена, подрабатывал страховым агентом. В начале 1980-х вернулся в Бразилию, в 23-летнем возрасте открыл компанию по торговле золотом Autram Aurem, вскоре заработал свой первый миллион.

В 1984 году Эйке Батиста основал EBX Group. Начав с проекта Novо Planeta (первого механизированного золотого прииска в Амазонии), он построил конгломерат, состоящий из энергетических, горнодобывающих, транспортных компаний, действовавших в Бразилии, Канаде, Колумбии, Чили. Самой дорогой из них была нефтегазодобывающая OGX Petroleo e Gas Participacoes. На стоимость пакета акций этой компании приходилось чуть более половины его состояния, в 2012 году составлявшего $34,5 млрд. Это делало его седьмым по богатству человеком в мире и самым богатым в Бразилии.

Батиста заявил, что его цель — стать самым богатым в мире. Но в том же 2012 году финансовые результаты компании OGX оказались гораздо ниже заявлявшихся.

Это привело к сбросу акций OGX инвесторами, в результате чего курс акций упал за год на 90%, и потере доверия инвесторов к другим компаниям EBX Group, что привело к снижению их курсовой стоимости. У Батисты возникли проблемы с погашением кредитов. В июле 2013 года его состояние оценивалось в $200 млн, в сентябре 2014 года бывший богатейший человек Бразилии заявлял, что его состояние — минус один миллиард долларов.

В ноябре 2015 года Комиссия по ценным бумагам Бразилии запретила Батисте занимать должности в управленческих структурах и советах директоров публичных компаний сроком на пять лет.

В 2017 году он был оштрафован на $6,3 млн за инсайдерскую торговлю. В 2018 году — приговорен к 30 годам лишения свободы за взятки на общую сумму свыше $16,5 млн. Находясь под домашним арестом на время рассмотрения апелляции, он был в 2019 году осужден еще раз — за использование инсайдерской информации и отмывание денег — и приговорен к восьми годам и семи месяцам лишения свободы и штрафу в $20 млн. Находясь под домашним арестом, он продолжает оспаривать судебные приговоры.

Сэм Бэнкман-Фрид. Криптовалютчик

Cэм Бэнкман-Фрид исповедовал философию «эффективного альтруизма» — заработать как можно больше, чтобы раздать. Много заработать смог, раздать не успел

Фото: Bloomberg / Getty Images

Cэм Бэнкман-Фрид исповедовал философию «эффективного альтруизма» — заработать как можно больше, чтобы раздать. Много заработать смог, раздать не успел

Фото: Bloomberg / Getty Images

Выпускник Массачусетского технологического института Сэмюэл Бенджамин Бэнкман-Фрид (в криптовалютных кругах его иногда называют по инициалам — СБФ) начал свою деловую карьеру с торговли паями биржевых инвестиционных фондов (exchange-traded fund, ETF), будучи интерном компании Jane Street Capital. В 2017 году он вместе с Тарой Маколи основал компанию Alameda Research, занимавшуюся трейдингом криптовалют. В 2019 году зарегистрировал на Багамских островах биржу криптовалютных деривативов FTX.

Весной 2022 года состояние Бэнкман-Фрида оценивалось в $26 млрд. Летом, во время снижения курсов криптовалют, FTX и Alameda предоставляли кредиты другим игрокам индустрии, чтобы не допустить краха криптовалютного рынка. В начале ноября 2022 года размер состояния Бэнкман-Фрида оценивался в $16 млрд. 2 ноября на сайте CoinDesk появилась статья, в которой говорилось, что большая часть активов Alameda состоит из FTT, токенов биржи FTX. 6 ноября гендиректор криптовалютной биржи Binance Чанпэн Чжао написал в (запрещенном на территории России) твиттере, что планирует избавиться от принадлежащих ему токенов FTT на сумму около $530 млн. В понедельник, 7 ноября, трейдеры стали избавляться от этих токенов, курс монеты начал стремительно падать. За один день торгов Бэнкман-Фрид потерял 94% своего состояния. К пятнице, по оценке Bloomberg Billionaires Index, Бэнкман-Фрид уже ничем не обладал. 12 декабря он был арестован на Багамах, после чего экстрадирован в США. Ему были предъявлены обвинения в различных видах мошенничества, отмывании денег и нарушении законодательства о финансировании политических кампаний. В случае признания виновным ему грозит до 115 лет тюрьмы. 22 декабря 2022 года он был отпущен на свободу до суда под залог в $250 млн и обязательство не покидать дом своих родителей в Калифорнии.

Шон Куинн. Из грязи в князи и обратно

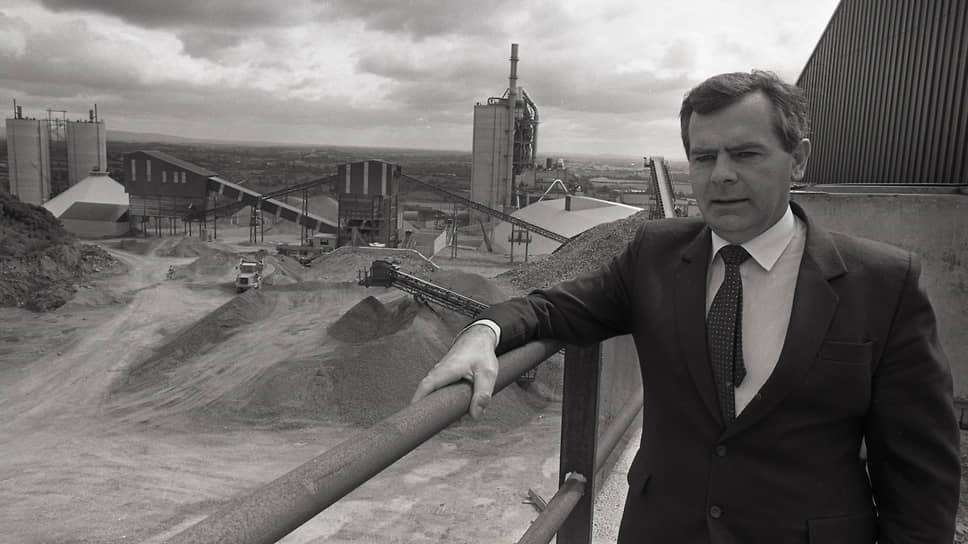

Шон Куинн, бывший богатейший житель Ирландии

Фото: Independent News And Media / Getty Images

Шон Куинн, бывший богатейший житель Ирландии

Фото: Independent News And Media / Getty Images

Джон Игнатиус Куинн, более известный как Шон Куинн, заработал свои миллиарды с нуля. Сын фермера, Шон бросил школу в 14 лет. В 25-летнем возрасте на взятые в долг £100 он занялся продажей гравия — сначала добываемого на семейном земельном участке, а затем и в других местах Ирландии. Дела компании Sean Quinn Quarries шли хорошо. Куинн занялся другими материалами, используемыми в строительстве,— цементом, стеклом, черепицей, полиуретаном, батареями отопления. Успехам в бизнесе способствовали связи Куинна в Гэльской атлетической ассоциации (общественная организация, занимающаяся продвижением ирландской культуры и национальных видов спорта). Возникла диверсифицированная Quinn Group. К производству стройматериалов и торговле ими добавились страхование, девелопмент, гостиничный бизнес. Заводы в Ирландии и Великобритании, Бельгии, Германии, Испании, Словакии, Франции, Чехии. Отели в Болгарии, Великобритании, Польше, Чехии. Бизнес-центры и земельные участки в России и на Украине. Бурный рост Quinn Group пришелся на период быстрого экономического роста экономики Ирландии, начавшегося в середине 1990-х (тогда страна получила прозвище Кельтский Тигр).

В 2007 году журнал Forbes оценивал состояние Шона Куинна в $6 млрд, что делало его самым богатым жителем Ирландии. Бизнесмен занялся скупкой акций одного из крупнейших банков страны — Anglo Irish Bank. Куинн покупал акции, заключая контракты на разницу цен. По такому контракту, в зависимости от того, снизилась или повысилась цена актива между моментом заключения и моментом закрытия сделки, продавец или покупатель должны оплатить разницу в цене. Куинн ожидал, что курс акций повысится. Но в результате финансового кризиса 2007–2008 годов курс обвалился, акции подешевели в 50 раз, Quinn Group должна была выплатить банку €2,8 млрд. Куинн не смог погасить долг, была запущена процедура банкротства. В 2012 году Куинн был признан банкротом в Ирландской Республике. В том же году он был приговорен к девяти месяцам тюрьмы за дачу ложных показаний в суде. Anglo Irish Bank был национализирован и переименован в Irish Bank Resolution Corporation (IBRC). Имя Шона Куинна исчезло из рейтингов богатейших бизнесменов.

Аллен Стэнфорд. Век сиди

Аллен Стэнфорд заработал на лопнувшем пузыре и потерял на рухнувшей пирамиде

Фото: Bloomberg / Getty Images

Аллен Стэнфорд заработал на лопнувшем пузыре и потерял на рухнувшей пирамиде

Фото: Bloomberg / Getty Images

Аллен Стэнфорд родился в городке Махейя, штат Техас. Его отец был мэром и членом совета директоров финансовой компании, основанной его дедом. Аллен закончил Университет Бэйлора в Уэйко, Техас, с дипломом бакалавра в области финансов. Первая попытка заняться собственным бизнесом оказалась неудачной: открытый Стэнфордом фитнес-клуб Total Fitness of Temple прогорел. Хозяину здания, в котором находился клуб, пришлось через суд взыскивать с начинающего бизнесмена задолженность по арендной плате в размере $31 800. Зато следующее деловое предприятие Аллена оказалось более чем успешным. Возможно, благодаря тому, что в качестве старшего делового партнера выступал его отец. В 1983 году в Техасе лопнул нефтяной пузырь. Вместе с нефтью подешевела и недвижимость в штате. Как впоследствии вспоминал Аллен Стэнфорд, он и его отец были чуть ли не единственными людьми в Хьюстоне, главном городе штата, кто в тот период покупал недвижимость. Последующее восстановление рынка недвижимости принесло Стэнфордам сотни миллионов долларов. В 1985 году Аллен Стэнфорд основал офшорный банк Guardian International Bank на острове Монтсеррат, а потом вместе с банком, переименованным в Stanford International Bank, переместился на остров Антигуа.

В 2009 году деятельностью Stanford International Bank заинтересовались ФБР, Комиссия по ценным бумагам и биржам США (The United States Securities and Exchange Commission, SEC) и другие регуляторные органы. Банк обещал вкладчикам доходность выше рынка. Бывший сотрудник банка сообщил властям о том, что Стэнфорд представлял клиентам ложные сведения о доходности в прошлые годы. «Банк» оказался финансовой пирамидой, в которую было вложено около $8 млрд. Стэнфорд был арестован, и против него были выдвинуты обвинения в руководстве финансовой пирамидой. Он выдвинул встречный иск на $7,2 млрд против ФБР и Комиссии по ценным бумагам за нанесенный его бизнесу ущерб.

Состояние Аллена Стэнфорда на пике оценивалось в $2,2 млрд. Он потерял все деньги, согласно приговору суда, срок его заключения должен завершиться 13 марта 2103 года (если, конечно, он доживет до 152 лет).

Элизабет Холмс. До последней капли крови

Элизабет Холмс, чемпионка мира по финансовым потерям среди женщин

Фото: Mike Blake / Reuters

Элизабет Холмс, чемпионка мира по финансовым потерям среди женщин

Фото: Mike Blake / Reuters

В 2003 году 19-летняя Элизабет Холмс бросила учебу в Стэнфордском институте и создала биотехнологический стартап Real Time Cures, вскоре переименованный в Theranos. Впоследствии она стала гендиректором этой компании, которая, как заявлялось, занималась разработкой минимально инвазивных технологий медицинских лабораторных исследований. К концу 2004 года Холмс смогла привлечь $6 млн инвестиций. К концу 2010 года венчурный капитал стартапа превышал $92 млн. Всего Theranos удалось привлечь более $400 млн. Компания была оценена в $9 млрд, принадлежащие Холмс 50% акций, таким образом, оценивались в $4,5 млрд. В 2014 году было объявлено, что Theranos удалось разработать технологию, позволяющую производить 240 видов анализов крови без забора крови из вены — достаточно нескольких капель, собранных в наноконтейнер. Портрет Холмс появился на обложках Fortune, Forbes, Inc., приложения Style Magazine газеты New York Times.

В мае 2015 года биохимик Элефтериос Диамандис изучил заявления компании Theranos и опубликовал в специализированном журнале Clinical Chemistry and Laboratory Medicine статью, в которой назвал большинство из них преувеличенными. В октябре того же года франко-американский журналист Джон Каррейру опубликовал в газете Wall Street Journal результаты своего расследования. В статье сообщалось, что для проведения анализов компания не использует свою «революционную технологию».

В связи с разразившимся скандалом в 2016 году Холмс было запрещено владеть и заниматься бизнесом, связанным с анализами крови. Против компании было возбуждено несколько судебных исков. Часть из них удалось урегулировать с помощью внесудебных соглашений. В 2018 году компания Theranos прекратила существование.

В ноябре 2022 года Элизабет Холмс была приговорена к 11 годам и 3 месяцам тюрьмы за мошенничество. От ее миллиардного состояния не осталось ничего.