Некруглый ноль

Почему и как ЦБ борется с дешевой ипотекой от застройщиков

Попытки ЦБ РФ ограничить выдачу жилищных кредитов по собственным программам застройщиков с экстремально низкими процентами через давление на участников рынка не принесли результатов. Теперь регулятор решил действовать иначе, повышая требования для банков, сотрудничающих с девелоперами в выдаче таких кредитов. Если и это не поможет, ЦБ угрожает полностью запретить все кредитные программы от застройщиков. Проблема в том, что по ним жилье продается существенно дороже рыночной стоимости: регулятор опасается роста закредитованности и массовых дефолтов заемщиков. Однако девелоперы продолжают запускать все механизмы финансирования продаж по тому же принципу, оставаясь в рамках правового поля.

Фото: Александр Миридонов, Коммерсантъ

Фото: Александр Миридонов, Коммерсантъ

С точностью до процента

После первого в 2023 году заседания совета директоров ЦБ РФ, проходившего в феврале, его глава Эльвира Набиуллина заявила, что регулятор попытается законодательно закрепить правило, по которому при продаже квартир в новостройках в качестве льготной ипотеки могут использоваться только кредиты с госсубсидией. Речь идет об ипотеке с господдержкой под 8% для всех категорий заемщиков и под 6% для семей с маленькими детьми.

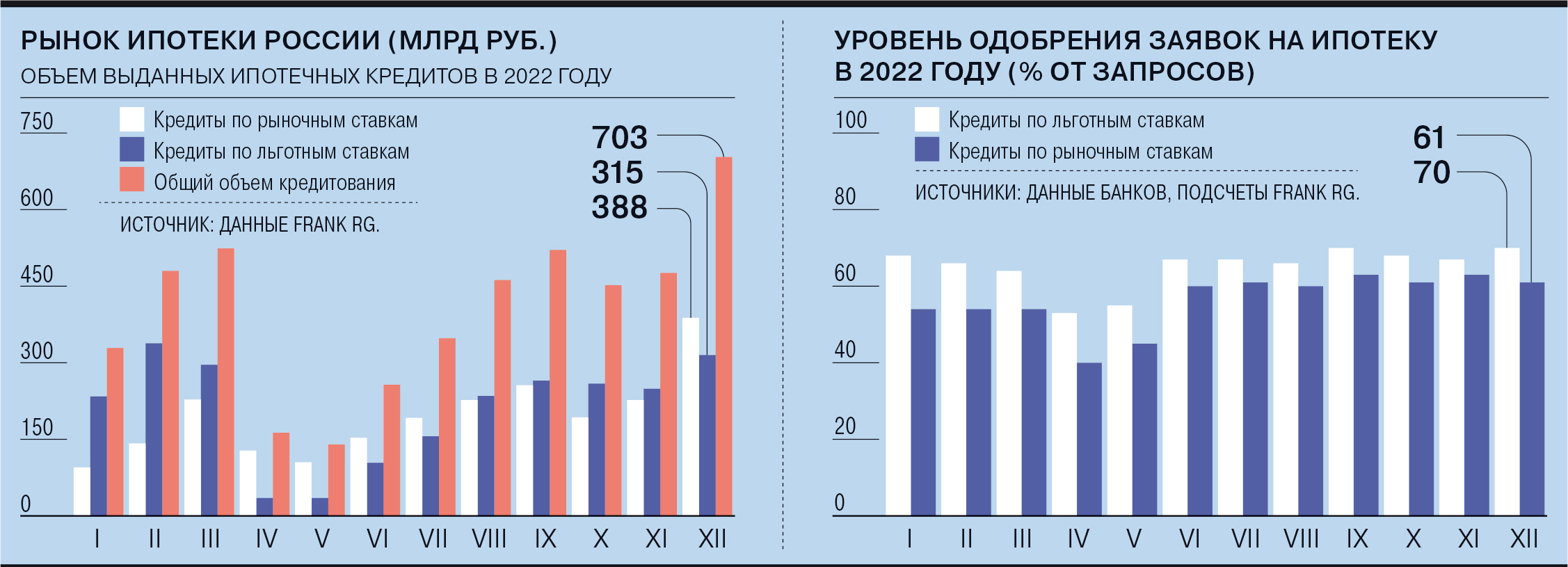

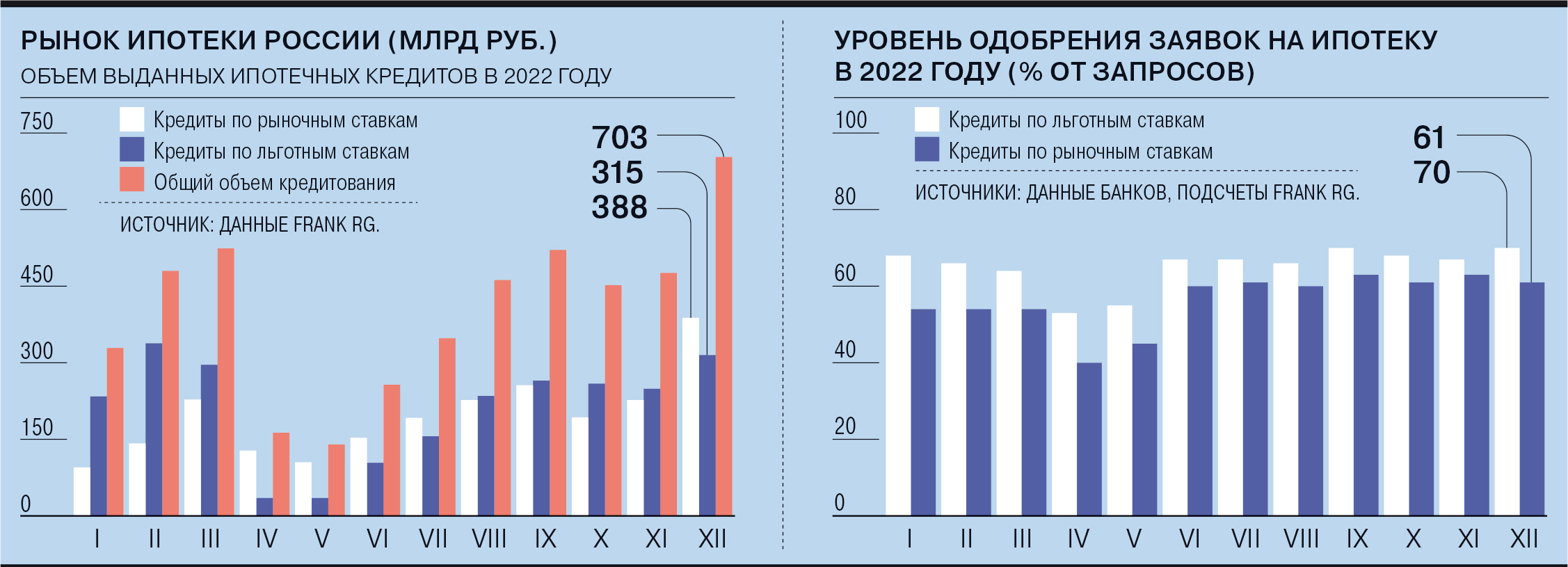

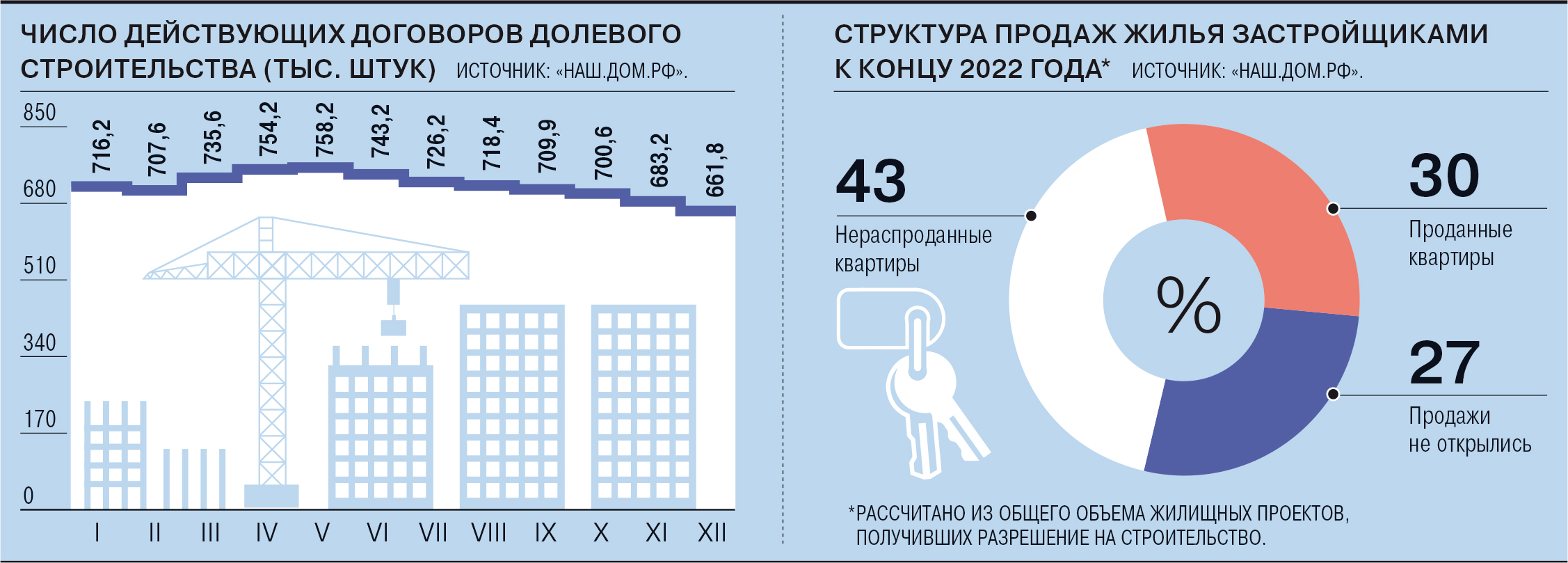

Заявление ЦБ — реакция на широко распространившуюся практику выдачи ипотеки застройщиками совместно с банками-партнерами по ставкам значительно ниже, чем по кредитам с госсубсидиями. Свои спецпредложения девелоперы стали вводить прошлой весной из-за резкого снижения спроса в кризис, начавшийся вместе с военными действиями РФ на Украине. По данным Росреестра, в целом по стране по итогам прошлого года спрос на новостройки упал на 27% год к году: тогда было заключено 703,4 тыс. сделок.

При запуске своих ипотечных программ застройщики предлагали клиентам кредиты под 0,1% — так в оборот вошло понятие «околонулевая ипотека». Затем появились предложения с различными вариантами ставок, но и они не превышали 3%. Разницу между низкой ставкой и реальной банкам компенсируют девелоперы, но не из своей прибыли, а просто за счет увеличения стоимости недвижимости. В ЦБ считают, что для заемщиков, покупающих квартиры по ипотечным программам девелоперов, их конечная стоимость повышается на 20–30%.

По словам руководителя «ЦИАН. Аналитики» Алексея Попова, сейчас самая высокая наценка на жилье в размере 20% наблюдается по кредитам со ставкой 0,1%, по ипотеке под 2% квартира стоит на 12% дороже, чем в случае если бы она покупалась за наличные средства или по ипотеке с господдержкой.

Юристы не видят в использовании таких схем правовых рисков для застройщиков. «Другое дело, если девелопер с доминирующим положением в одном регионе установил на все свои продаваемые квартиры цены, значительно превосходящие средний уровень на местном рынке. Тогда этим может заинтересоваться ФАС»,— уточняет партнер Nova Consulting Павел Желновод, но не припоминает таких случаев. В ФАС сообщили “Ъ”, что в службу до настоящего времени жалобы о повышении стоимости квартир по «околонулевой ипотеке» не поступали.

Ситуация может выйти из-под контроля

ЦБ больше волнуют не интересы покупателей, переплачивающих за жилье, а темпы распространения «околонулевой ипотеки», которые могут выйти из-под контроля, говорит источник “Ъ” в финансовых кругах. Он отмечает, что объемы таких программ уже превысили выдачу кредитов с господдержкой.

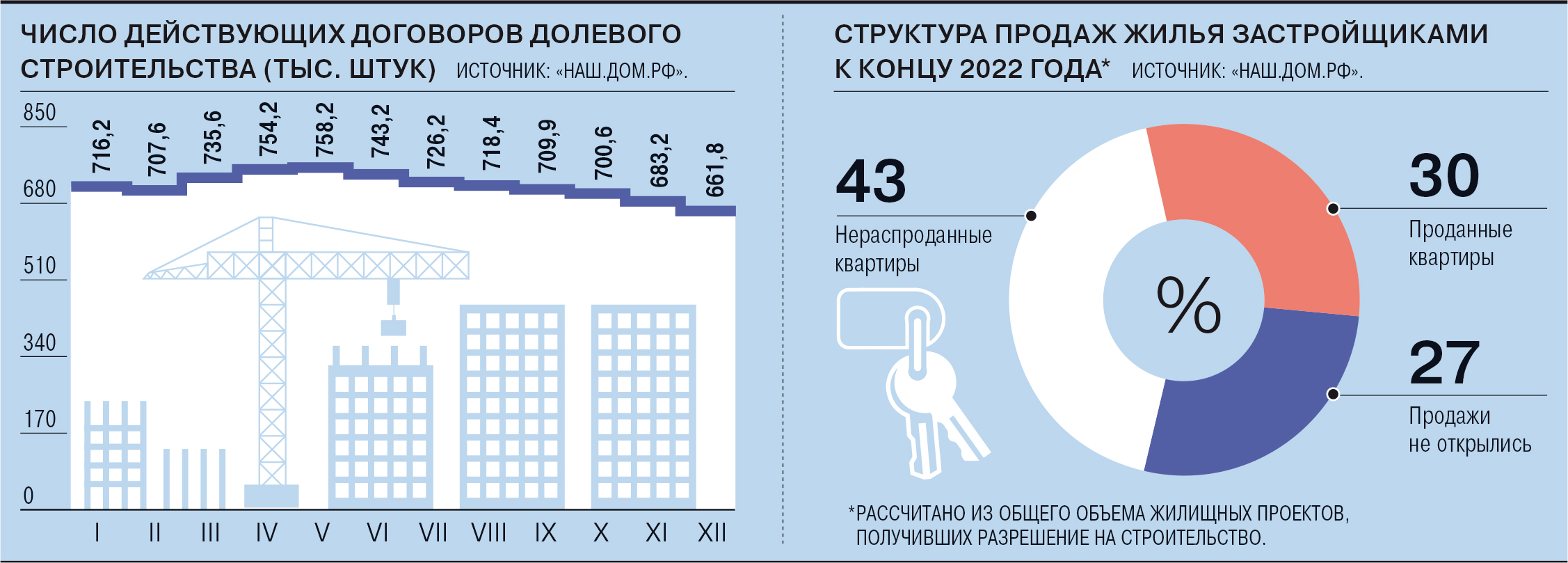

По данным «Дом.РФ», в 2022 году выдано жилищных кредитов, ставки по которым субсидирует государство, на общую сумму 863,35 млрд руб. Данные по суммам, выданным по программе девелоперов, ни ЦБ, ни участники рынка не раскрывали. Младший директор по банковским рейтингам «Эксперт РА» Надежда Караваева оценивает долю кредитов по всем спецпредложениям девелоперов в 30–33% от общего объема заимствований. Источник “Ъ” из числа банкиров называет цифру 43–45%.

Учитывая, что в прошлом году, по данным Frank RG, общий ипотечный объем для первичного рынка жилья достиг 2 трлн руб. (включая и кредиты по рыночным ставкам), девелоперы благодаря продажам квартир по своим программам кредитования смогли выручить 660–900 млрд руб.

Однако, подчеркивает собеседник “Ъ” на финансовом рынке, ЦБ беспокоит не только то, что кредиты, субсидируемые застройщиками, стали конкурировать с льготными программами от государства, но и «возможные негативные последствия от искусственного роста цен на жилье».

ЦБ уже заявлял, что при самом негативном сценарии развития экономики доходы граждан могут ощутимо сократиться, сделав невозможным для значительной их части обслуживать ипотеку. Проблем добавляет растущая закредитованность граждан: по данным регулятора, в октябре—декабре 44% новых ипотечных кредитов получили те, кто уже тратит на обслуживание долгов более 80% доходов. В случае роста дефолта заемщиков банкам сложно будет распродать без потерь для себя залоговое жилье, приобретенное по завышенным ценам. Более того, опасаются в ЦБ, массовый выход такой недвижимости только обрушит вторичный рынок, где и без этого большой объем предложения.

Рост объема квартир, продаваемых на вторичном рынке, уже привел к нестандартной для российского рынка ситуации. Последние 15–20 лет цены на такое жилье были выше, чем в новостройках. Однако сейчас возник противоположный ценовой разрыв. По данным Росстата, на конец 2022 года в ряде регионов жилье на вторичном рынке стоило на 30% дешевле, чем на первичном, а, например, в Подмосковье — на 55%. Причина такого существенного дисбаланса в том числе в завышаемых застройщиками ценах на новостройки.

Ставки против капитала

Для стабилизации ситуации с «околонулевой ипотекой» у ЦБ нет прямых инструментов, поэтому регулятор решил воздействовать на них через банки-партнеры. В конце февраля в ЦБ заявили о повышении с мая для кредитных учреждений, участвующих в программах девелоперов, надбавки к коэффициентам риска на жилье в новостройках, ссылаясь на искусственно завышенные цены на такие квартиры.

Это должно вынудить банки увеличивать запас собственного капитала, что сделает для них неинтересными кредитные продукты, ставки по которым субсидируются застройщиками, поясняет главный эксперт «Русипотеки» Сергей Гордейко.

На решение регулятора отреагировал Минстрой (который, со своей стороны профильного для девелоперов регулятора, беспокойства в отношении их кредитных программ не проявляет), назвав его «заградительным условием» для субсидирования девелоперами кредитов. «Нас это тревожит»,— пояснил заместитель главы министерства Никита Стасишин, предложивший хотя бы не применять новые правила для программ с размером ставок от 3,75%, или половины ключевой ставки ЦБ. Своего отраслевого регулятора ожидаемо поддерживают застройщики.

«Свертывание программ с субсидированной ипотечной ставкой приведет к снижению спроса на новостройки, что критично на фоне двукратного снижения спроса по итогам прошлого года»,— говорит коммерческий директор ГК «Самолет» Кирилл Храпов. По его словам, после повышения для кредитных учреждений надбавок к коэффициентам риска на жилье в новостройках у застройщиков по программам жилищного кредитования комиссии банкам-партнерам вырастут на 30%.

В ЦБ, в свою очередь, сообщили, что и так пошли на компромисс, решив не применять надбавки к коэффициентам риска по кредитам, одобренным к началу 2023 года.

«Мы готовились к более радикальным шагам ЦБ и опасались увеличения надбавок даже по уже выданной ипотеке по программам девелоперов»,— подтверждает источник “Ъ” из числа банкиров. По его словам, в случае повышения ЦБ коэффициента риска по всем ранее выданным по программам застройщиков кредитам банкам пришлось бы направить дополнительно на увеличения своих резервов до 15% от общей суммы такой ипотеки, а это как минимум свыше 95 млрд руб.

Платеж важнее стоимости

Ипотечные программы застройщиков стали пользоваться спросом у большой части покупателей жилья из-за комфортных для них ежемесячных платежей по кредиту — это более важный для клиентов фактор, чем конечная стоимость квартиры, поясняет коммерческий директор AFI Development Наталья Ермакова. Она добавляет, что из общего объема выданных по всей стране жилищных кредитов по ставке 1% на Москву пришлось 17,8%.

Однако тезис о комфортности ежемесячных платежей кажется не совсем очевидным. Если взять среднюю стоимость квартиры в московской новостройке в 14 млн руб., купленную по субсидируемой застройщиком ипотеке сроком на 20 лет, то средние платежи превышают 50 тыс. руб. в месяц.

Однако в ЦБ считают, что даже те минимальные преимущества кредитования от девелоперов исчезнут при негативном сценарии развития экономики. Углубление кризиса приведет к снижению цен на жилье, а это, по мнению Центробанка, как раз ударит по тем, кто решил купить квартиры по завышенной цене, но с «околонулевой ипотекой». Такие заемщики в случае невозможности обслуживать кредиты, полагает регулятор, потеряют не только квартиру и первоначальный взнос, но еще и останутся должны банкам.

Им придется выплачивать разницу между реальной и завышенной стоимостью квартиры, поясняет один из банкиров. По его словам, это может коснуться и вполне платежеспособных заемщиков, если они решат продать заложенную квартиру для покупки другого жилья. Им также будет сложнее рефинансировать уже действующую ипотеку в других банках, которые могут отказаться взять в залог имущество по завышенной цене, добавляет собеседник “Ъ”.

По словам другого источника “Ъ” в финансовых кругах, знакомого с позицией ЦБ по стабилизации ситуации с ипотечными программами застройщиков, регулятор видит выход из ситуации в сокращении существенного разрыва цен на первичном и вторичном рынках. В этом случае, по словам собеседника “Ъ”, регулятор пообещал пересмотреть уровень надбавок для банков к коэффициентам риска на жилье в новостройках.

Но достичь ценового баланса, очевидно, можно, если девелоперы перепишут свои прайс-листы в сторону уменьшения стоимости квартир. Они могут сделать это без серьезного ущерба для бизнеса, считает директор корпоративных рейтингов рейтинговой службы НРА Станислав Письменный. «У компаний стройиндустрии вполне устойчивое финансовое положение даже в текущей ситуации, так как в 2020–2021 годах из-за ажиотажного спроса на жилье они получили рекордную прибыль»,— добавляет он.

Новые и не совсем выгодные механизмы

Несмотря на попытки ЦБ поставить заслон активному распространению «околонулевой ипотеки», часть крупных застройщиков продолжает предлагать такие кредиты. Программы кредитования по ставке 0,01–0,1% есть у ГК «Самолет», но в компании отказались это комментировать. Часть компаний, опасаясь полной ликвидации со стороны ЦБ таких продуктов, пытаются придумать новые инструменты стимулирования спроса на квартиры.

Последняя громкая история в этом направлении — введенный ГК ПИК кэшбэк в размере 15% от стоимости квартиры, что эквивалентно среднему по рынку размеру первоначального взноса. Хотя застройщик заявил, что возвращает за свой счет покупателям часть средств, стоимость квартир по такой программе оказывается заметно выше, чем если покупать этого же жилье за наличные. На эту практику уже обратила внимание и Эльвира Набиуллина, заявив, что каждый раз участники стройиндустрии придумывают «новые и не совсем выгодные покупателям механизмы продаж жилья».

Помимо «околонулевой ипотеки» ЦБ волнует и используемая сейчас застройщиками траншевая ипотека, говорит источник “Ъ” среди банкиров. Такие предложения “Ъ” обнаружил у AFI Development, «Самолета» и ГК «А101». Кредитный договор заключается, например, на 20 лет, но средства выдаются частями. По условиям программы первый транш от 10% позволяет освободить клиентов от уплаты основной части стоимости приобретенной квартиры до ввода дома в эксплуатацию. В этом случае застройщики свои издержки, как и в случае с «околонулевой ипотекой» и кэшбэком, компенсируют за счет завышения цен.

Совершенно новая практика, которую также пытаются внедрить застройщики,— аккредитивы, рассказывает собеседник “Ъ” на рынке. Этот инструмент предполагает, что покупатели квартир могут вернуть часть вложенных средств за счет процентов по своим эскроу-счетам. Сейчас на спецсчетах до ввода новостроек в эксплуатацию хранятся средства дольщиков, проценты по которым не начисляются. Девелоперы пытаются договориться, чтобы банки-партнеры начали это делать — пусть не со всей суммой, хранящейся у конкретного покупателя на эскроу-счетах, а хотя бы с ее частью. «Это может простимулировать продажи, учитывая, что в этом случае застройщику не нужно искусственно завышать цены на продаваемое жилье»,— поясняет собеседник “Ъ”.

Однако, по его словам, и эта инициатива вызывает у ЦБ опасения. Для выплаты покупателям процентов на часть средств по эскроу-счетам банкам придется перевести эту сумму на срочные депозиты. Пока, подчеркивает источник “Ъ” среди финансистов, регулятор «намертво стоит за неприкосновенность денег на эскроу-счетах», рассчитывая, что в случае реализации пессимистичного сценария развития экономики эти средства при возможном банкротстве застройщиков будут возвращены дольщикам.