Ставки врозь

Российский долговой рынок готовится к подъему ключевой ставки

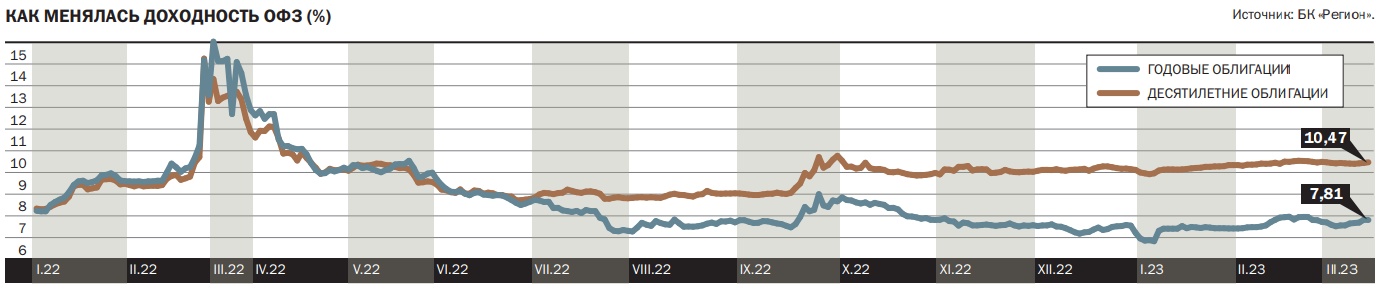

Доходность долгосрочных облигаций федерального займа (ОФЗ) приблизилась к полугодовым максимумам. С начала года она выросла на 41–54 базисных пункта, до 10,1–10,7% на фоне роста дефицита госбюджета, инфляционных ожиданий и ужесточения риторики ЦБ. С углублением банковского кризиса в США ситуацию в России может усложнить падение цен на сырье, что вызовет дальнейшее снижение нефтегазовых доходов российского бюджета.

Фото: Анатолий Жданов, Коммерсантъ

Фото: Анатолий Жданов, Коммерсантъ

В первом квартале 2023 года доходности долгосрочных ОФЗ вернулись к максимальным уровням с сентября минувшего года. По оценкам главного аналитика долговых рынков БК «Регион» Александра Ермака, с начала года доходность ОФЗ в среднем по рынку выросла на 38 базисных пунктов (б. п.). По самым коротким выпускам (со сроком обращения до 1,5 года) рост ставок составил в пределах 60–75 б. п., до 7,5–8,2%, в случае среднесрочных бумаг — в пределах 23–33 б. п., до 8,6–9,6%, а по самым долгосрочным выпускам повышение доходности составило 41–54 б. п., до 10,08–10,7%. «Спред между короткими и долгосрочными ОФЗ расширился с начала года и составил 311 б. п. против 270 б. п. в среднем за последние три месяца 2022 года»,— отмечает господин Ермак.

Обновление ставками многомесячных максимумов произошло на фоне снижения долларовых доходностей. С 8 марта доходность десятилетних UST снизилась на 56 б. п., до 3,4% годовых. С начала года она потеряла 44 б. п. Это произошло на фоне банковского кризиса, вспыхнувшего в США после банкротства трех крупных банков. В таких условиях инвесторы традиционно уходят в такие защитные активы, как золото и UST. Поскольку одной из причин проблем банков стало значительное повышение ключевой ставки ФРС, которая за последние 12 месяцев выросла на 450 б. п., до 4,5–4,75%, на рынке заговорили о возможном понижении ставки. Аналитики не исключают понижения ключевой ставки ФРС США в ближайшие месяцы на 25–50 б. п.

Конъюнктура внешнего рынка практически не оказывает влияния на торги на российском рынке. Из-за санкций российская финансовая система оказалась отрезанной от западной. «Доступ российских инвесторов к зарубежным активам ограничен, а иностранные инвесторы не принимают участия в торгах»,— напоминает начальник отдела анализа долгового рынка «Открытие Инвестиции» Владимир Малиновский. Как отмечает главный аналитик Совкомбанка Михаил Васильев, из-за отсутствия связей у большинства российских банков с банками США и Европы нет прямого влияния мировых проблем на отечественный рынок, как в глобальный финансовый кризис 2008–2009 годов.

Для роста ставок в России были и внутренние причины. По данным Минфина, дефицит бюджета в январе—феврале составил 2,6 трлн руб., или 88% от плана на этот год (2,9 трлн руб.). Как считает Михаил Васильев, при средней цене нефти Urals в этом году в $55 за баррель, что на $15 ниже величины, заложенной Минфином в бюджет, дефицит бюджета может превысить плановые 2,9 трлн руб. и достигнуть 4,3 трлн руб.

Расширение дефицита бюджета является одним из четырех проинфляционных рисков, которые вынуждают ЦБ действовать более жестко. На февральском заседании совета директоров Банка России ключевая ставка была сохранена на уровне 7,5%, но диапазон прогноза среднего значения ключевой ставки на текущий год был увеличен на 50 б. п., до 7–9%. По итогам мартовского заседания, как и ожидали аналитики, регулятор оставил ставку без изменения, предупредив, что «будет оценивать целесообразность повышения ключевой ставки на ближайших заседаниях».

Обещанного три года ждут

Инвесторы в рублевый долг прошли трудный путь с коронакризисного 2020-го, инфляционного 2021-го и геополитического 2022-го. В нынешнем году перспективы таких инвестиций оцениваем более оптимистично. Нельзя сказать, что год будет безоблачным, но избирательный подход в облигациях в сочетании с динамической аллокацией на привлекательные длинные ОФЗ позволяют рассчитывать на двузначную доходность.

Портфельный управляющий УК «Система Капитал» Павел Митрофанов

Фото: Предоставлено УК «Система Капитал»

Портфельный управляющий УК «Система Капитал» Павел Митрофанов

Фото: Предоставлено УК «Система Капитал»

Если за трехлетний период 2020–2022 годов среднегодовая доходность индекса корпоративных облигаций составила 5,2%, то в 2023 году при управлении риском портфеля прогнозируем заработок 10–11%. Это выше депозитных ставок и коротких выпусков госдолга/надежных бумаг первого эшелона с доходностью 7,3–8,7%. Учитывая, что с начала текущего года доходность облигаций, за исключением ВДО (высокодоходные облигации.— «Деньги»), составляет не более 7% в пересчете на годовые, мы ожидаем раскрытия потенциала роста облигаций во второй половине 2023 года.

Несмотря на ожидания заметного сокращения внешней торговли РФ под действием санкций, российская экономика по-прежнему чувствительна к изменениям внешней конъюнктуры. В первую очередь это касается рисков глобальной рецессии на фоне проведения жесткого курса монетарной политики ФРС США, ЕЦБ. Дополнительным фактором риска является снижение устойчивости банковской системы развитых стран и потенциальное распространение кризиса ликвидности на экономику в целом. Поэтому кредитное качество эмитентов при формировании портфеля выходит на первый план. В период экономической нестабильности и ограниченного доступа к заемным ресурсам пассивная стратегия «купил и держи» для высокодоходных бумаг сопряжена с повышенными кредитными рисками, что является небезопасным для инвесторов с консервативным-сбалансированным риск-профилем.

В условиях неопределенности по генерации операционного денежного потока заемщиков, существенного падения прибылей корпоративного и банковского сектора в 2022 году, а также низкой степени раскрытия финансовой отчетности стоит придерживаться селективного подхода при формировании портфеля облигаций. Кредитные спреды в корпоративном сегменте остаются расширенными с весны 2022 года, особенно в облигациях второго-третьего эшелонов, примерно на 100–300 базисных пунктов (б. п.), что отражает возросшие риски платежеспособности. В текущих условиях не стоит гнаться за доходностью выше 12% для высокодоходных облигаций, лучше отдавать предпочтение надежности. В частности, эмитентам первого-второго эшелонов с достаточной ликвидностью, устойчивым балансом к внешним рискам, которые предлагают премию к ОФЗ не более 100–200 б. п. К таковым я бы отнес выпуски таких эмитентов, как «Роснефть», «Почта России», «Еврохим», «СУЭК-Финанс», «Уралкалий», ГК «Медси», Альфа-банк.

Предельно осторожно стоит смотреть на сегмент высокодоходных (но и рисковых) облигаций, кредитный профиль которых характеризуется высокой долговой нагрузкой и риском рефинансирования обязательств. Принимая во внимание ужесточение требований банков к таким эмитентам и уменьшение потенциала поддержки капитала со стороны акционеров, доступность необходимых ресурсов для обслуживания долга, вероятно, сократится, оказывая давление на показатели платежеспособности. Отметим, что рейтинговые агентства не исключают наступления кредитных событий (реструктуризация, дефолт) для ряда заемщиков. С учетом вышеприведенных факторов, как внутренних, так и внешних, есть опасения, что возможность для увеличения кредитного риска портфеля может появиться не ранее четвертого квартала текущего года.

В поиске момента для наращивания дюрации

Несмотря на привлекательную оценку среднесрочных и долгосрочных ОФЗ, которые торгуются под 9,5–10,6% годовых и имеют практически максимальную премию к коротким выпускам в 130–230 б. п., к «длинным» вложениям в первом полугодии стоит относиться с осторожностью. Во-первых, при неопределенной инфляционной траектории в 2023 году ЦБ, скорее всего, будет действовать взвешенно, не исключая тактических подъемов ключевой ставки, но совокупно не более 50–150 б. п. При этом возможное ужесточение политики регулятора во многом учитывается рынком в доходностях 5–10-летних госбумаг. Как показывает история, в моменты неопределенности проявления инфляционных рисков регулятор занимал консервативную позицию. К примеру, после шока 2014–2015 годов и турбулентного 2018 года ЦБ понадобилось в среднем около полутора лет, чтобы возобновить полноценный цикл смягчения ДКП.

Во-вторых, из-за рисков расширения дефицита бюджета фактор возросшего предложения госбумаг на аукционах Минфина может продолжить оказывать повышательное давление на доходности ОФЗ. Поэтому репозиционировать портфель с целью увеличения дюрации и повышения итоговой доходности имеет смысл не ранее второго полугодия, рассчитывая на постепенное снижение доходностей 5–10-летних ОФЗ на ожиданиях смягчения монетарной политики ЦБ в начале 2024 года. Прогнозируемая прибыль таких выпусков может составить порядка 13–18% годовых с учетом ценового роста помимо купонов.

Экспозиция на валютные облигации

Новый и довольно привлекательный сегмент долгового рынка, на который стоит обратить внимание,— замещающие облигации, номинированные в USD, EUR. Рыночные ставки по ним сопоставимы с рублевыми, что беспрецедентно для отечественного рынка. При сохраняющихся рисках ослабления курса рубля, хотя и умеренного после его снижения к бивалютной корзине на 7,5% с начала года, это дополнительный инструмент повышения доходности для инвестора.

Для локальных валютных облигаций отсутствуют инфраструктурные риски, купонный платеж и погашение номинала производится в рублях по официальному курсу ЦБ РФ на дату исполнения обязательств. Замещающие облигации позволяют зафиксировать повышенные доходности 6–9% годовых в USD, EUR сроком как на 1 год, так и на сроки 3–5 лет и выше, а для ряда таких выпусков можно получить дополнительную «альфу» за счет ценового прироста по телу. Среди фаворитов можно выделить ликвидные выпуски «Газпрома».

Рост ставок на рынке ОФЗ повлиял на рынок корпоративного долга. Из-за большей ликвидности наиболее сильное влияние наблюдалось в сегменте облигаций наиболее качественных корпоративных эмитентов. По оценкам Александра Ермака, доходность корпоративных облигаций первого эшелона со сроком обращения 1–3 года выросла в среднем на 60 б. п., до 9,1% годовых, при этом по второму эшелону повышение составило 20 б. п., до 9,95% годовых, доходность облигаций третьего эшелона снизилась на 9 б. п., до 11,68% годовых. При этом доходность высокодоходных облигаций с начала года в среднем по рынку снизилась на 173 б. п., с 16,07% до 14,34% годовых.

В сложившихся условиях рост ставок на российском долговом рынке продолжится, считают аналитики. По мнению Михаила Васильева, на ближний конец кривой ОФЗ продолжат давить ожидания повышения ключевой ставки, на дальний конец кривой ОФЗ — опасения за дефицит бюджета, который будет финансироваться за счет ОФЗ. В базовом сценарии он ожидает, что Банк России в этом году повысит ключевую ставку на 75 б. п., до 8,25% и сохранит ее на этом уровне до конца года. В рисковом сценарии в случае ослабления курса рубля к доллару к отметке 80 руб./$ и выше, а также в случае дальнейшего расширения дефицита бюджета увеличивается вероятность, что Центробанку в этом году придется поднять ключевую ставку до 8,5–9%. «С точки зрения инвестора, мы считаем сейчас разумным выбирать краткосрочные облигации, в том числе корпоративные, или бумаги с плавающей ставкой»,— считает господин Васильев.

При углублении банковского кризиса в мире он окажет влияние и на российский, включая долговой, рынок: игнорировать мировой финансовый кризис локальные игроки и ЦБ не смогут. «Давление на российский сегмент возможно в случае существенных колебаний цен на товары, которые остаются предметом российского экспорта, на мировых площадках»,— отмечает Владимир Малиновский.