Зимние виды экономии

Европа прошла первый холодный сезон почти без газа из РФ

Отопительный сезон 2022–2023 годов стал знаковым для Европы. Это была первая возможность доказать реальность многолетних утверждений о том, что страны ЕС могут при необходимости без существенных потерь отказаться от российского газа. И успешность прохождения этого испытания доказывают наиболее высокие за последние годы резервы в подземных газохранилищах, с которыми Евросоюз подошел к концу зимы. Но, по мнению экспертов, это может быть краткосрочная победа с учетом проблем, которые предстоит решить перед следующим отопительным сезоном.

Фото: Issei Kato / Reuters

Фото: Issei Kato / Reuters

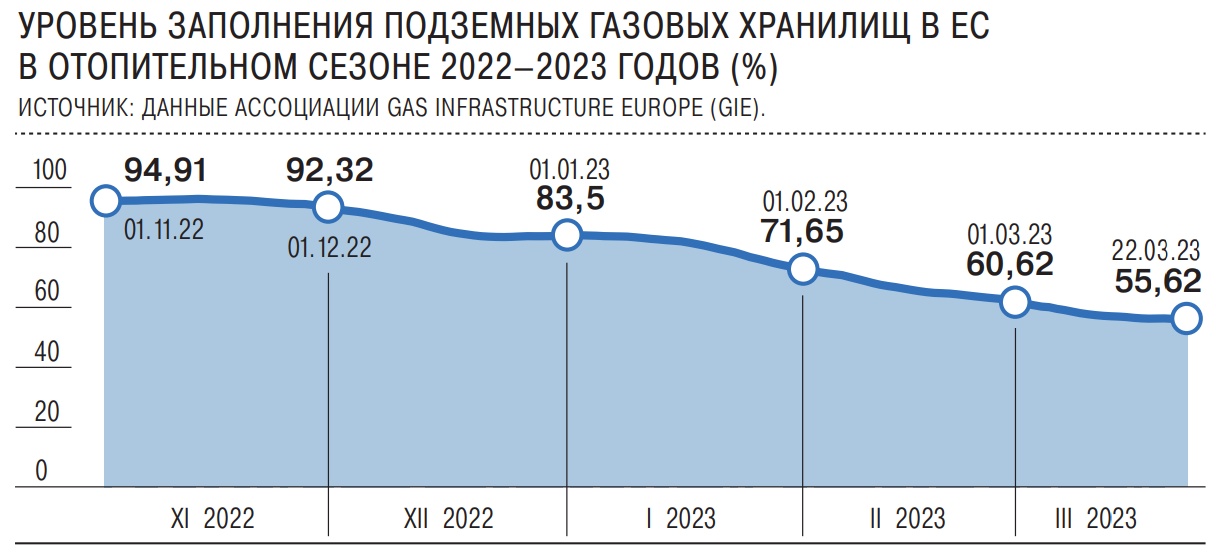

Европейские страны успешно прошли зимний отопительный сезон 2022–2023 годов. Об этом свидетельствуют данные ассоциации Gas Infrastructure Europe, согласно которым подземные хранилища газа в ЕС к концу марта были заполнены на 55%, до 60,6 млрд кубометров, что более чем на 20 процентных пунктов выше среднего значения за пять лет. В прошлом году он завершился 19 марта с уровнем запасов в ПХГ в 25,5%.

Непосредственно к концу зимы страны ЕС подошли с показателем заполнения хранилищ более 60%, но затем статистику испортил высокий для марта отбор из-за прохладного начала весны в регионе и остановки СПГ-терминалов во Франции из-за забастовок. Работники трех из четырех французских терминалов 6 марта прекратили работу на семь дней в знак протеста против предлагаемой правительством пенсионной реформы. В итоге в целом в текущем зимнем периоде страны Евросоюза к последним числам марта отобрали из хранилищ более 50 млрд кубометров газа.

Главной особенностью этого отопительного сезона было снижение до минимума импорта из России, которая десятилетиями являлась ключевым поставщиком трубопроводного газа в Европу. До начала 2022 года основными источниками поставок были газопроводы Ямал—Европа через Белоруссию (мощность 33 млрд кубометров в год), «Северный поток» (мощность 55 млрд кубометров) из России в Германию по дну Балтийского моря и маршрут через Украину (транзитная мощность 146 млрд кубометров). При этом Европа, некоторые страны которой полностью зависели от поставок российского газа, много лет говорила о намерении диверсифицировать импорт и снижать потребление газа в целом. И после начала специальной военной операции в феврале прошлого года воплощать этот план в жизнь пришлось ускоренными темпами, так как Россия в ответ на санкции, включавшие заморозку сертификации уже построенного «Северного потока-2», резко сократила объем поставок в Европу. В частности, сначала Москва прекратила их по маршруту Ямал—Европа, а затем и по «Северному потоку», обе ветки которого впоследствии были повреждены в результате диверсии, что сделало невозможным возобновление прокачки.

На данный момент сырье из России потребителям Западной и Центральной Европы идет по единственному маршруту через компрессорную станцию «Суджа» по территории Украины (пропускная мощность 42 млн кубометров в сутки). Транзит через еще одну станцию — «Сохрановка» — Киев закрыл с 11 мая 2022 года, ссылаясь на форс-мажорные обстоятельства на фоне военной спецоперации. Турция и страны Южной и Юго-Восточной Европы продолжают получать российский газ по «Турецкому потоку» и «Голубому потоку».

Дорогая независимость

С учетом таких кардинальных изменений на рынке готовились к зимнему энергетическому коллапсу в Европе. Но, вопреки скептическим ожиданиям, в зиму страны ЕС вошли с уровнем заполнения хранилищ до 95,6% (104 млрд кубометров). Таких показателей позволила достигнуть в том числе теплая погода, благодаря которой отопительный сезон в Европе начался аномально поздно — 16 ноября.

При этом покупать газ в 2022 году европейским компаниям пришлось по рекордно высоким ценам, которые хоть и снизились относительно исторического максимума $3,9 тыс. за 1 тыс. кубометров, достигнутого в марте 2022 года, все же оставались существенно выше многолетних среднегодовых значений. Ощутимо снижаться они начали только к концу августа 2022 года и осенью колебались в диапазоне $1–2 тыс. за 1 тыс. кубометров. С учетом таких цен, по расчетам Bloomberg, европейские страны потратили на заполнение газовых хранилищ из-за отказа от российского топлива почти $105 млрд. К концу марта текущего года котировки снизились на фоне успешного прохождения Европой зимы, перейдя планку $500 за 1 тыс. кубометров, но, по прогнозам экспертов, к осени, когда идет наиболее активная закачка в ПХГ, газ снова может подорожать. В целом по итогам прошлого года Евросоюз более чем втрое увеличил свои расходы на импорт газа по сравнению с предыдущим годом — почти до €400 млрд, указывали в Международном энергетическом агентстве (МЭА). В целом, по данным организации, потребление природного газа в Европе в 2022 году снизилось на 13%, что стало самым сильным снижением спроса в регионе за всю историю.

Жидкая альтернатива

Успешно пройти текущий отопительный сезон Европе во многом помогла теплая зима, что и привело к заметному сокращению цен на рынке. Так, по данным Евростата, количество отопительных градусодней в последнем квартале прошлого года было ниже на 14%, чем в октябре—декабре 2021 года.

Другим ключевым инструментом Европы в рамках отказа от российского газа в прошедшем году стали поставки СПГ, отмечает консультант «Выгон Консалтинг» Иван Тимонин. По данным компании, регион нарастил импорт продукта почти на 50 млн тонн (68 млрд кубометров), увеличив его с 75 млн тонн (102 млрд кубометров) до порядка 121 млн тонн (165 млрд кубометров), то есть более чем на 60%. «Столь весомый рост закупок был обеспечен не столько благодаря расширению мировых производственных возможностей, сколько за счет переманивания объемов, изначально предназначавшихся для азиатских импортеров, щедрыми ценовыми премиями. Значительную роль в этом контексте при этом сыграло сокращение потребления СПГ в Китае более чем на 15 млн тонн (20 млрд кубометров) на фоне введения связанных с пандемией ограничений, в результате чего данные объемы стали доступны для Европы»,— говорит эксперт.

Наибольший прирост объемов поставки был со стороны США. По данным Управления энергетической информации Министерства энергетики США, в 2022 году ЕС был его главным импортером: на него пришлось 64% экспортных поставок страны. Ключевые объемы были направлены на четыре страны: Францию, Великобританию, Испанию и Нидерланды (в совокупности 74%). В целом экспорт американского СПГ в Европу в 2022 году подскочил в 2,5 раза, до 117,4 млн кубометров.

«Экспорт СПГ из США в Европу и Великобританию вырос как из-за проблем с поставками природного газа после того, как российский трубопроводный экспорт в регион снизился до 40-летнего минимума, так и из-за более высоких цен на европейских газовых хабах по сравнению с другими рынками СПГ»,— поясняли в министерстве.

Отказываться от и так небольшого объема российского газа нынешней зимой Европе позволяли низкие спотовые цены, сделавшие невыгодными два из четырех оставшихся у «Газпрома» долгосрочных контрактов с европейскими потребителями. В таких контрактах формула цены обычно привязана к средней цене предыдущего месяца или квартала. На фоне этого в середине января поставки из России в ЕС через Украину снижались до исторических минимумов в 24,2 млн кубометров.

Но даже с учетом подобных перепадов, отмечает замглавы Фонда национальной энергетической безопасности Алексей Гривач, через Украину и по второй нитке «Турецкого потока» в Европу было поставлено более 10 млрд кубометров газа из РФ с начала отопительного сезона. «Плюс газ в европейские ПХГ был в основном закачан, когда потоки российского газа еще были достаточно существенными»,— напоминает он. Помимо трубопроводных росли и поставки СПГ. По данным «Выгон Консалтинг», экспорт сжиженного природного газа в европейском направлении по итогам 2022 года вырос с 18 млрд до 21 млрд кубометров.

В целом, отмечает Иван Тимонин, «Газпром» в прошлом году направил в европейские страны дальнего зарубежья 85 млрд кубометров газа, что более чем в два раза меньше уровня 2021 года (175 млрд кубометров). Это стало минимальным объемом с начала 1990-х годов. Однако, говорит эксперт, благодаря существенному росту котировок сырья, а также увеличению прокачки по «Силе Сибири» в Китай экспортная выручка компании показала ощутимый рост — с $55,6 млрд в 2021 году до порядка $80 млрд, даже несмотря на столь радикальное сокращение поставок в Европу.

Туманные перспективы

Следующий год, по мнению экспертов и европейских властей, может быть не таким успешным с учетом, что с рынка ЕС уйдет порядка 120–140 млрд кубометров российского трубопроводного газа. И компенсировать этот объем мировой газовый сектор будет несколько лет из расчета ввода новых мощностей по производству СПГ в среднем в 20–30 млрд кубометров в год.

По мнению заведующего лабораторией Института народнохозяйственного прогнозирования РАН Валерия Семикашева, Европа смогла пережить отопительный сезон 2022–2023 годов в условиях сокращения поставок российского газа за счет снижения потребления сырья и утраты части своего промышленного потенциала: многие предприятия стали перебазироваться в другие регионы или же сократили выпуск продукции. По его мнению, в 2023 году ЕС может понести еще бОльшие экономические потери, чем в прошлом году, с учетом роста спроса на газ в мире на 1,0–1,5% на фоне стагнации предложения. Эксперт напоминает, что в эксплуатацию будет введен минимальный объем мощностей по производству СПГ.

Аналогичного мнения придерживается и Иван Тимонин. Он считает, что рынок сжиженного газа в 2023–2024 годах останется дефицитным, в связи с чем на горизонте ближайших двух лет при восстановлении спроса в Китае до нормальных значений Европе будет непросто сохранить объемы импорта СПГ на достигнутом в 2022 году уровне и для дальнейшего снижения импорта российского газа регион должен будет оперировать в первую очередь сокращением спроса. На фоне этого, отмечает он, объем российских поставок трубопроводного газа в Европу продолжит сокращаться, однако существенно меньшими темпами. По итогам 2023 года, считает эксперт, он может составить порядка 60 млрд кубометров. Для удовлетворения же потребностей в природном газе Европе придется продолжить конкурировать с азиатскими импортерами за доступные на рынке объемы СПГ, в связи с чем возможны и новые скачки котировок, отмечает он.

О предстоящих сложностях говорят и в самом Евросоюзе. Так, глава Еврокомиссии Урсула фон дер Ляйен оценивала возможный дефицит газа в 2023 году в 30 млрд кубометров. При этом МЭА в своих прогнозах на 2023 год исходит из того, что российские трубопроводные поставки газа в ЕС с начала 2023 года упадут до нуля. Если они останутся на текущем уровне, то РФ поставит в течение 2023 года порядка 25 млрд кубометров.

Эксперт Финансового университета при правительстве РФ Игорь Юшков уверен, что в отопительном сезоне 2022–2023 годов Европе просто повезло с теплой погодой, так как температура во многих странах за всю зиму не опускалась ниже ноля градусов. Это позволило экономить газ, сокращая спрос, а следовательно, и цену на него на мировом рынке. В свою очередь, замедленная динамика снижения стоимости сырья сдерживала восстановление объемов потребления, сохраняя запасы в ПХГ, говорит он.

Сейчас, по словам эксперта, когда цена опустилась ниже $500 за 1 тыс. кубометров, на рынке наблюдается рост спроса и производства. Наиболее очевидно это в секторе азотных удобрений. К тому же, говорит господин Юшков, в 2022 году и начале 2023 года на мировом рынке на фоне ковидных ограничений в Китае и китайского Нового года в феврале для Европы фактически отсутствовала межрыночная конкуренция с Азией за доступные объемы газа. Но именно она станет основной проблемой для Брюсселя в отопительном сезоне 2023 года, считает он. Уже сейчас, отмечает эксперт, цены в Азии превышают европейские уровни, что будет привлекать туда СПГ. Но, по его мнению, пока у европейских компаний остается много газа в ПХГ, они предпочитают поднимать его оттуда, а не спорить за объемы на мировом рынке. Игорь Юшков отмечает, что основным риском для Европы может стать стечение негативных обстоятельств в случае, если там отложат закачку в ПХГ на лето, когда может набрать темпы экономического роста Китай, что повысит цены, а также повториться ситуация 2022 года с провалом выработки электроэнергии альтернативной генерацией, что вынудит ЕС снова перейти на газ и уголь. К тому же, напоминает эксперт, остается риск полного перекрытия поставок сырья из России через Украину, а также роста не только зимнего, но и летнего потребления в случае аномальной жары.

Алексей Гривач также считает, что во многом перспективы следующего отопительного сезона будут зависеть от погоды и ситуации на других рынках. «Сейчас в ПХГ Европы на 22 млрд кубометров газа больше, чем на момент начала закачки в прошлом году, хотя отбор еще продолжается. Это благоприятный фактор. Но снижение цен оживляет спрос в Азии, к тому же Китай снял многие ковидные ограничения, которые в прошлом году впервые за многие десятилетия привели к сокращению спроса на газ»,— говорит он.