В первом квартале российские эмитенты разместили замещающие облигации более чем на 450 млрд руб. Однако почти весь объем пришелся на одного эмитента «Газпром Капитал», который уже приступил к замещению не только еврооблигаций, номинированных в долларах и евро, но и в более экзотических валютах. Остальные компании не спешат выпускать замещающие бумаги взамен заблокированным еврооблигациям.

Фото: Игорь Иванко, Коммерсантъ

Фото: Игорь Иванко, Коммерсантъ

По оценкам “Ъ”, основанным на данных Cbonds, корпоративные заемщики по итогам первого квартала на внутреннем рынке публичного долга провели 209 размещений на 1,2 трлн руб. Это в 13 раз больше заимствований за аналогичный период 2022 года, тогда на фоне начала военных действий на Украине и резкого роста ставок на рынке компании заняли символические 92 млрд руб.

Текущий высокий результат стал возможен не только за счет активного размещения классических рублевых облигаций — 575 млрд руб.,— эмитенты также активно проводили размещения замещающих облигаций вместо евробондов, платежи по которым не проводятся из-за блокировки счета НРД в Euroclear.

С начала года, по оценкам “Ъ”, размещены бумаги на 453 млрд руб., еще около 196 млрд руб. привлечено в рамках юаневых облигаций.

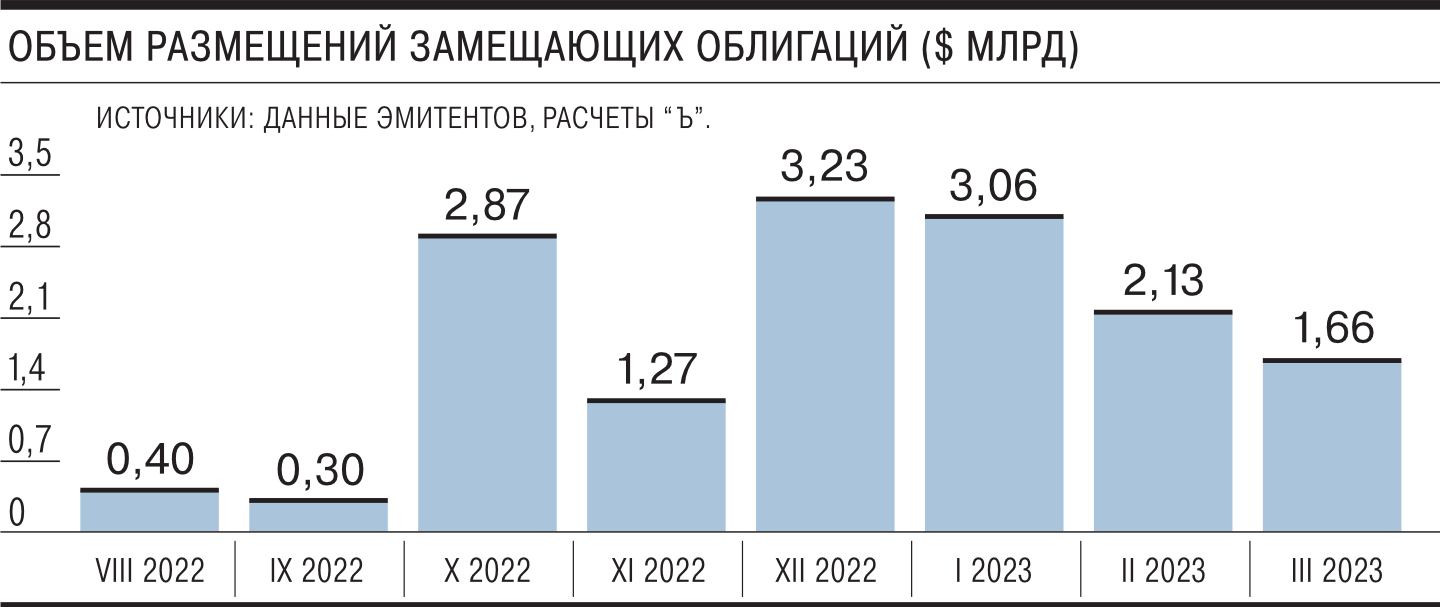

По оценке главного аналитика долговых рынков БК «Регион» Александра Ермака, за квартал были размещены замещающие облигации на $4,5 млрд, €2,2 млрд, £117,7 млн и 168,2 млн швейцарских франков. В первые два месяца в основном размещались бумаги в долларах США, в феврале же на них пришлось лишь $266,1 млн. В марте состоялся максимальный объем размещения замещающих облигаций в евро, который вырос до €1,3 млрд, что в два-четыре раза превысило ежемесячные результаты предыдущих размещений. «Кроме того, в последний весенний месяц прошли размещение дополнительного транша замещающих облигаций в фунтах в объеме £117,645 млн и выпуск облигаций в объеме 168,155 млн швейцарских франков»,— отмечает господин Ермак.

Однако почти все выпуски замещающих облигаций проводил один эмитент — «Газпром Капитал». В четвертом квартале 2022 года число компаний, размещавших бумаги, было в несколько раз больше. Так, в октябре 2022 года размещение замещающих облигаций проводили также ХК «Металлоинвест» (один выпуск), ЛУКОЙЛ (четыре выпуска) и «Совкомфлот» (один выпуск). В ноябре еще один выпуск разместил ЛУКОЙЛ, а в декабре по одному выпуску разместили «Совкомфлот», «Борец Капитал» и ММК. «"Газпром" является одним из крупнейших заемщиков. Он одним из первых начал программу замещения и очень активно ее проводит»,— отмечает директор департамента инвестиционно-корпоративного бизнеса «Цифра брокер» Александр Цыганов.

Низкая активность других эмитентов может быть связана с тем, что многие из тех, кто хотел это сделать, уже провели замещения.

По оценкам Александра Ермака, общий объем замещающих облигаций, находящихся в обращении, составляет $10,6 млрд (49,3% от объема замещенных еврооблигаций), €3,56 млрд (47,5%), £411,2 млн (48,4%) и 165,2 млн швейцарских франков (36,6%).

По мнению главы департамента анализа финансовых рынков Совкомбанка Марии Петровой, активность эмитентов зависит не только от объема и срочности уже выпущенных еврооблигаций, но и от готовности перейти в российскую инфраструктуру. Пока сделать это предпочли не все эмитенты. На минувшей неделе «Совкомфлот» заявил о планах на проведение размещения дополнительного выпуска облигаций с погашением в 2028 году в объеме около $113 млн.

В ближайшие месяцы активность эмитентов в сегменте замещающих облигаций будет расти не только за счет естественного желания компаний, но и возможных требований со стороны регуляторов. ЦБ и Минфин готовят проект указа об обязательном выпуске замещающих облигаций. И как только он будет принят, активность по выпуску таких бумаг резко вырастет, считает управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич. Среди крупнейших корпоративных эмитентов, которые пока не выпустили замещающие облигации, по его словам — АЛРОСА, «Норникель», ГТЛК, «Евраз», «Еврохим», НЛМК, «Полюс Золото», РЖД, ТМК, «Фосагро», в целом около $17 млрд.